陷入债务危机三年之久的海航,最终走上破产重整之路。

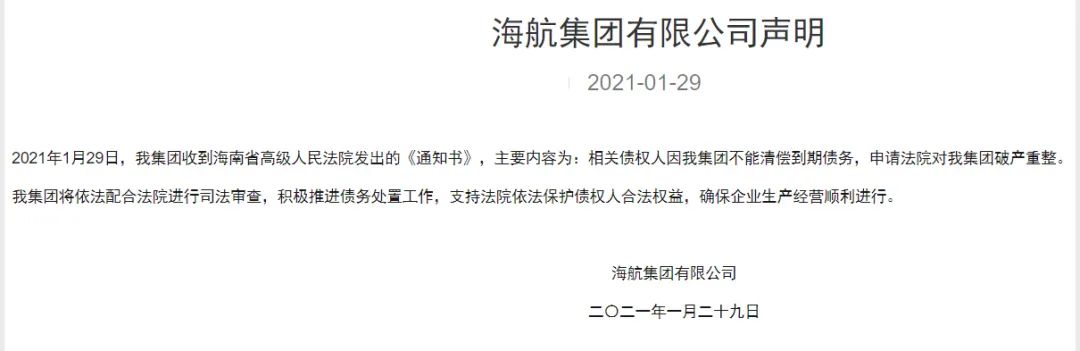

1月29日,海航集团发布声明称,收到海南省高级人民法院发出的《通知书》,称“相关债权人因我集团不能清偿到期债务,申请法院对我集团破产重整”。

▲海航集团声明。

根据海航旗下多家上市公司公告统计,包括海航集团在内,海航系至少63家公司同时被申请破产重整。如获得法院受理,这将是迄今为止我国企业最大的一起破产重整案。

而在宣布破产重整的三天前,海航新一届党委改选名单出炉,此前担任集团党委书记的陈峰出局,而以海南省海航联合工作组组长身份进驻海航的顾刚,被选为党委书记。

此时距联合工作组进驻海航整整11个月,在这中间究竟发生了什么,让海航走向破产重整之路?海航系旗下上市公司涉及的几十万股民怎么办?就连海南航空还能不能乘坐,也成为外界关心的话题。

申请破产重整的决定,是建立在海航集团海南省联合工作组摸清海航底数的基础上的。由于自2019年半年报披露后,海航再未公布相关财务数据,所以很长一段时间内,海航的资产债务情况成谜。

据海航集团2019年半年报,该公司总资产为9806.21亿元,相较于2018年末减少8%,总负债为7067.26亿元,相较于2018年末减少6%,资产负债率为72.07%。

据《中国经济周刊》报道,“刚进驻的时候,联合工作组根本想不到会走到破产重整这一步。因为他们当时被告知,海航的净资产有2000多亿元”。

然而,海航集团的实际情况更加糟糕。联合工作组自2020年2月29日进驻后,对海航集团及旗下两千余家企业的资产、负债、关联往来等逐一核查,直到8月,才理清了整个集团的资产底数、管理结构、股权关系和债权关系。

▲1月25日,联合工作组组长顾刚主持召开例会,图片来自海航集团官网。

这也是海航历史上第一次摸清了整个集团的债务。

联合工作组的调查结果是,海航集团早已严重资不抵债。据财新报道,海航资产已经“卖无可卖”,几乎全部质押,而旗下2300多家公司中,超过2000家是壳公司,实际运行的主体公司,只有近200家。

顾刚在写给海航集团的一封信中也直指,“过去的一年,真的很难。我们很多人从来没有想到过,会有一场如此百年未遇的疫情如此严重的影响我们,让雪上加霜的海航真的一下就走到了生死存亡的边缘。”

此前,有中介机构曾反对破产重整,认为动静太大,危险也大,而主张协议重整。但是,海航集团的债务高达几千亿,协议重整无人敢接手,在这样的情况下,海航集团不得不走上破产重整之路。

海航集团按照“法治化、市场化、可操作性”原则,开始制定破产重整方案。最终,80%的债权机构还是认可了海航集团整体风险化解方案。

据“21金融圈”消息,2021年1月23、24日,海航集团提前与280家来自全国各地的债权机构进行沟通,大多数债权机构接受了这一结果。但具体协议的签署则需要等法院受理,并进入破产重整的司法程序后,按照司法相关流程进行投票确认。

值得注意的是,破产重整不等同于破产清算,重整是指在法院主持下由债务人与债权人达成协议,制定重整计划,使面临困境但有挽救希望的企业避免关门清算,从而获得恢复生机的机会。

海航破产重整的思路是老股东权益清零,债务大部分转成股份,由债权人持股,并且引进新的战略投资者,使海航集团成为新的股东(债权人和新的战略投资者)控股的全新海航。

海航集团旗下约60家公司随后也会提起“破产重整”,据财新报道,这些公司的债务相当于海航集团总体债务的60%左右。而海航旗下能够维持正常运营且和海航资金往来清晰的公司不用进入破产重整,比如海航旗下租赁板块的6家持牌机构,不必破产重整,可另引入战投。

在海航集团旗下的上市公司中,海航控股(600221.SH)、海航基础(600515.SH)及供销大集(000564.SZ)三家上市公司的债务窟窿最大。

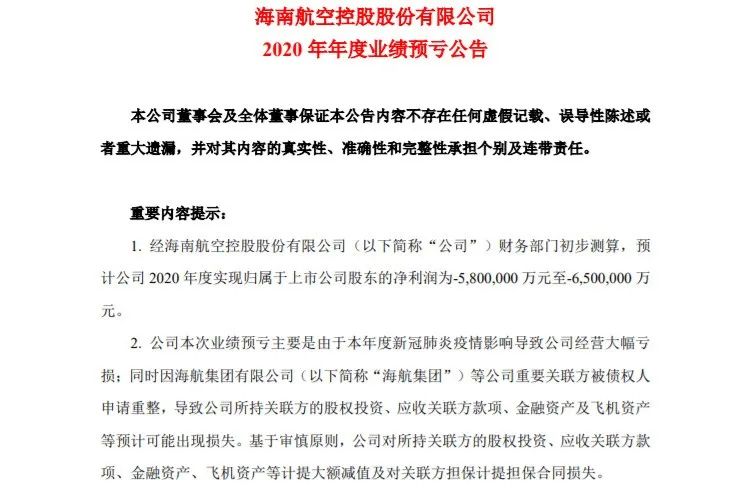

根据已披露的2020年业绩预告,预计海航控股2020年亏损580亿元-650亿元,其中,经营预计亏损165亿,剩下的460亿左右为计提减值,计提对象为海航集团等大股东重要关联人等股权投资、应收款及飞机资产等,并且因净资产为负提示了退市风险(*ST)。此外,预计供销大集2020年亏损37亿-49亿元。

▲海航控股公告截图。

同时,三家上市公司还公布了大股东占用资金、违规担保的的情况。

据《关于上市公司治理专项自查报告的公告》,公告显示,海航控股存在违规占款380.22亿元,违规担保276.57亿元;海航基础分别为44.6亿元和144.94亿元,供销大集则为190亿元及43.83亿元。

三家公司违规占款合计高达614.82亿元,违规担保也达到465.31亿元。超过千亿的违规占款和担保,是海航在破产重整前要先解决的问题。

在2020年10月国务院颁发的《关于进一步提高上市公司质量的意见》中,专门指出要严肃处置上市公司违规担保、资金占用的问题,并强调,上市公司要实施破产重整的,应当提出解决资金占用、违规担保问题的切实可行方案。

对此,上述三家公司在公告中也表明,将与关联方和债权人协商,通过现金补足、资产回填、债务转移至关联方的方式,解决大股东资金占用的问题。

而上市公司能不能保住,也是几十万股民十分关心的问题。数据显示,截至2020年三季度末,海航控股的股东总数为43.9万,市值为231.92亿;供销大集股东总数为15.04万,市值136.4亿;海航基础的股东总数为6.03万,市值283.30亿。截至2月1日,三家公司的股价均低于10元,其中,海航控股股价为1.38元/股。

如果退市清算风险无法预估,目前的破产重整方案被联合工作组认为是最大程度保护股民利益的方案。方案中,通过将上市公司的债务转移给大股东偿还,以及通过股抵债、留债展期清偿、信托份额抵债等多种方式降低负债水平,以最大限度保护中小股东的利益。

此外,*ST海创、海航科技等海航系上市公司2020年也均出现大额预亏,合计亏损将近百亿。

时至今日,海航已走到黄昏。

创立于1993年、以航空起家的海航不断扩张,以举债的方式在全球范围内大肆投资并购,让这家公司在2016年末变成了一家总资产超万亿的巨无霸。

2017年,随着相关政策收紧,海外投资的贷款中断,海航的高杠杆在当年开始出现困境。自陷入流动性危机以来,海航集团开始陆续出售旗下写字楼、酒店、商业地产、在建工程、非上市公司股权等多领域资产。

▲目前海航集团旗下产业,资料来自其官网。

然而,在历时三年的资产处置中,海航错过了最佳的自救时机。

海航风险初露时,各方积极给予支持。早在2018年夏天,为了帮助海航集团化解流动性危机,成立联合工作组主要是银行牵头,向海航“输血”银行贷款,给予海航百亿级支持。

彼时时任领导人不愿意处置资产,认为海航依旧大而不能倒,如果当时处置资产,价格会比现在好很多。到2019年,海航只获得以国家开发银行为牵头行及代理行,以中国进出口银行等银行为初始贷款人组成的银团共计40亿元人民币银行贷款。

随着经济增速放缓,海航手中持有的资产开始贬值,叠加2020年疫情影响,海航手里的资产“卖一个亏一个”。

重整后,海航的老股份将会清零,管理人将接管企业,监管债务人的资金、财产等安全。而无力解决问题的陈峰,不得不从中退出。

海航集团方面表示,进入破产重整程序主要是按照法治化、市场化原则解决债权、债务问题,并不会影响其航空主业正常生产运行,重整完成之后航空主业将实现“轻装上阵”,真正做到“聚焦主业、健康发展”。

公开资料显示,海航集团旗下参控股航空公司14家,商用机队规模近700架,是继南航、国航、东航之后,中国第四大航空集团。

对于集团重整,海南航空向消费者公告表示,“重整事项主要是按照法治化、市场化原则解决债权、债务问题,不会对海南航空日常生产经营产生重大影响。海南航空各项生产经营平稳正常,旅客购买的产品、享有的会员、积分等各项权益不受影响。”

对于外界比较关心的海航集团理财产品兑付问题,业内专家向界面新闻表示,海航集团进入破产重整后,理财产品的兑付在法治化的框架下将更有保障。

据悉,重整前海航集团正在处理的投资人诉讼已经超过1000起,金额达数亿元。此次破产重整中,海航将专门设立投资人的债权申报渠道,以保障投资人能够及时准确的申报债权。

(本文整合自21世纪经济报道、中国经济周刊、第一财经、界面新闻、财新等报道。)