事件:北京時間5月7日晚,美國公布4月非農就業數據,其中:4月新增非農就業26.6萬人,預期97.8萬人,前值77萬人;4月失業率6.1%,預期5.8%,前值6.0%;4月非農部門平均時薪30.17美元,前值29.96美元。

核心結論:

1、美國4月非農就業大幅低于預期,四大維度表明很可能是新一輪失業救濟導緻工作意願低迷,而非就業市場惡化。

美國4月新增非農就業人數26.6萬人,大幅低于預期值97.8萬人和前值77.0萬人;4月失業率6.1%,差于預期值5.8%和前值6.0%。

但拆分數據來看,傾向于認爲,4月非農數據應不能代表就業市場惡化,更有可能是新一輪失業救濟的副作用,具體可以參照以下四個維度:

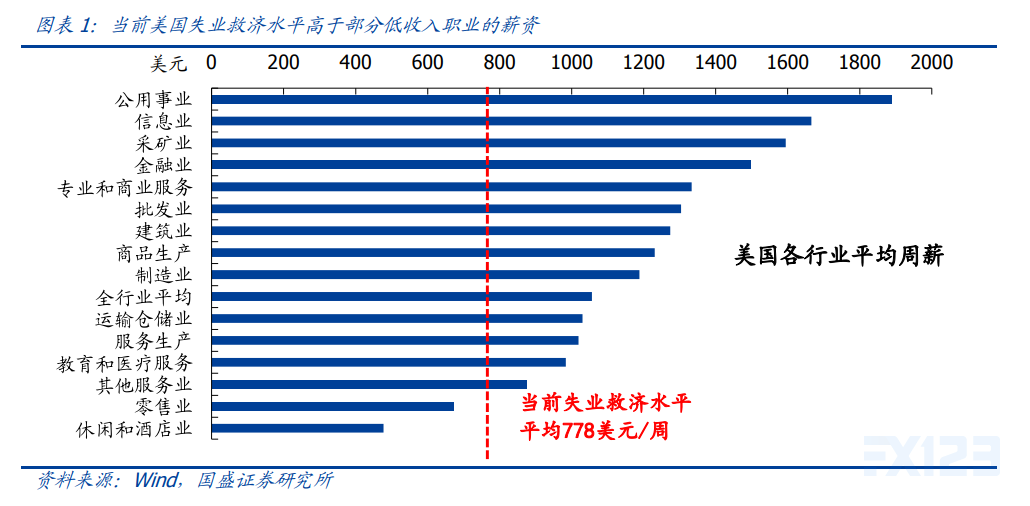

①.失業救濟水平高于很多低收入崗位薪資:

拜登已于3月11日簽署了1.9萬億刺激法案,其中包括每周400美元、持續到8月底的新一輪失業救濟。需要注意的是,每周400美元是在各州原有失業救濟基礎之上的額外補助,美國勞工部數據顯示,2019年各州平均失業救濟爲378美元/周,意味着當前失業者平均可獲得每周778美元的失業救濟。

美國所有行業中,休閑酒店、零售業的平均周薪明顯低于這一水平,其他服務業的平均周薪也僅略高于這一水平,而這三個行業的就業占比高達24%,這意味着有相當一部分人的失業救濟高于其工資收入。

②.美國失業率細分指标顯示找工作更容易:

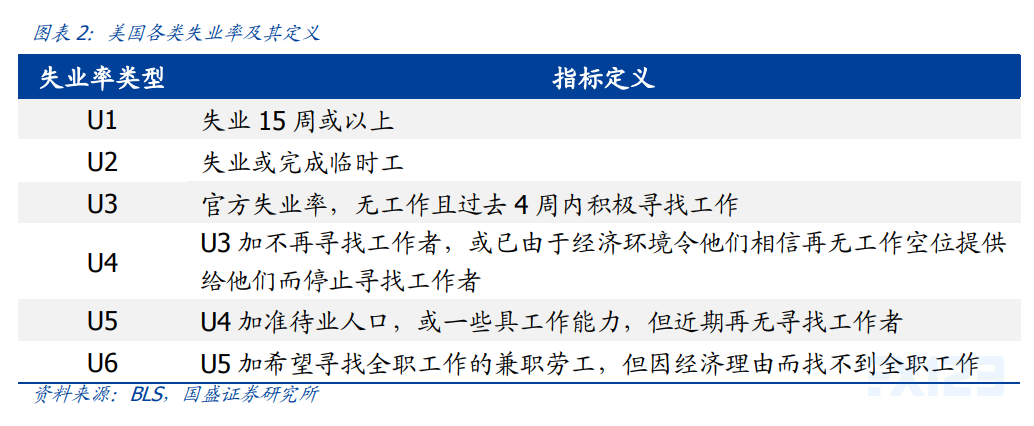

美國有6個口徑的失業率,詳見圖表2,其中U3是通常所說的失業率。

U4-U3代表因無法找到工作而放棄的人,U5-U4代表能找到工作但不再找的人,U6-U5代表想找全職工作但隻能找到兼職的人。

4月數據顯示,僅U5-U4上升了0.1個百分點,其餘兩項均有所下降。此外,長期失業率U1下降0.2個百分點至3.3%,是疫情爆發後的最低水平,這些迹象均表明當前找工作變得更加容易,但部分本來可以找到工作的人群放棄了找工作。

③.時薪和工時數據顯示企業用工需求旺盛:

4月美國非農部門平均時薪爲30.17美元,高于3月的29.96美元,環比漲幅0.7%爲2006年以來的第四高位,僅略低于2020年3月、4月、12月。

同時,4月平均每周工時爲35小時,高于3月的34.9小時,是2006年以來的最高水平。時薪環比大幅上漲和平均工時創新高,均反映出當前美國企業用工需求旺盛,而不是沒有招聘需求。

④.由于錯誤分類導緻的失業率誤差已明顯減小:

在去年5月的非農點評報告中,我們就曾指出由于分類錯誤,很多暫時性失業者被歸入了“被雇傭,但由于其他原因暫時停工”,從而導緻失業率被低估,誤差最大時曾導緻美國失業率被低估5個百分點。随後美國勞工部不斷改進調查和統計方法,今年4月誤差已降至0.4個百分點。

2、後續美國失業率仍趨下降,但下降速度将有所放緩。

國盛證券曾指出永久性失業率和破産企業數量才是反映美國就業市場景氣度的核心指标,美國永久性失業率自2020年12月以來連續下降,同時美國規模以上企業破産數量自2020年8月以來持續下降,反映出美國勞動力市場已内生性改善。

分行業來看,美國休閑酒店、采礦、其他服務、運輸及公共事業等受疫情沖擊較大的行業目前的失業率仍大幅高于疫情之前。伴随美國疫苗接種持續推進,服務業繼續重啓,整體失業率仍将延續下降趨勢。

但根據前面的分析,目前高額的失業救濟很可能導緻部分低收入者不願意工作,從數據上來看,3月底以來,美國初請失業金人數僅小幅下降,續請失業金人數基本走平,均指向後續美國失業率下降速度将明顯放緩。

3、失業率下降速度放緩将帶動美聯儲縮減QE的預期降溫,利好美股、利空美元。

當前美股的主要支撐是巨額貨币寬松,反映爲“标普500指數/美國M2”這一指标仍低于疫情之前,這也意味着一旦美聯儲貨币政策開始邊際收緊,美股将面臨大幅回調的風險。

因此,若就業仍在改善、但速度略弱于市場預期,市場将判斷美聯儲不會着急退出QE,對美股反而是好事,這也可以解釋爲何4月非農數據公布後标普500指數持續上漲并創下曆史新高。

此外,市場普遍預期美聯儲縮減QE時點将早于歐央行,這也是當前美元指數的重要支撐之一,後續一旦市場對美聯儲縮減QE的預期降溫,美元大概率再度走弱。

删除后无法恢复

删除后无法恢复