思想碰撞

今天的话题是:国债期货大涨?意味着什么?

昨天盘后,国债期货全线快速拉升,其中十年期主力大涨0.33%,创该合约近4月新高。国债期货的大涨再度证明当前市场流动性向好。

国债期货各品种主力合约今日全线上涨,截至下午收盘,十年期主力合约涨0.33%;五年期主力合约涨0.16%;二年期主力合约涨0.08%。

一般来说,当流动性充裕时,市场利率走低,此时用于国债投资的资金就会增加,导致国债收益率下降,国债期货价格走高。比如2020年1月,央行降低存款准备金率,向市场释放了大量流动性,国债期货开启上行趋势。

所以昨天盘后国债期货大幅拉升,并创出阶段新高,进一步印证了当前市场流动性向好。

流动性好转的四个表现:

第一,从最新的经济数据来看,由于4月经济数据全面低于市场预期,所以将降低货币政策收紧的预期。

第二,从通胀角度来看,政策出手稳定工业品价格,通胀预期有所缓解,从而进一步降低了流动性收紧的担忧。

第三,从社融角度来看,后续社融下行空间有限,下行速度大概率将放缓。

第四,从资金面来看,南向资金近期再度开启买买买,可能也表明流动性预期好转。

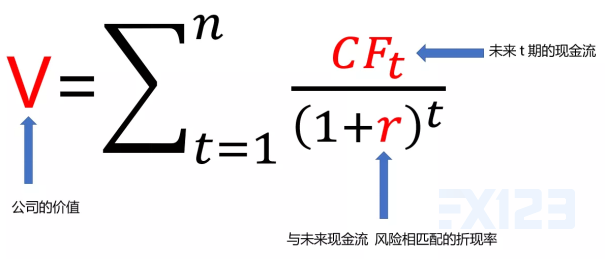

从贴现模型来看,业绩稳定高增的行业更受益于流动性充裕、利率较低的宏观环境。

上图是贴现模型公式,可以看出,公司的价值与现金流成长比、与利率成反比。也就是说,有稳定现金流的公司在利率越低的背景下,自身价值越大。

举个例子,假若有两家企业,甲企业是业绩高增长板块,未来三年每年分别挣100亿元、200亿元和400亿元,但乙企业是业绩稳定,未来三年每年均挣235亿元。(三年业绩总和都大约是700亿)

如果贴现率从5%降为3%,那么甲企业当前的企业价值则从622亿元上升至652亿元,价值增加30亿元,价值增值约4.82%;而乙企业当前的企业价值则从640亿元变为665亿元,价值仅增加25亿元,价值增值仅3.9%。

所以从上述例子就可以看出,业绩高增长的行业,更受益于流动性充裕、利率较低的环境,也就是大伙儿常说的流动性宽松利好成长股。

事实上,在2020年3月份,为了应对疫情、支持复工复产,央行向市场投放了大量的流动性,在流动性宽松的背景下,当时市场表现最好的就是白酒、新能源等板块,而这些板块的共性就是业绩持续高增长。