如何理解美元走弱?

4月人民币兌美元升值主要是美元走弱被動引緻的,有觀點歸因爲北上資金進入A股,實際上“聰明錢”也是看好中國經濟相對美國的恢複程度,歸根到底也是彙率定價的邏輯。

從債彙共振考慮,短端美債收益率“橫盤”了一年多,足以解釋貨币政策預期下美元疲軟,但不足以解釋美元短線走弱。

長端美債收益率上升途中盤整,從利差錨角度看彙率變動是一個佐證,但彙率、收益率這類資産價格都是結果而非成因,我們還需從基本面切入來分析。

從美國的财政政策、貨币政策和貿易摩擦環境來分析美元強于弱的原因是長期視角的美元大周期。

“雙赤字”講的是未來兩年的邏輯、“财政寬+貨币寬+美國逆全球化”适合研判長達十年的周期拐點。

中短期邏輯理解美元走弱的原因要抓住四個“剪刀差”:美元指數由一籃子貨币構成,衡量美元指數等彙率類别的指标,不能單獨看美國自身,要通過美國和非美地區的基本面比較。

從中期視角切入,我們發現三個“剪刀差”與美元指數有經驗可循:

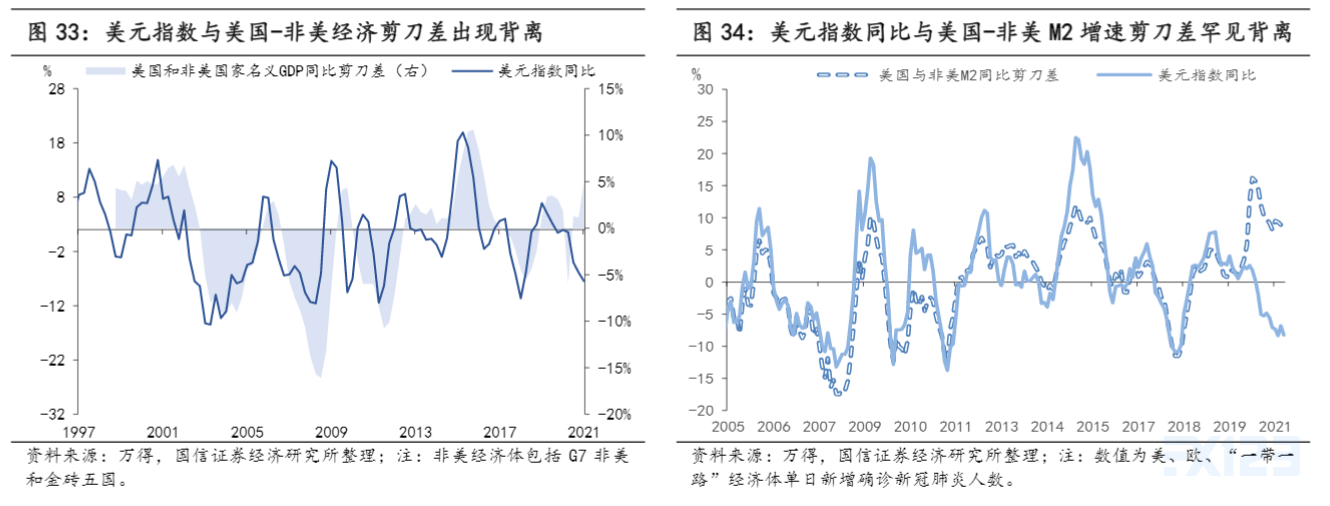

(1)美國相對非美經濟體的增速差值與美元走勢在曆史中具有很好的正相關性,也體現了美國經濟相對強弱決定了本位币的地位,而在近兩個月該指标出現了明顯的背離,美元的走弱似乎在交易未來歐洲二季度GDP轉正的空間,并沒有随着美國經濟相對走強而展現出韌性。

(2)美國與非美經濟體間M2增速剪刀差從廣義貨币的視角提供了一個研判美元相對強弱的方法,疫情初期M2剪刀差與美元同比出現了罕見的背離。

從美元作爲全球貨币的角度講,采用全球廣義貨币來觀測美元理論中樞似乎是更适宜的錨,全球流動性(主要國家M1和廣義貨币)先行拐頭向下奠定了美元走弱的基礎,而4月美聯儲貢獻給全球的流動性較歐元區已經明顯拉開差距,美國-非美貨币派生的缺口收斂也支持美元走弱。

(3)美國與非美通脹剪刀差(CPI、核心CPI和PPI)與美元指數具有較弱的負相關性,聯儲對通脹容忍度高、美國的消費品和工業品價格增速相對于非美經濟體走高,對美元走弱有一定的解釋力。

綜上,美國與非美剪刀差中的通脹差、貨币差提供了一些證據,而增速差則與經驗相悖。

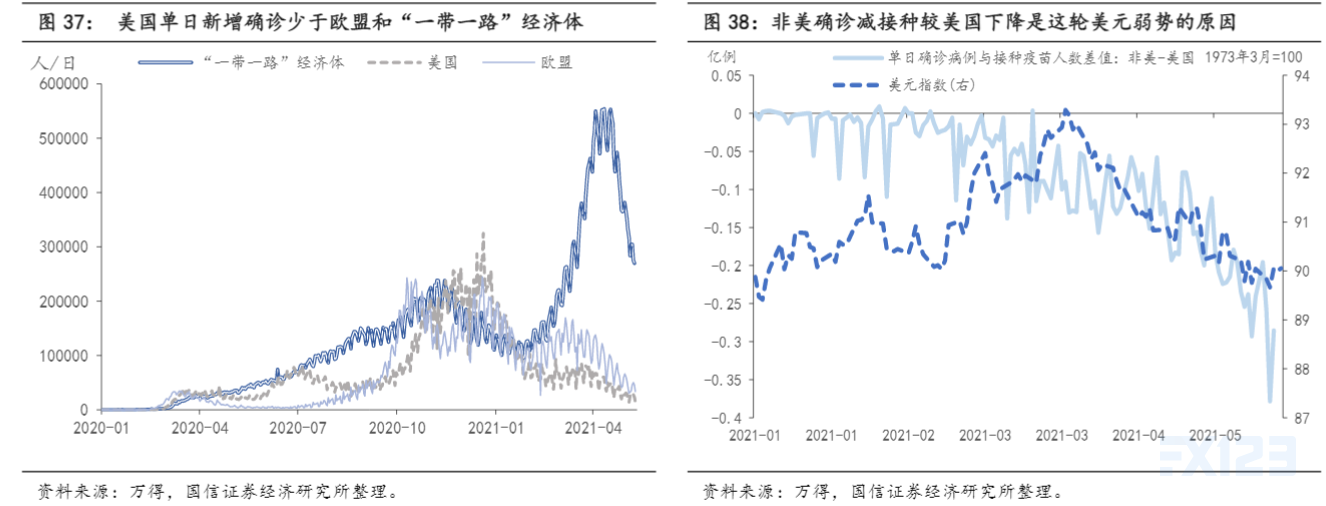

考慮到特殊的抗疫背景,短期看美元走勢還有第四個剪刀差即“疫情時差”。

(1)如果以單日新增确診人數的峰值和增/降速來觀測抗疫的進展,則美國疫情峰值早在今年1月已經出現了,雖然趨勢上看歐、美、“一帶一路”經濟體的疫情都越過了高峰,但美國單日新增确診略低于歐洲,遠小于“一帶一路”經濟體,複盤“過去”、把握“當下”似乎并不能給出美國疫情更重、壓低美元的證據。

(2)考慮到市場在交易“未來”預期,此處除了看新增确診這一逆指标外,也需要觀測疫苗接種的正指标,我們用單日新增确診人數與接種疫苗人數差值來代表一個國家或者地區真正面臨疫情威脅的程度,可以發現非美經濟體相對于美國的惡化程度自3月以來是持續收斂的,拐點與美元走弱時點相近。

後市的美元指數怎麽看?

如果不考慮疫苗接種和新冠感染的不确定因素,首先需要關注美聯儲6月FOMC會議對通脹容忍度和Taper的态度。

5月美元弱、黃金強的行情來源于美聯儲面對通脹的輕描淡寫,而六月初市場對美聯儲未來3、6、9、12個月後聯邦基金利率的預期值,較前一個月的預期均明顯下降,與美債交易的加息預期走弱互爲印證,如果美國繼續奉行對通脹的放任,美元短期内難以轉爲回升。

其次,單獨就美元和人民币的彙率而言,人民銀行将外彙存款準備金率從5%上調至7%凍結商業銀行外彙資金約200億美元,意在打破人民币單邊升值預期、回籠境内美元流動性。

因此,我們對美元後續的看法是較難走強,然而人民币兌美元彙率預計難以重演5月大幅升值的場景。

參考來源:國信證券

删除后无法恢复

删除后无法恢复