中长期展望:行业供需格局迎来重塑,板块龙头盈利估值双升可期

供给中长期受限确定性提升,行业供需格局有望重塑,盈利或趋势性改善

产能扩张周期近尾声,行业供给中长期受限确定性提升,未来难有增量。2018-2020年,我国粗钢产量平均增速为近7%,我们认为新版《钢铁行业产能置换实施办法》落地标志着供给侧改革后由产能置换带来的钢铁行业产能扩张周期结束,未来2-3年钢铁供给难有增量,主要有以下两个原因:1)钢铁企业通过技改,转炉添加废钢等手段提升产量已基本到达瓶颈,继续通过提升产能利用效率以提升产量的空间已然很小;2)供改后行业严禁新增产能,同时产能置换政策不断收紧。根据2021年5月工信部发布的《钢铁行业产能置换实施办法》,重点区域减量置换比例不断提高且产能置换限制区域扩大,在严禁新增产能的背景下,行业未来产能难有增量。中长期来看,碳中和背景下,钢铁行业作为工业部门最大的碳排放来源,碳减排责无旁贷。钢铁产业政策的变化已充分体现出国家要深化行业供给侧改革,同时推进行业绿色低碳转型发展的决心。根据钢铁行业碳达峰目标,我们认为钢铁行业要实现2025年达峰,2030年减排30%的目标,对钢铁产量的管控势在必行,我们认为行业供给中长期受限的确定性已进一步提升。

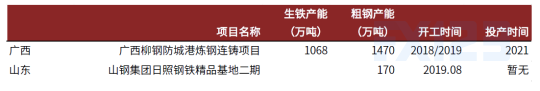

图表:2021和2022年投产的主要粗钢产能置换项目

资料来源:各省工信厅,中金公司研究部

图表:2021和2022年投产的主要粗钢产能新增项目

资料来源:世界金属导报,泰科钢铁网,中金公司研究部

图表:工信部对钢铁产能置换政策持续收紧

资料来源:工信部,中金公司研究部

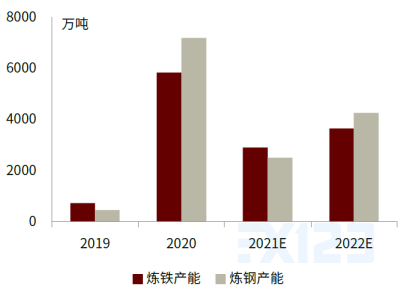

图表:置换钢铁产能集中于2020年投产

资料来源:mysteel,中金公司研究部

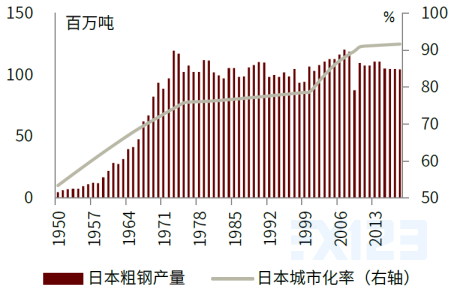

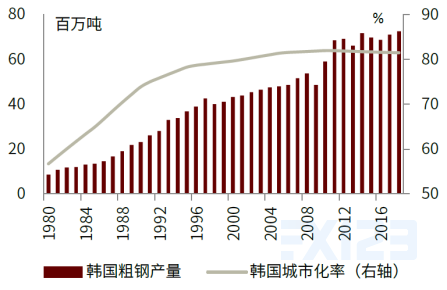

中长期来看,我国钢铁需求仍未见顶,未来2-3年大概率保持稳中有升趋势。对于供给相对过剩的钢铁行业而言,粗钢产量基本由需求及供需所决定的价格而决定,所以粗钢产量某种程度上也代表了需求。根据日本、韩国等发达国家的发展经验来看,粗钢产量增速可划分为两个阶段:当城市化率低于70%时,粗钢产量增速基本维持在10~15%的水平;而当城市化率接近或高于80%时,粗钢产量增速逐渐趋零或出现负增长。截至2019年,我国城镇化率为60%,仍处于相对较低水平,距离日韩粗钢产量出现零增长或负增长的75%以上的城市化率仍有提升空间。中长期来看,我们认为我国钢铁需求大概率在未来两到三年保持稳健增长。

图表:城市化率到达75%后日本粗钢产量增速下滑

资料来源:万得资讯,中金公司研究部

图表:城市化率到达80%后韩国粗钢产量增速下滑

资料来源:万得资讯,中金公司研究部

图表:中国城镇化率仍处于相对较低水平

资料来源:万得资讯,中金公司研究部

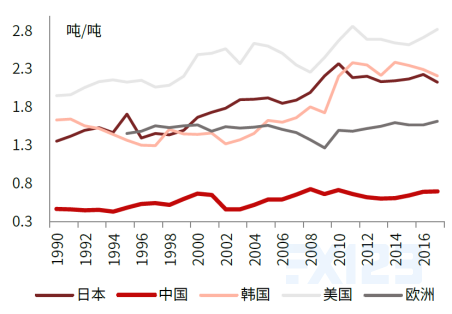

细分来看,我国板材需求中长期增长空间较大。目前我国人均长材产量已达到较高水平,而人均板材产量较发达国家差距较大。我们观察到我国人均长材产量于2000年后快速增长,从2000年0.06吨/人增长至2014年峰值0.38吨/人,之后保持相对稳定。发达国家如美、日人均长材产量分别为0.06、0.23吨/人,对比来看,目前我国人均长材产量已经达到较高水平。而目前我国人均板材产量为0.24吨/人,而日、韩分别为0.48、0.93吨/人,我国板材产量尚有较多的上升空间。此外,从板材长材比例来看,目前我国板长比为0.69,而海外主要发达国家均处于1.6以上水平,随着我国制造业持续转型升级,我们预期我国板材长材比例将逐渐上升,中长期来看板材需求增长空间较长材更广阔。

图表:我国人均长材产量已升至较高水平

资料来源:万得资讯,中金公司研究部

图表:我国人均板材产量仍低于主要发达国家水平

资料来源:万得资讯,中金公司研究部

图表:我国人均粗钢产量低于日韩人均粗钢产量

资料来源:万得资讯,中金公司研究部

钢铁行业供需格局有望迎来重塑。从城镇化率及人均钢材产量两个角度来看,目前我国钢铁需求仍未见顶,我们认为未来2-3年我国钢铁需求有望保持稳中有升趋势,而供给则大概率受限,行业长期供给过剩的格局有望迎来重塑。

图表:行业供需格局有望迎来重塑

资料来源:万得资讯,中金公司研究部

行业成本曲线有望逐渐陡峭化,进一步支撑钢价与钢企盈利的趋势性改善。我们观察到上市钢企的吨钢成本标准差在2013年后呈现下行趋势,表明了供给侧改革至今,行业成本曲线逐渐扁平化,主要原因是供给侧改革出清大量低成本地条钢产能,同时行业低效产能亦逐渐出清,叠加钢企间持续对标找差,导致行业成本的差异逐渐减小。碳中和背景下,在钢铁行业从粗放式发展向绿色低碳和高质量发展转型的过程中,我们认为我国将逐步建立以碳排放、污染物排放及能耗总量为依据的引导机制。实力雄厚龙头钢企将凭借成本及绿色制造优势不断扩张规模,研发低成本的绿色冶金技术,可以维持甚至降低自身成本,而效率低下的钢企则面临高昂的环保成本及产量严重受限的双重挤压,成本曲线将进一步上行,迁移至边际区域,行业成本曲线有望逐步陡峭化。在行业供给中长期受限,弹性下降的背景下,未来行业盈利的周期性将主要来源于需求,而成本曲线的陡峭化将进一步支撑钢价及钢企盈利在需求的周期波动中保持较高水平,我们认为行业盈利将迎来趋势性改善。

图表:2013年后行业成本曲线逐渐扁平化

资料来源:万得资讯,中金公司研究部

投资建议:行业“马太效应”有望进一步显现,板块龙头业绩估值双升可期

龙头企业强者恒强,业绩估值双升可期。中长期来看,我们认为节能减排能力差、效率低下的钢厂面临高昂的环保成本及产量上约束的双重打击,且难以通过大额的资本开支升级环保设备,将逐渐退出市场,而实力雄厚的龙头钢企则凭借自身的成本及绿色制造优势不断扩张市场份额,持续提升自身行业定价权及上下游议价权,盈利能力进一步提升。我们认为钢铁行业集中度提升的趋势有望加速,龙头企业的“马太效应”有望显现,具备竞争优势的龙头钢企有望逐渐显现出行业稀缺的成长性,有望迎“戴维斯双击”。从板块内部来看,展望下半年,我们认为制造业需求强于建筑业需求,供需格局

风险提示

宏观经济加速下滑:2020年疫情过后我国宏观经济逐步修复,若2021年宏观经济加速下行,钢材的下游需求将放缓,钢铁需求下降将压制钢价的上涨。

货币政策超预期收紧:2021年整体货币政策较为宽松,如果货币政策出现超预期收紧,则流动性收缩将压制钢价上涨。