当前海外市场的主要逻辑,已经从交易通胀切换至经济放缓、货币政策收紧。

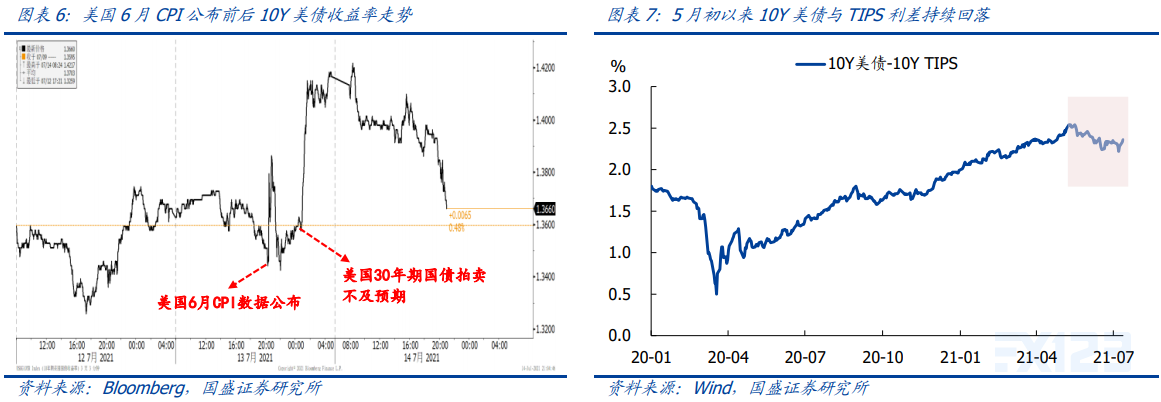

本次美国CPI数据公布后,美债收益率仅短时间内小幅冲高,随后快速回落至数据公布前的水平。直至7月14日凌晨1点,由于美国30年期国债拍卖情况较差,美债收益率才开始重新走高。

再结合近期美债收益率持续回落,我们认为,海外市场已经从交易通胀切换至交易经济放缓和美联储退出宽松,可从以下三个方面得到印证:

1)美债与TIPS利差已明显回落:

虽然美国通胀下半年难以明显回落,但当前5.4%的水平无疑已是顶部区域,进一步走高的空间有限。10Y美债与TIPS的利差已由5月初的2.54%回落至当前的2.36%,即便美国6月CPI数据超预期后,也仅回升了3个bp,表明市场对通胀的担忧已经明显缓解。

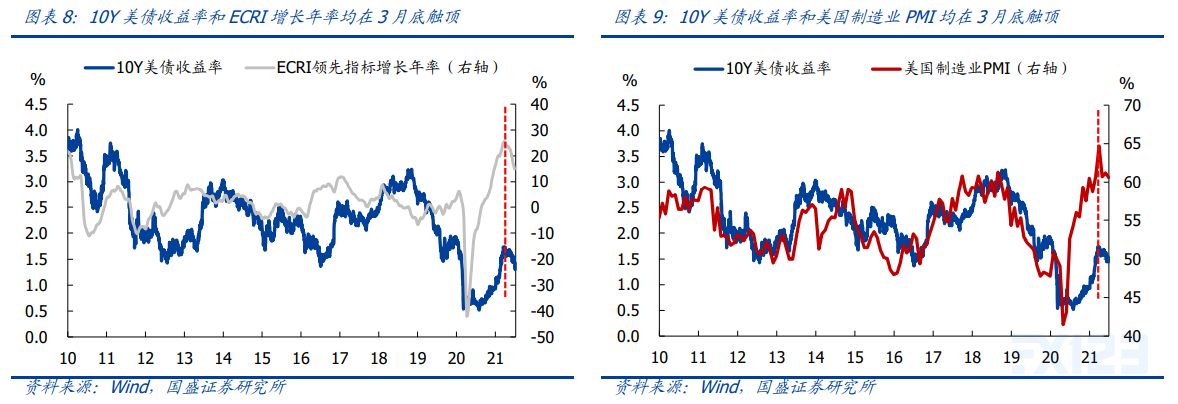

2)美国经济高频指标已连续回落:

周度的ECRI领先指标增长年率自3月底以来持续下滑,同时美国制造业和服务业PMI也在3月触顶后持续回落,均表明美国经济已出现拐点,这与美债收益率的见顶时间完全吻合。此外,由于新冠Delta变异株的传播,近期多国疫情再度恶化,也引发了市场对于全球经济前景的担忧。

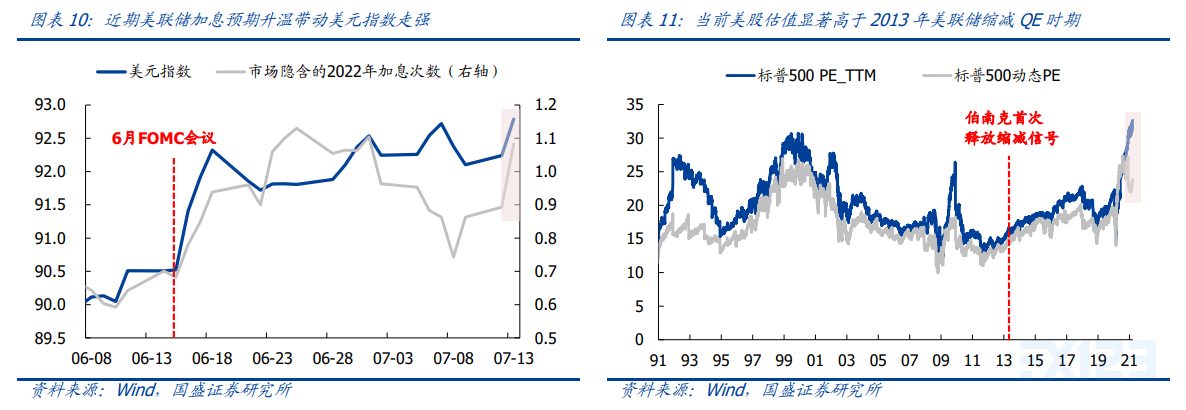

3)近期美联储加息预期明显升温:

6月16日的FOMC会议之后,联邦基金利率期货隐含的2022年加息次数由0.7次快速抬升至6月底的1.1次,随后由于美联储官员的鸽派讲话有所回落。

本月CPI数据公布后,2022年加息预期再度升至1.1次,这与近期美元指数的走势高度吻合,也可以解释通胀数据公布后的美股下跌。

有一种观点认为,经济放缓会制约美联储退出宽松,其实不然。

一方面,美国经济虽在放缓,但只是从极高的增速回到正常水平,并非是有再次衰退的风险;另一方面,美联储本轮宽松力度史无前例,当前美国处在流动性过剩的状态,退出宽松对经济的影响不大。

但需警惕的是,货币政策边际收紧将对美股等高估值资产造成巨大冲击,再次提示下半年美股有大幅回调的风险。

参考来源:国盛证券