二、全球概覽:政策與市場雙重驅動,多點開花需求向上

以一個宏觀視角來看,儲能行業驅動因素可以分爲政策性與市場性因素。但于全球各地區的産業政策周期、社會經濟水平、電網基礎建設、電力市場化程度等處于不同階段,因而政策與市場因素以不用的邏輯在各細分市場演繹,需求也在經濟性的基礎上,呈現多樣化的、持續向上的趨勢。

2.1.中國市場:初步實現規模化發展,2021年政策利好加速

中國在全球儲能市場中居于一個十分特殊的位置:一方面中國擁有全球最完備的光伏與锂電産業鏈,新能源裝機量大,儲能産業發展有得天獨厚的優勢;另一方面中國進入經濟發展新常态,疊加外部國際關系的不穩定,下遊企業經營壓力大,國家不希望在電價層面給企業加壓,因此儲能的最終收益(無論是上網電網還是用電電價的角度)受到持續壓制。短期内,電源與電網側“誰買單”的問題以及用戶側經濟性的問題始終是主要矛盾。

2.1.1.裝機概覽:2020年新增1.56GW,2016-2020年CAGR=71%

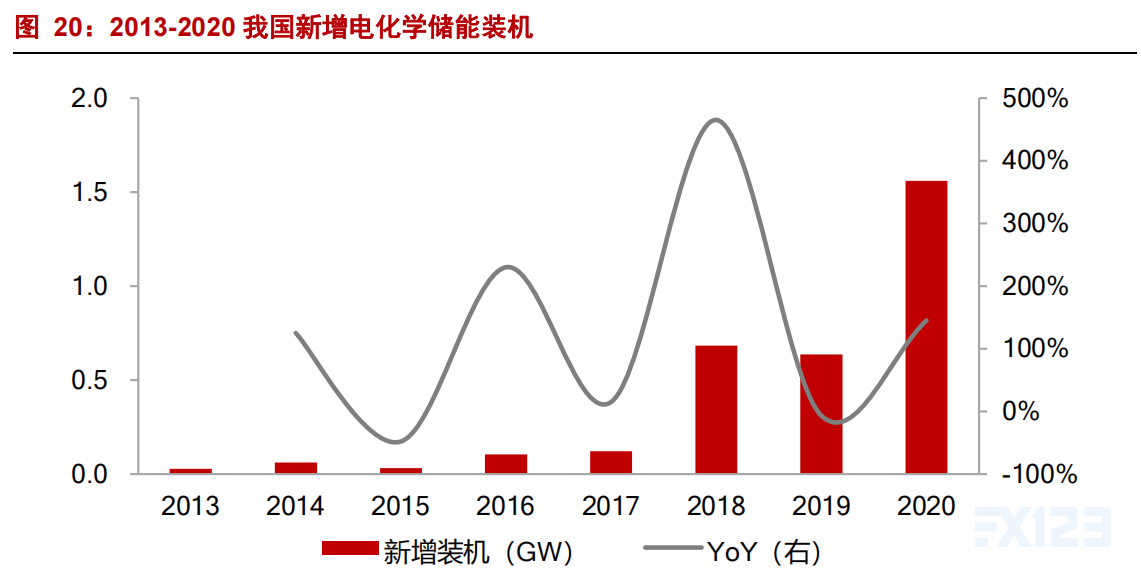

政策驅動下迎來二次爆發增長。2017年9月發改委、能源局等五部委聯合印發了《關于促進儲能技術與産業發展的指導意見》,标志着我國儲能産業的正式啓動。2018年我國電化學儲能經曆飛躍式增長,新增裝機量0.68GW,同比增長465%。2019年随《輸配電定價成本監審辦法》和《關于進一步嚴格控制電網投資的通知》印發,戶用側、電網側增長放緩,市場回歸理性,新增裝機量同比下降6.7%。2020年我國從疫情中快速複蘇,光伏平價實現,同時多省出台政策性配儲要求,發電側帶動裝機量二次爆發,2020年新增1.56GW,同比增長145%。

21年頂層政策出台提速,用戶側超預期。2021年是我國儲能的又一個大年,除了在新能源發展側鼓勵加裝儲能以換取并網資源外,我國出台了《關于加快推動新型儲能發展的指導意見》,是繼2017年産業發展指導意見後另一個系統的指導性文件,對電力系統各環節儲能應用給予的規劃引導與保障支持,提出2025年30GW的累積裝機指标,爲未來儲能産業發展指定了明确的路徑。與此同時,發改委的電價改革同步進行,分别于5月與7月發布《“十四五”時期深化價格機制改革行動方案》與《委關于進步完善分時電價機制的通知》,深化電價改革方案,擴大峰谷價差(配套量化指标),用戶側儲能套利模型有望超預期越過經濟性拐點,用戶側或是儲能率先實現市場化應用的領域。

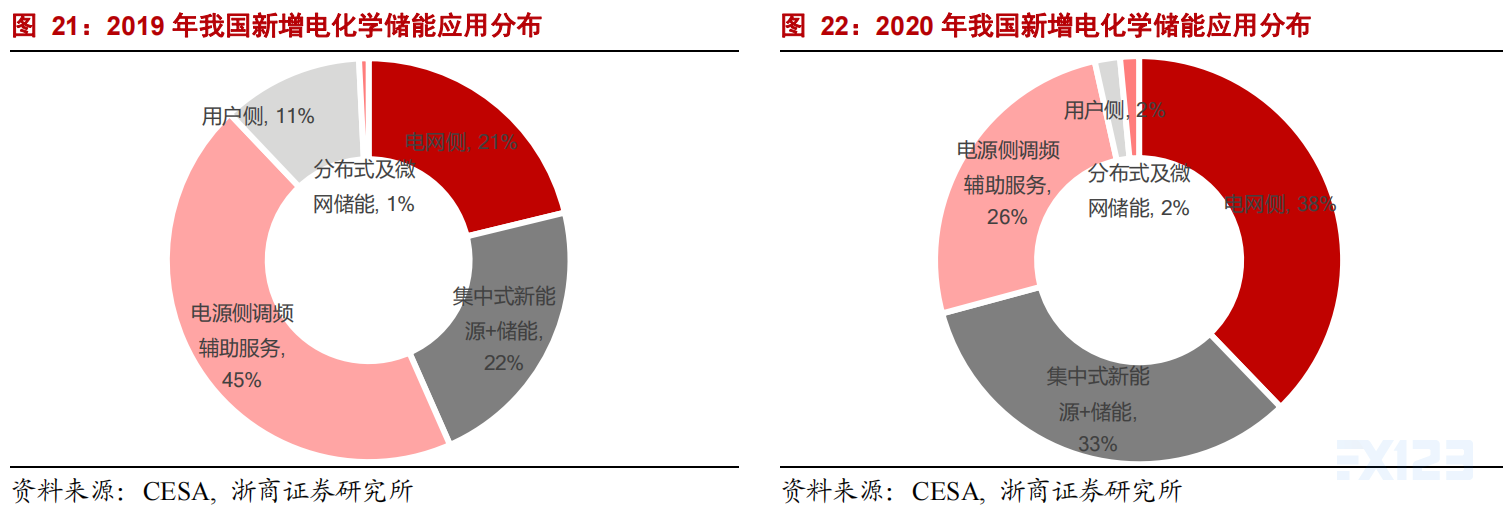

新能源配儲背景下,電網側與新能源發電側比例提升明顯。2019年我國電化學儲能新增裝機中,電源側調頻輔助服務占比最大(主要爲火儲調頻),占比45%,其次是集中新能源與電網側,分别爲22%與21%。随火儲調頻項目增加,收益被不斷稀釋,配儲收益降低。2020年各省出台新能源配儲政策,電源側調頻輔助服務占比降低19個百分點至26%,集中新能源與電網側占比分别增加11和17個百分點,達33%與38%。

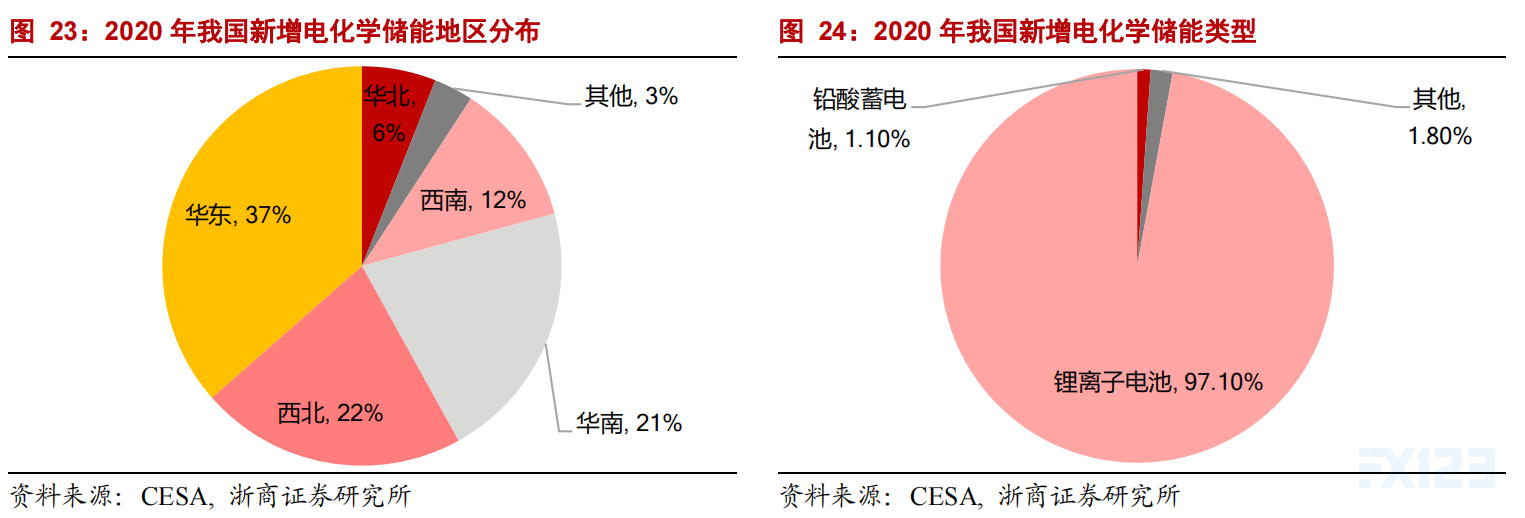

東南是主要新增裝機區域,锂離子是絕對主流應用。據CESA,2020年新增電化學儲能按應地區劃分,華東、西北、華南位列前三,分别爲37%、22%和21%,合計貢獻80%。新增裝機中,锂離子電池占比達97.1%,是絕對主流的應用技術。按應地區劃分,東、西北、華南位列前三,分别爲37%、22%和21%

2.1.2.電源側:政策大力驅動,“新能源+儲能”率先放量

政策指标逐步明确,電源側将首先打開市場空間。2020年之前我國新能源發電側的儲能政策以框架性文件爲主,較少對集中式新能源電站明确提出配置儲能的要求。2020年開始,我國各省份陸續通過量化手段“原則上”對風光發電提出儲能配比,按照不低于新能源電站裝機容量10-20%、且額定功率下的儲能時長不低于1-2小時來配置。值得注意的是,2021年出台的政策中,除江西沒有提出量化要求外,其他省均提出明确指标,預計量化要求将成爲未來常态,風光與儲能“捆綁”後将大幅打開儲能市場空間。

2.1.3. 電網側:成本疏導是核心議題,政策逐步出台引導發展方向

成本不得計入輸配電成本後建設暫停。2018年我國電網側儲能規模化部署趨勢顯現。2019年5月,國家發展改革委、國家能源局發布《輸配電定價成本監審辦法》,規定抽水蓄能電站和電儲能設施的成本費用不得計入輸配電定價成本,電網側儲能建設陷入停滞。2019年12月,國網發布《關于進一步嚴格控制電網投資的通知》,規定不得以投資、租賃或合同能源管理等方式開展電網側電化學儲能設施建設。

新政提出成本疏導思路,電網側有望加速發展。2020月2月,國網發布2020年改革攻堅重點工作安排《國家電網體改(2020)8号》,文件重提儲能,提到研究探索抽水蓄能上市可行性;落實儲能等新業務實施方案。此後,電網側儲能項目也陸續恢複招标,如平高集團江蘇南京儲能項目等電網側儲能項目陸續有新進展。

2021年4月,國家發展改革委和國家能源局公布了《關于加快推動新型儲能發展的指導意見》,提出“建立電網側獨立儲能電站容量電價機制,逐步推動儲能電站參與電力市場”與“研究探索将電網替代性儲能設施成本收益納入輸配電價回收”。

整體看,頂層設計正逐步出台,爲電網側儲能疏導成本提供方向。如果以類比抽水儲能電站的容量電價作爲電網側儲能的底層商業模式,我們認爲這種相對穩健的類固收模式是對外部資本具備一定吸引力的。

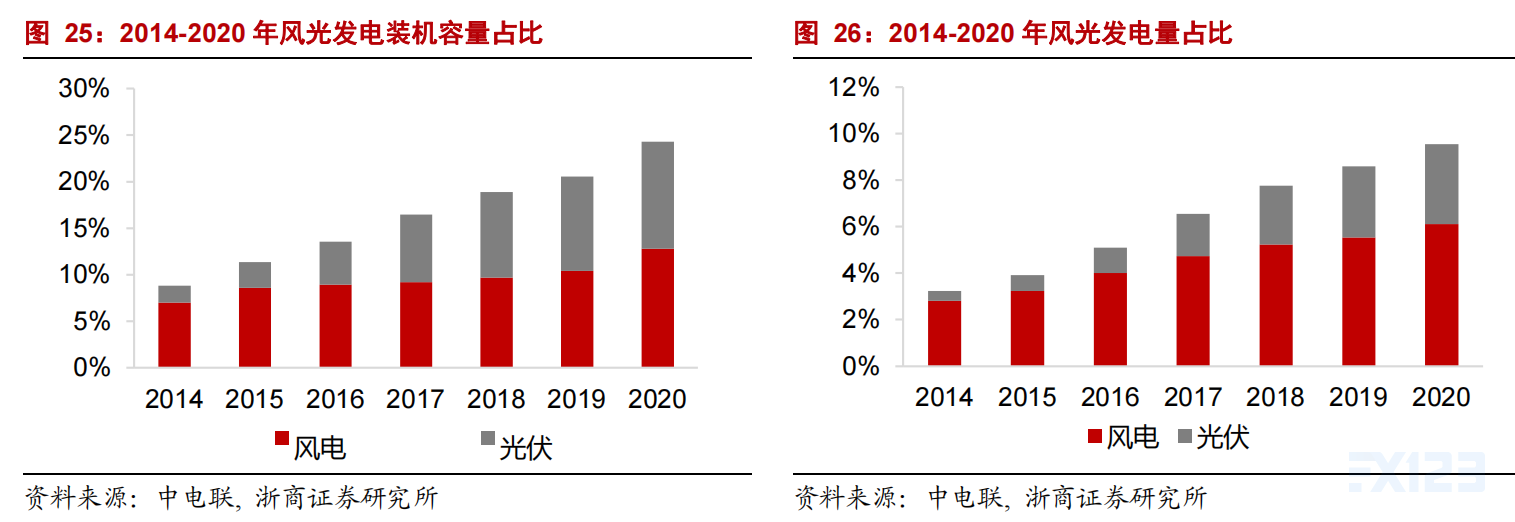

雙碳目标下電網轉型升級,儲能需求有望大超預期。據中電聯統計,2020年中國風光發電裝機容量占比24.3%(2014年爲8.8%),發電量貢獻9.5%(2014年爲3.2%)。随中國加速向碳中和碳達峰目标進發,風光發電量仍有大幅上升的空間。新能源大規模開發接入電網後,其出力的波動性與間歇性将對電網的安全穩定與調節能力提出巨大挑戰,火電機組的逐步退出亦加劇了傳統電網轉型的迫切性,儲能作爲靈活性調節資源的重要性得到凸顯。

2.1.4.競争格局:資源禀賦是關鍵要素,競争與合作在多個維度演繹

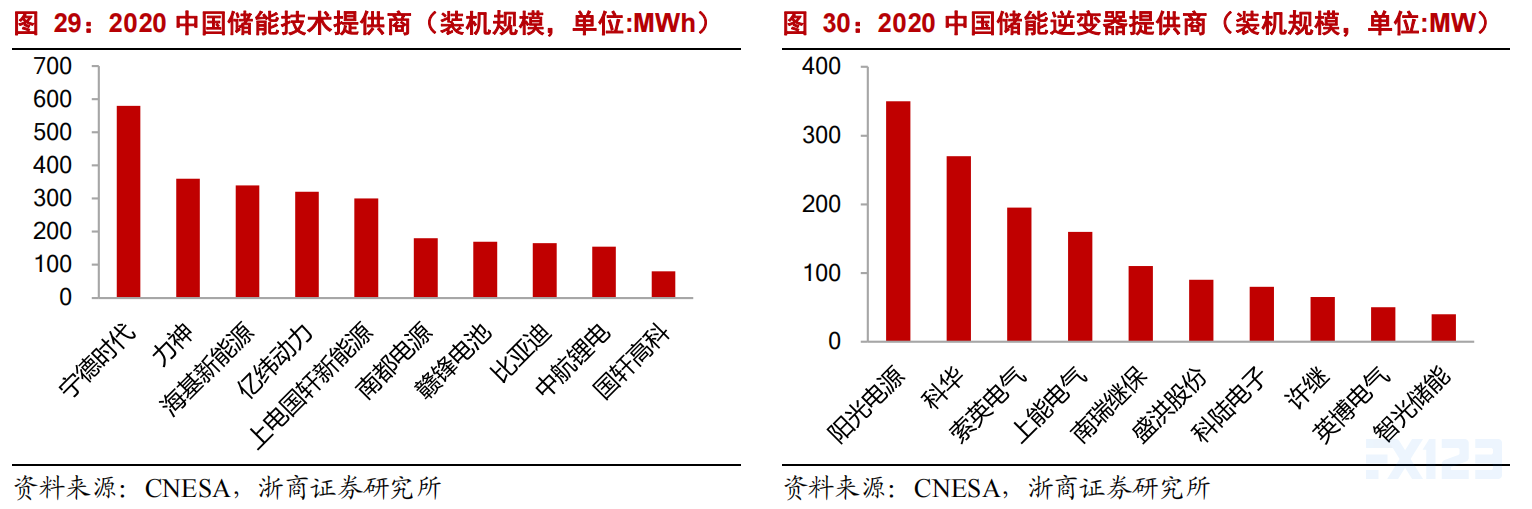

各環節龍頭廠商基于資源禀賦,進入儲能領域并形成競争優勢。根據CNESA的數據,以中國市場裝機規模統計,甯德時代位列2020年中國儲能技術提供商第一名。陽光電源同時位列儲能逆變器提供商及系統集成商第一名。甯德時代主營動力锂電池,在锂電池領域技術研發積澱深厚,并将競争優勢複制到儲能锂電池領域,2020年新投運裝機規模爲580MWh,規模優勢明顯。陽光電源是全球領先的光伏逆變器、公司,同時深耕電力系統集成領域,提供綜合性電站解決方案,順理成章進入儲能領域,擴張其在逆變器與系統集成方面的領先地位,逆變器、系統集成裝機規模(以功率口徑統計)分别爲360MW和350MW。

未來市場格局将是多維的、立體的,競争與合作并存将是常态。從最終産品儲能系統的角度衡量,我們可以看到既有電池廠商做集成(甯德時代、比亞迪、海基新能源等),也能看到逆變器廠商做集成(陽光電源、上能電氣以及準備進入的固德威等),一般經驗來看,電池廠商對電池在系統中的一緻性把控更好,而逆變器廠商基于電氣技術,系統集成實力更強,由于儲能系統的産品驗證周期較長(2-3年),兩者孰優孰劣短期内并無定論,但未來廠商的梯隊一定會分層(價格、系統效率、循環次數與邊界條件等維度),産業迎來良性的出清階段。另一方面,大部分廠商會将産品(儲能電芯、變流器)外售,廠商間也會遇到“我集成你”與“你集成我”的現實情況,盡管終端産品環節形成競争,但中遊制造層面進行合作。

删除后无法恢复

删除后无法恢复