1.有色板块跑赢大盘,贵金属板块短期回调

1.1.基本金属价格维持强势,金价向下寻求支撑

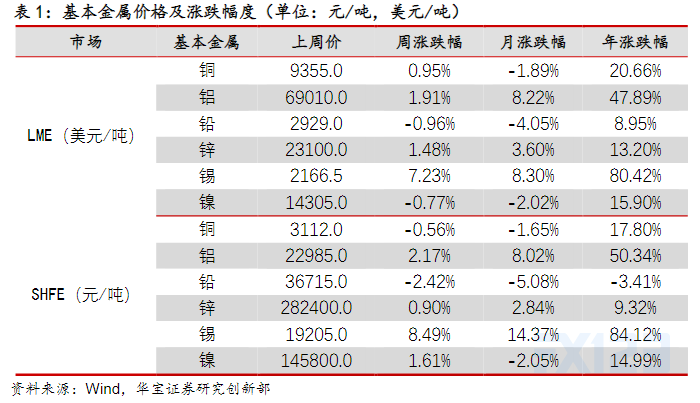

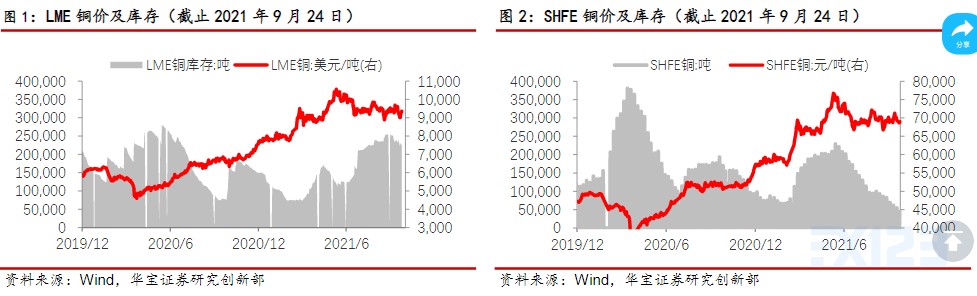

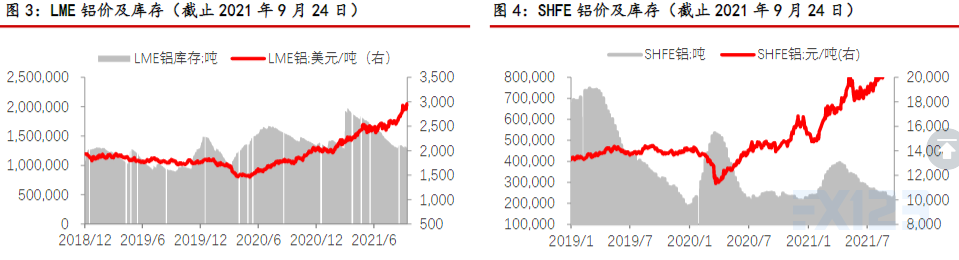

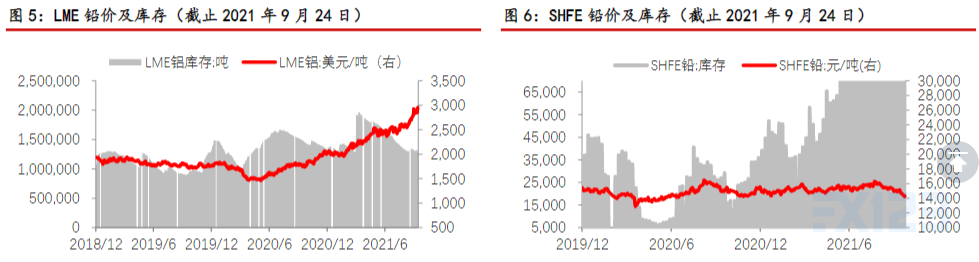

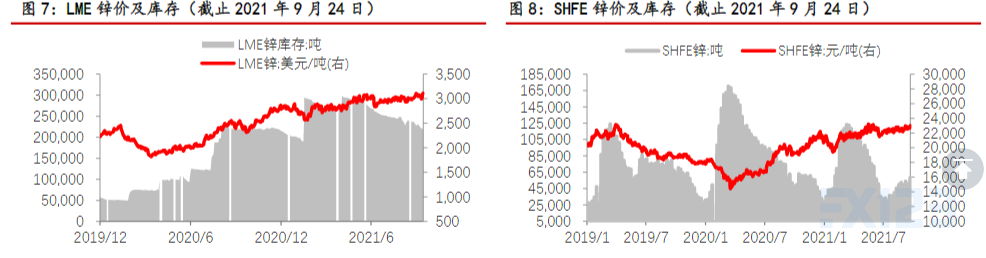

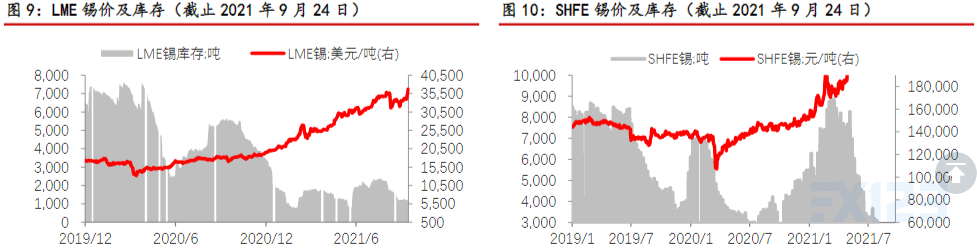

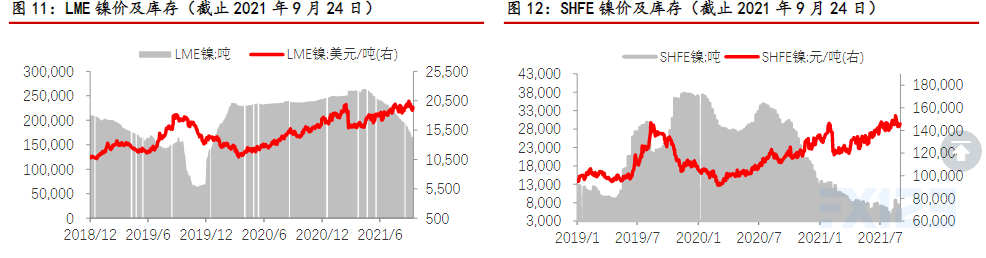

金属行情方面,上周LME铜、铝、铅、锌、锡、镍期货价格分别收于9355、2929、2166.5、3112、36715、19205美元/吨,周变动幅度分别为0.95%、1.91%、-0.96%、1.48%、7.23%、-0.77%。上期所铜、铝、铅、锌、锡、镍期货价格分别收于69010、23100、14305、22985、282400、145800元/吨,周变动幅度分别为-0.56%、2.17%、-2.42%、0.9%、8.49%、1.61%。上周两市金属价格维持强势,其中伦锡及沪锡上涨明显,涨幅均超7%,广西地区冶炼厂则因限电影响,8月产量下滑较明显。云南和广西等双控政策陆续出台,对于有色锡价格形成利好。沪铝价涨幅均超2%,铝需求进入旺季,下游拉动较为强劲;沪镍震荡上行,需求端新能源依旧维持较高景气,带动镍豆需求。国内库存方面,铝、铅、锌库存上升,铜、锡、镍库存下降,LME库存方面,基本金属库存均有所下降。

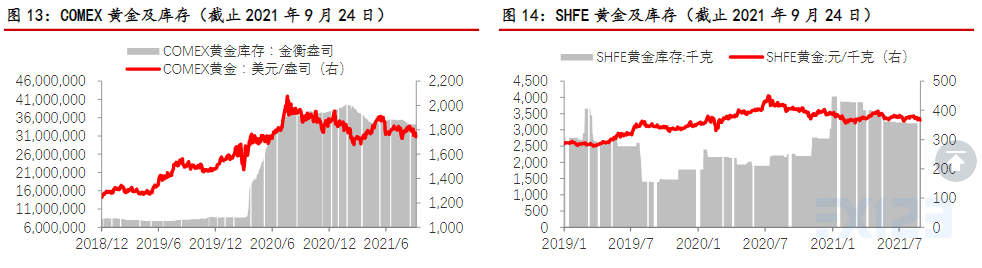

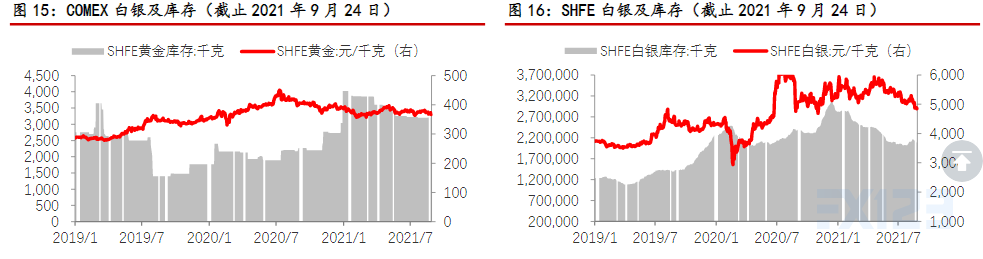

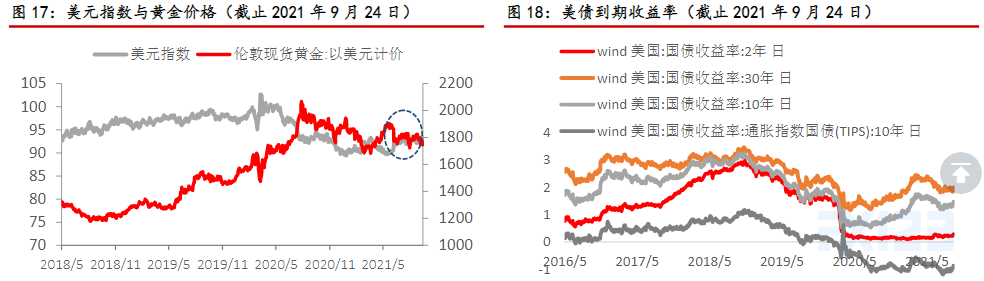

截止9月24日(周五)收盘,COMEX黄金期货主力周跌0.05%,报1750.60美元/盎司,COMEX白银期货主力周涨0.35%,报22.42美元/盎司;内盘沪金期货主力周涨0.10%,报366.78元/克,沪银期货主力周跌0.39%,报4854元/千克。FOMC决议整体偏鸽但联储主席表态边际转鹰,传递了较为强烈的Taper信号。美联储正式官宣缩债前,名义利率和实际利率仍将面临一定的上行空间。同时,这一点对于美元而言也依然构成支撑。白银周中亦跟随金价震荡下行,目前因工业需求支撑暂时企稳。

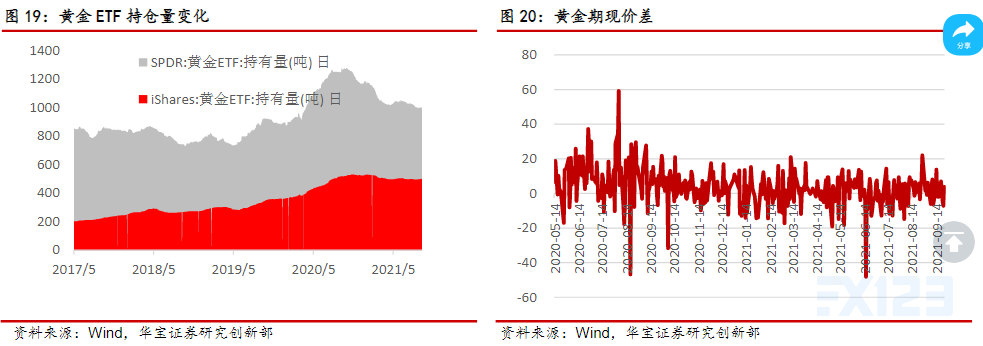

黄金ETF持仓延续下降势头。从资金面来看,贵金属市场配置型资金持续维持谨慎。9月24日全球最大白银ETF(SLV)持仓量下降37.4吨,SPDR黄金ETF持仓整体亦延续2020年8月以来的下降态势。短期投机性资金方面,COMEX黄金期货投机性净多头寸减少25801手至61594手,COMEX白银期货投机性净多头头寸减少13178手至900手,反映贵金属投机情绪降温。

美联储主席表态边际转鹰。上周初内盘因中秋节假期休市,外盘贵金属因恒大债务危机令市场避险情绪升温,叠加补涨需求,呈现震荡上行。休假归来后,周三沪金大幅高开,盘中震荡整理。FOMC决议整体偏鸽但联储主席表态边际转鹰,明确指出到明年年中结束购债较为合适,并传递了较为强烈的Taper信号。

11月taper宣布后贵金属或将企稳,迎来反弹行情。中长期看,美联储庞大的资产负债规模和政府负债规模使其轻易不会加息;以低利率+积极财政的模式复苏美国经济是其新周期的主要变化;美债利率受到期限溢价和风险偏好影响,回溯2014年taper,风险溢价使美债利率承压,短期利多贵金属。

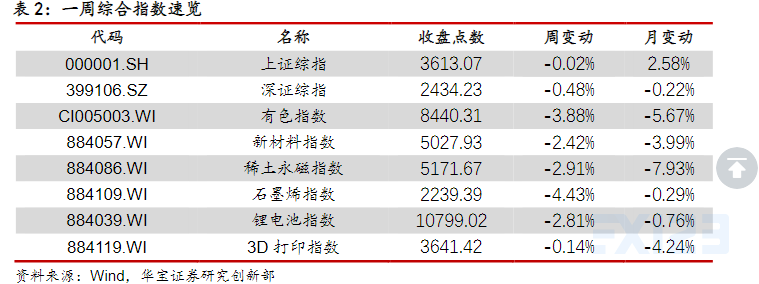

1.2.有色板块跑赢大盘

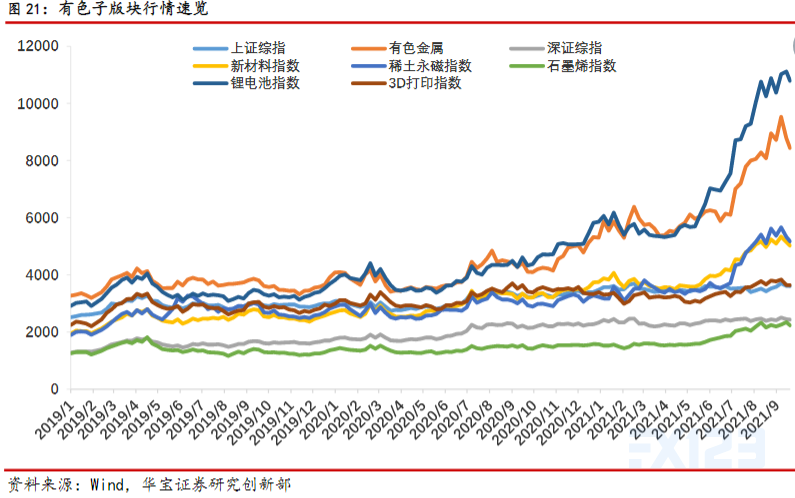

上周上证综指、深证指分别收于3613.07、2434.23,周变动幅度分别为-0.02%、-0.48%;上周有色指数、新材料指数分别收于8440.31、5027.93,周变动幅度分别为-3.88%、-2.42%。有色板块涨幅跑输大盘。上周有色金属各子板块,稀土板块涨1.18%,跌幅前三名:铝板块跌7.92%,铅锌板块跌6.29%,铜板块跌5.47%。

2.总结

铜:SMM全国主流铜地区市场库存环比上周五减少1.13万吨至9.22万吨。本周末国内各地区的库存都出现下降,去库的主力是上海地区,周末该地区去库0.89万吨至6.42万吨创下近几年的新低。

铝:受限电影响较大的广东、江苏两省进行调研,当时来看,江苏企业陆续接收到政府关于限电的通知,其中部分企业已经开始执行限电措施,减产10%、30%甚至计划停产,结束时间表示尚不知晓,而压铸企业则表示暂未受到影响;广东各地企业当时纷纷表示明显感受到限电力度加大。

铝:据海关数据发布,2021年8月中国铝型材(税则号76041010,76041090,76042100,76042910,76042990)出口量为8.47万吨,环比增加3.8%,同比增加3.6%。其中出口至欧盟量为0.70万吨,环比增加22.22%,同比下降29.29%,占总出口量的8.31%,占比增长1.25个百分点。近期海外需求旺盛,国内出口至欧盟量较大幅度增长,但仍因反倾销问题同比去年仍减量不少。

基本金属供给端继续收紧,限电延伸到下游加工端。在国内“双碳”的政策趋势下,基本金属供给端存在进一步压降的可能,广西、云南、宁夏的电解铝行业受到限电、限产,且电解铝的复产和投产对电力稳定供应要求较高,当前约束下短期无法复产;福建的不锈钢和镍铁生产也受到直接影响;云南和广西的锌冶炼厂限产进一步加剧。同时限电也延伸到再生铝及铝铸造企业,包括不锈钢的限产对于镍铁需求也有压制,随着加工端及终端需求释放不敬请参阅报告结尾处免责声明华宝证券10/11[table_page]产业金融周报及预期,叠加抛储的扰动,金属价格将短期承压,但因供给端也持续抽紧,我们认为如限电持续,将支撑基本金属价格高位运行。

氧化铝价格有望上涨。临近假期,电解铝企业氧化铝备库需求或于近期集中释放,叠加广西、贵州限电升级传闻再起,氧化铝企业惜货明显,市场仅以刚需订单成交为主,而氧化铝保存期较短,假期需求若集中释放,或加速氧化铝价格上涨。同时氧化铝由于海外Nalco最新报价跳涨29.13%至492美元/吨,折算中国到岸价为4140元/吨,较国内最高报价仍高出近500元/吨,或导致氧化铝进口窗口关闭,国内氧化铝缺口或进一步加大,建议关注氧化铝产能较高的上市公司。铝箔供给趋紧,需求激增。伴随国内“能耗双控”政策的升级,铝价持续上行,受原材料供应偏紧及下游需求激增的带动,铝箔加工费明显上涨,据鑫椤锂电数据显示,2021年8月,电池级16um铝箔报价在2.8万元/吨,电池级12um双面光铝箔报价在3.2万元/吨。同比增长27%和23%。新能源汽车等交通工具正在成为动力电池级铝箔需求量爆发性增长的主要推动力。建议重点关注国内铝箔产业中成本控制能力强、生产规模大、技术水平、市场信誉良好的大型铝加工企业。

镍原料供应或受印尼政策收紧扰动,价格维持强势。供印尼正在探索对镍含量低于70%的镍产品征收出口税的可能性,镍铁和NPI出口或受影响,此前印尼政府拟限制FeNi和NPI冶炼厂的建设及出口,鼓励在当地建设硫酸镍和不锈钢等冶炼厂;需求端,8月国内不锈钢产量280.04万吨,同比增0.97%,环比降1.47%,江苏、广西、广东能耗双控政策正常落地,部分不锈钢企业开工率下降,主要影响在200、300系,但镍铁企业开工率同样受限,整体资源维持紧缺局面,同时新能源车需求带动硫酸镍需求旺盛,预计镍价偏强运行。建议重点关注布局HPAL工艺生产MHP,以及布局RKEF工艺打通高冰镍-硫酸镍产业链的相关上市公司。