2022年包括引人注目的金融市场波动、更高的利率、地缘政治的不确定性和飙升的能源价格。资产类别内部发生了很多运动,也许最引人注目的莫过于股票市场从增长到价值的轮换。轮换发出了有关股票投资者风险偏好的关键信息,并对如何适当评估区域绩效差异产生了影响。

股市轮动

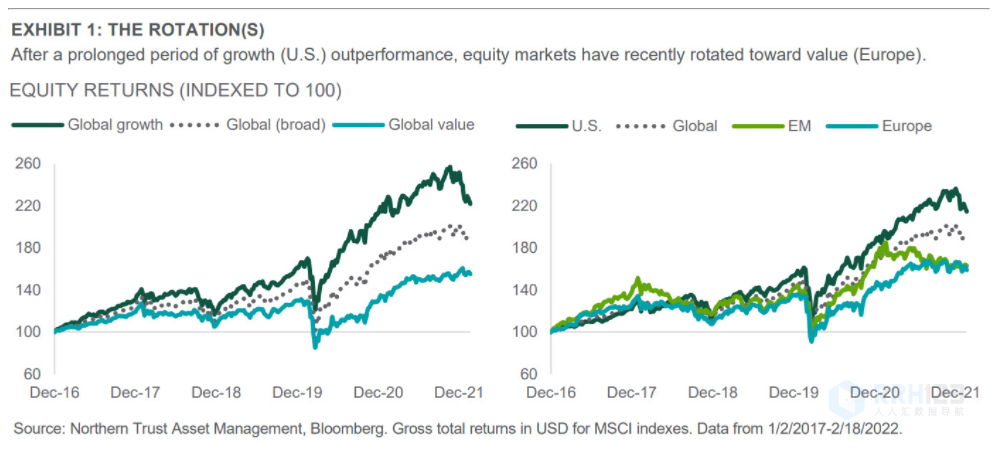

在过去五年中,全球成长型股票的表现优于全球价值型股票近70%(图表1)。在经济增长乏力的环境下,强劲的企业盈利增长吸引了投资者,而低利率有助于限制未来盈利能力的贴现率(成长型公司的标志)。与此同时,金融和能源等传统价值行业面临重大阻力。可以预料,这一趋势通过每个地区对增长与价值的不同敞口影响了相对的地区股票表现。美国的表现比欧洲和新兴市场(EM)高出50%以上。然而,在最近的股市回调期间发生了明显的轮动。在1月4日至2月18日全球股市下跌7.1%期间,成长型股票下跌11.6%,价值型股票下跌2.6%。

与地区绩效的联系

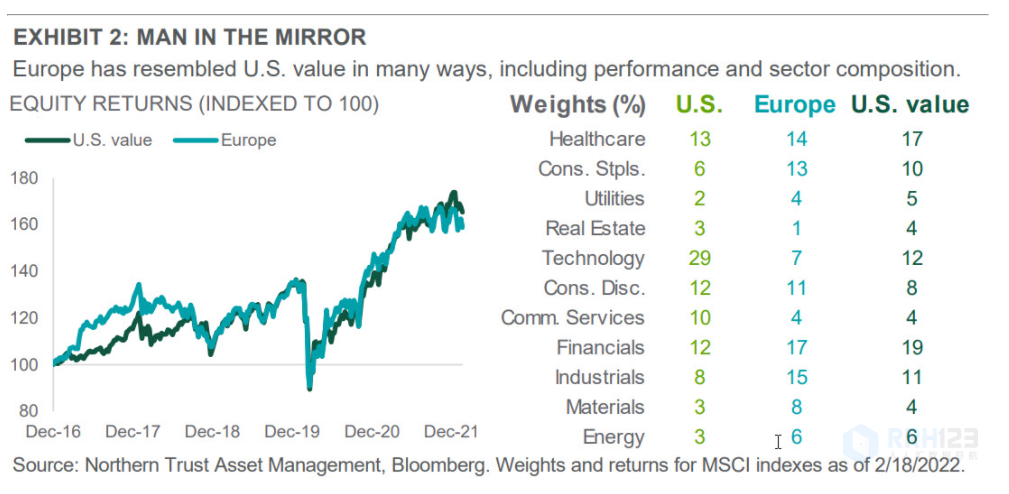

价值往往更侧重于金融和能源等周期性行业,这些行业受益于更高的利率和商品价格,而增长指数则更侧重于技术和相关行业。在比较美国和欧洲时也可以进行同样的观察。美国市场偏重于以科技为导向的公司,而欧洲则更偏向于旧经济周期。金融、工业、能源和材料股票占美国市场的26%,但占欧洲市场的46%。同时,这些行业占美国价值市场的40%(图表2)。因此,过去几年美国的价值表现与更广泛的欧洲市场非常相似(图表2)。从地区上看,比较美国

结论:轮换反映不确定性增加

通胀上升,利率上升,预计美联储在 2022 年加息的次数从年初至今的 3 次增加到 6 次。投资者对利率敏感性较低的价值股的反应在一定程度上反映了在面临企业盈利能力风险、利率上升和货币政策未来路径不确定性增加时风险偏好下降。

在周期的这个阶段,不应夸大轮换的重要性。我们相信全球经济有良好的增长空间,我们预计企业利润将在利率和投入成本上升的情况下保持弹性。面对更加鹰派的美联储,投资者降低对利率敏感型成长股的风险偏好是可以理解的,但我们认为,按照历史标准,货币政策仍将保持宽松。知道股票投资者正在跨行业和地区传递一致的信息,这让我们感到欣慰的是,我们目前对发达市场股票的偏好超过新兴市场,再加上为抵御通胀和俄罗斯-乌克兰风险而增持自然资源,是当时的最佳组合存在。而且,