上期栏目,我们探讨了创纪录通胀对中期选举进程的潜在重大影响,并得出初步结论:

除非天然气价格带动美国通胀率大幅回落,否则民主党至少会丢失众议院的控制权。

通胀一方面将成为影响选情的重要因素,同时也是牵动美联储政策的决定性指标之一。

而读完本文你会发现,讨论中期选举的市场影响,很大程度上是在讨论政治力量怎么左右美联储未来的政策转向。

最终这又会如何冲击资产价格?不妨在以下三段历史回顾中寻找答案——

Part.1

回顾1:浓重的“政治色彩”

从经济层面看,美联储当前并没有停止加息的理由,但是自2020年新冠疫情爆发以来,美联储的政策立场明显带有政治色彩。

遭受疫情重创后,为确保经济修复,在华盛顿刺激消费和投资的纲领指引下,美联储始终保持鸽派立场。即便在2021年下半年美国通胀已出现提速势头时,主席鲍威尔依然坚称通胀是“暂时的”(事后证明并不是)。

然而当鲍威尔在去年11月下旬获得美联储主席连任提名后,很快便与通胀“杠上”,立场也明确转鹰。

进入2022年,国际局势发展相对“失控”,通胀问题导致拜登政府的支持率快速下降,而出于为中期选举争取更多选票的考虑,美联储也始终维持鹰派立场。

鲍威尔在9月份卡托研究所(Cato Institute)研讨会的讲话上也“直言不讳”:“美联储需对通胀采取行动以避免其造成的社会成本”,这可能就包含了中期选举形成的政治影响。

因此,中期选举落幕或是观察美联储是否出现政策拐点的重要时刻。在11月上旬中期选举尘埃落定后,这种调整是否出现尤为值得关注。

Part.2

回顾2:几乎瘫痪的财政政策

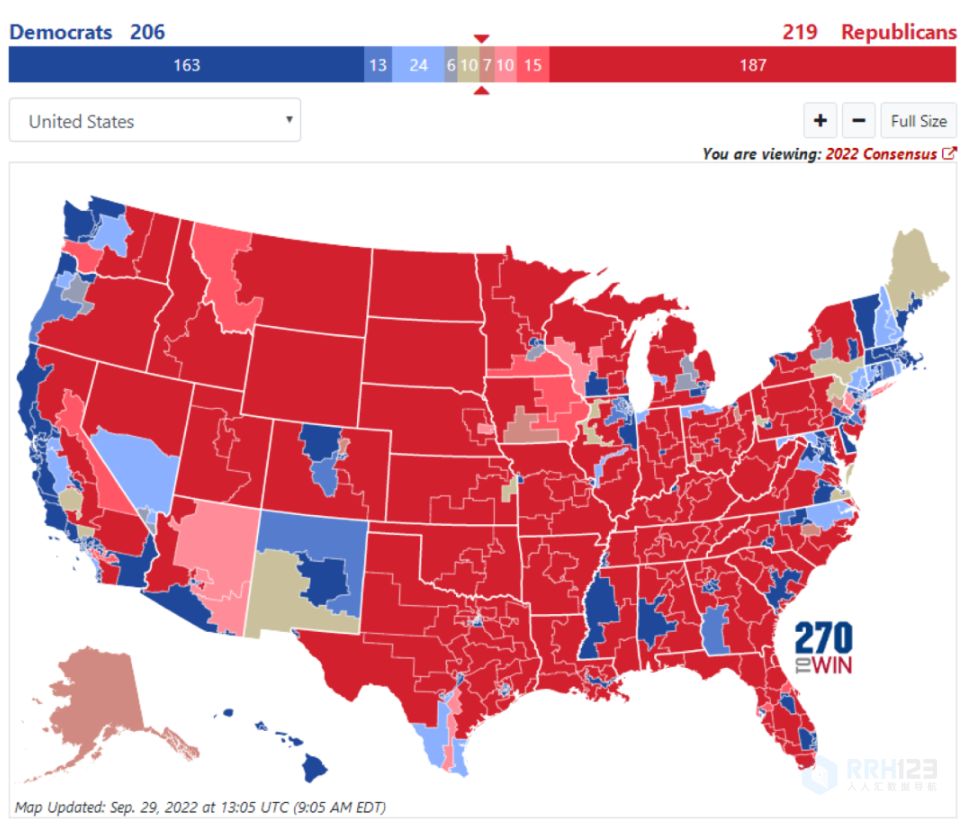

再拿出已经看熟的270towin最新即时选情地图,共识预期显示,众议院席位以执政的民主党206对共和党219(截止9月29日)处于劣势,参议院民主党同样没有优势。

图:参众两院中期选举结果共识预期 来源:270towin

眼下来看,民主党很有可能至少输掉参众两院其中之一,这样的跛鸭政府到底会面临什么局面?

为了更好地把握未来数月美国的货币和财政政策前景,有必要打开历史记忆,首先回到2010年全球金融危机后期。

前总统奥巴马在参众两院席位均多数占优的情况下通过了平价医疗法案(Affordable Care Act),结果在全国范围内掀起了选民倒戈浪潮。而为了对银行系统、房地产市场以及汽车行业集体施救,联邦政府宣布了好几轮支出计划,以帮助刺激经济。

(▲图片来源:网络)

然而美国家庭处于持续的财务困境和疲弱的就业市场还是让倒戈浪潮愈演愈烈,因房产市场处于混乱状态,美国失业率达到近两位数的高位。

民主党因此在2010年美国中期选举中输掉了众议院控制权,美国政坛也就此陷入僵局,分裂的国会彻底给后续政府开支计划关上了大门。

随后数年,两党对峙依然僵持不下,深受2010年美国中期选举胜利鼓舞的共和党人步子越迈越大,要求紧缩预算以控制政府支出,这种内耗式争斗导致美国在2011年8月失去AAA评级。

到了2014年,奥巴马第二任期的中期选举时,民主党雪上加霜地“丢失了”参议院。

Part.3

回顾3:美联储,唯一转动的车轮

白宫的民主党独苗对上一手掌控国会的共和党?!不过还好美国还有“全村仅剩的希望”——美联储的货币政策来支撑经济。

2011-2016年,“瘫痪”的联邦政府无法通过任何额外的刺激措施。摆在美联储面前有两条路:提高利率,扼杀全球金融危机后的经济复苏;或者,保持近零利率,并祈祷美国经济继续复苏。美联储选择了第二个。

而在特朗普的唯一任期内,2018年的中期选举也出现了类似情况,民主党从共和党手中夺取了30多个国会众议员席位,从而成为众议院中的多数党。

(▲图片来源:网络)

在冠状病毒疫情爆发前,政府支出空间有限,类似的一幕因此重现:美联储不得不在2018年底结束加息周期,并很快降息以帮助维护资产价格。即使国会之后通过了刺激计划,美联储也还是将主要利率下调至0.00-0.25%,同时重启购债计划。

Part.4

三段历史指向同一种可能

以上一幕幕历史画面昭示着一种可能性:

如果民主党在近在眼前的中期选举中无法力挽狂澜,共和党人赢下参众两院的其中之一,甚至完全掌控国会,那么美联储有可能再次伸手为美国经济“兜底”。

虽然近期美联储官员纷纷咬定明年不会降息,且抛出强硬说法称“在通胀降至2%之前不会退出紧缩政策”,但投资者应该记得,2021年美联储主席鲍威尔在国会发言时还曾抛出“通胀暂时论”。

回顾沃尔克时代,联邦基金利率的走势与美国CPI的月率表现较为温和,而美联储强调的需看到通胀有“证据明确而令人信服(clear and convincing evidence)”的提法或许预示CPI月率的持续下降为撬开紧缩枷锁的重要依据。

与此同时,紧盯通胀的同时,美联储还要顾及其他经济要素。

在物价将在未来几个月回落成为基本假设的情况下,美联储不会完全无视美国经济已连续两个季度收缩的现实。美国三季度GDP将于10月27日公布,数据表现也注定会进入美联储官员的视野考量。

其次,失业率也是美联储停止加息的影响因素之一。

据美国9月SEP经济预测对于2023年失业率4.4%的中值预测,以及美国国会预算办公室对于2023年美国自然失业率4.42%-4.43%的预测,明年美国失业率会否突破4.5%,也有可能是美联储停止加息的一个触发器。

Part.5

小结:未来市场演绎方式

一旦政策转向的假设成立,那么市场境遇将和2011-2016年和2019-2020年不会有太大区别。

这种转变预示着投资者将提升风险偏好,普遍会降低避险资产的持仓,增配风险敏感型资产。

行情影响简单来说即是:

美元走弱;美国国债收益率下降;金价、油价上涨,以及美国股市的反弹。

*版权说明:本文为FXTM富拓原创,转载请注明出处!