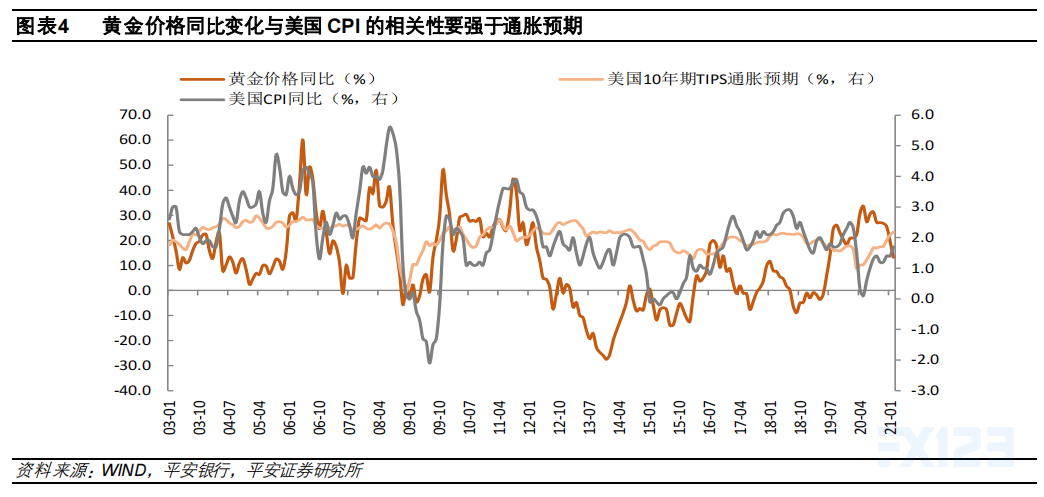

1)黃金長期抗通脹而非通脹預期,黃金價格變化與美國CPI的相關性要高于與通脹預期的相關性

黃金作爲無息資産,實際無風險利率是持有黃金的機會成本。

當實際無風險利率上行時,黃金價格承壓。實際無風險利率可以簡單的分解爲名義利率與通貨膨脹預期之差,因此黃金價格與通脹呈正相關性。

根據平安證券的計算,自2003年以來,黃金價格同比變化與美國CPI同比增速的相關性爲0.44,高于與美國10年期TIPS債券隐含的通脹預期的相關系數爲0.19,因此,黃金長期抵抗的是實際通脹本身而非通脹預期。

可見,黃金價格變化與實際利率負相關,這裏的實際利率是名義利率與美國CPI同比之差,而非TIPS實際利率(TIPS實際利率等于名義利率與通脹預期之差)。

也即是說,黃金的價格變化取決于美國10年期國債收益率與美國CPI同比增速的相對變化。

本輪黃金高點自8月初超過2000美元/盎司下跌以來,美國10年期國債收益率從0.6%上升至最高1.74%,而美國CPI同比增速從1.3%上行至1.7%,美國10年期國債收益率上行幅度顯著超過CPI同比增速的變化,二者相對變化可以較好的解釋黃金的下跌。

展望二季度,美國CPI增速在低基數效應下将會錄得較高增速,而美國十年期國債收益率上行動力不足,在疫情有所階段性反彈下,美國10年期國債收益率将更多呈現震蕩格局,CPI增速上行幅度大概率超過10年期國債收益率的變化,這将有利于黃金價格的上行。

删除后无法恢复

删除后无法恢复