距离上一次美联储的利率决议已将近一个半月,4月的利率决议时,美联储的会议纪要显示,“多位”美联储政策制定者认为,如果经济继续快速增长,在未来政策会议上的“某个时候”开始讨论缩减购债规模是合适的。由于是第一次美联储的会议上发表可讨论缩债规模的立场,美股当时应声下挫,美元和美债收益率反弹。

不过,4月利率决议时美联储所面对的经济数据和环境与当前已不一样,过去一个半月,美国发布了两个让市场大跌眼镜的非农就业报告,劳动力市场的复苏比市场预期逊色。美国两个消费者信心指数在过去两次发布也都逊于市场预期,反映经济复苏步伐开始放缓。但,美国也发布了连续两个月大超预期的通胀数据,5月份CPI通胀达到5%,是2008年7月以来的最高点。

面对不一样的数据和经济表现,美联储在6月的利率决议将有何转变?对美元和美股有何影响?

焦点一:会否因通胀上涨而调整政策?

市场早已预期6月份的决议将维持利率在0%-0.25%不变,每月1200亿美元的资产购买计划也将不变。因此利率决议的内容将不是市场焦点,市场将聚焦美联储将如何应对高达5%的通胀数据。

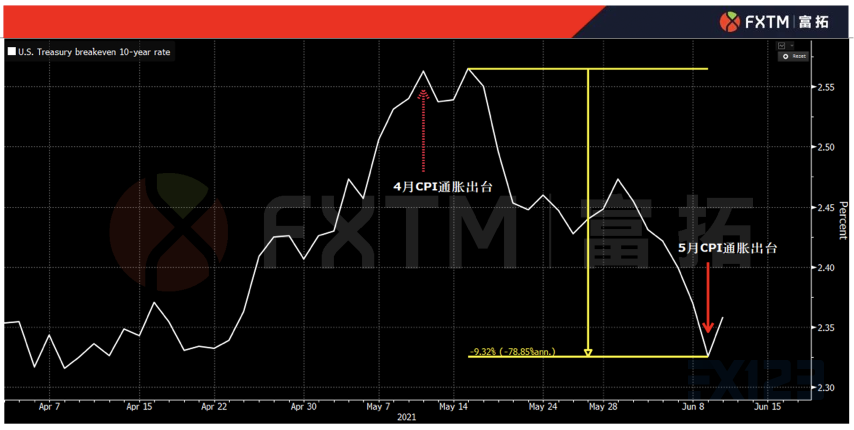

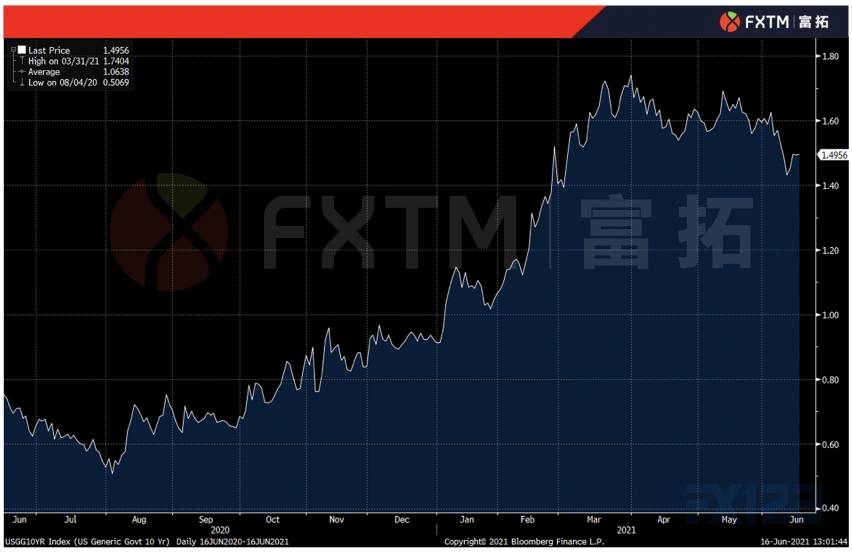

市场早已憧憬通胀和物价急涨或可迫使美联储提早收紧政策,该憧憬导致美国十年期国债收益率自今年2月开始大幅上涨。不过,最近一次5月CPI通胀大超预期到达5%之际,市场对通胀推动美联储缩减量宽的憧憬已明显减弱。美债收益率目前已回落至1.5%下方,反映市场已未有太大预期美联储将因应通胀而改变当前的宽松政策。

(▲美国十年期盈亏平衡通胀率来源:彭博)

(▲美国十年期国债收益率来源:彭博)

不过,由于4月时美联储曾提及未来或开始讨论缩减购债规模,预料市场将关注美联储在何时开始讨论,或在什么条件下可以开始讨论,尤其在当前通胀已达到5%的情况。

不过,基于近期非农数据表现一般,加上经济数据反映经济复苏步伐开始放缓,预料美联储将继续淡化通胀风险和可容忍一段时间高于目标的通胀,并将市场焦点继续在劳动力市场复苏步伐,以减轻市场对美联储提早收紧宽松的预期,若然将较为利好美股,利空美元。

焦点二:美联储隔夜逆回购需求量创新高的看法

过去一个月,另一市场较为关注的焦点,是美联储隔夜逆回购需求量正在不断创新高。虽然昨夜美联储逆回购使用量创了两个月以来最大降幅743.33,但在周一美联储的逆回购需求量仍达到单日5839亿美元,创下历史新高。

该使用量不断创新高反映银行业间的美元现金过剩情况严重,导致有大量多余现金动用美联储的逆回购操作,侧面反映美联储的量宽和购债操作导致市场充斥了大量美元现金而市场的需求并未能跟上该供应。

市场将关注美联储对美联储隔夜逆回购需求量不断创新高有何看法,由于当前逆回购操作利率维持在接近0%水平,也持续压低了短期利率,市场将关注美联储会否因美元现金过剩而调整政策。

如美联储对逆回购需求量上涨并未有太大反应或并不认为是风险,相信将不会因此而调整宽松政策。

焦点三:上调经济预期

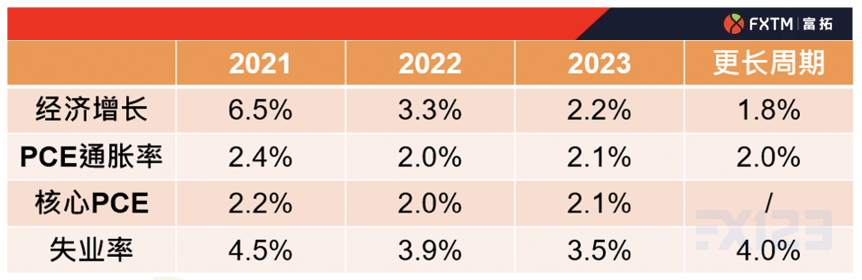

6月的利率决议相对重要的原因,是该利率决议将包括发布经济预期和点阵图。相对3月时,美国的经济复苏和通胀上涨都较为明显上扬,故市场预期美联储将会上调经济增长和通胀数据。

(▲3月时的经济预期)

由于美国4月和5月的通胀率都明显上升,5月CPI通胀率达到5%,4月PCE通胀率达到3%,预期美联储必然上调2021年全年通胀预期。不过,市场将关注美联储如何预2022年和更长周期的通胀率,以反映美联储是否继续认为通胀率只会短期上涨而不会长远上涨。如是将反映美联储将继续容忍通胀短期上涨并维持宽松政策不变。

焦点四:点阵图会否有更多官员支持提早加息

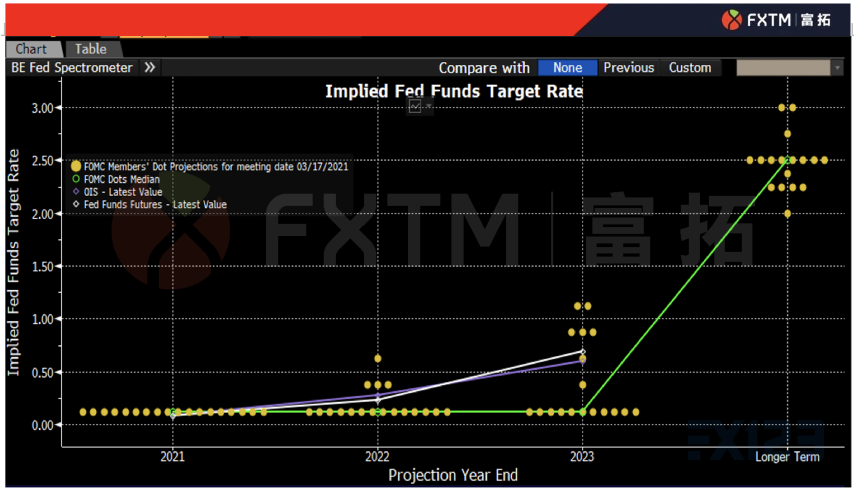

3月时的点阵图反映美联储将维持2023年底前利率不变,而当前只有7名官员支持在2023年底前加息,而有11名官员支持维持利率不变。

由于通胀上涨和美国经济复苏态势良好,市场将寻找会否有更多官员支持提早加息,甚至逆转局势预期2023年底前可开始加息周期,若然将对市场造成较大压力,美元或因此明显反弹,美股将因忧虑流动性收紧而向下。

(▲美联储3月公布的加息点阵图来源:彭博)

*版权说明:本文为FXTM富拓分析师原创,如需转载,请注明出处!