大宗商品出现集体暴跌,究竟发生了什么?

正当市场担心中国超预期全面降准可能会加剧大宗商品价格上涨的时候,周一商品市场迎来暴跌,原油价格首当其冲。布伦特油价在月初触及我们的目标价位75美元/桶的高点后,本周一跌破70美元的重要关口。

在变幻莫测的市场环境下,如何去认识大宗商品市场的脉动?

东吴宏观“大宗商品50年”复盘,从供需(黑色)、政策(红色)和事件(蓝色)三个角度,复盘了近50年来原油和铜的价格走势,

如图1。从历史上看,油价跌破70美元的诱因主要是什么?

之后油价的走势如何?我们选取2006年、2010年、2014年和2018年的行情作为参考:

2006年:飓风事件影响不及预期两次导致油价跌破70美元。8月起美国经济放缓、美联储暂停加息和供给冲击暂缓下,油价下行。

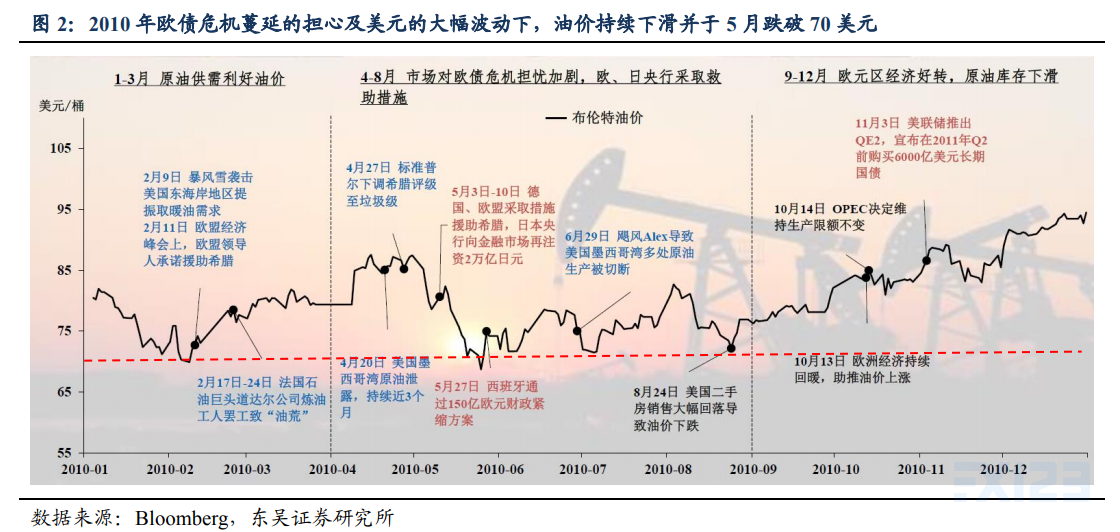

2010年:4月标普下调希腊评级至垃圾级,对欧债危机蔓延的担心及美元的大幅波动下,油价持续下滑并于5月跌破70美元。

2014年:下半年供给过剩、美国货币政策进一步收紧,油价暴跌,11月OPEC意外宣布不减产,引发价格战,油价跌破70美元。

2018年:石油需求增长乏力,供给却大幅增加,加之美国对伊朗制裁不及预期,复合因素的共同作用下,10月起油价大跌。

后市展望,我们认为短期内仍有调整压力,但商品牛市可能尚未结束。

周一油价引领商品大跌,但是从以上三个角度看,油价继续大幅下跌的持续性存疑:

供需层面,市场虽然担心OPEC+增产和疫情反复下需求放缓,但增产幅度并未超出市场预期且OPEC+明确声明在需求放缓的情况下会中止增产甚至回到减产,此外今年夏季气温偏高,这会导致原油需求季节性偏高、墨西哥湾出现大飓风、影响生产的概率上升;

政策层面,尽管美联储开始考虑逐步退出宽松,但中美、美欧的经济、政策分化会放缓这一进程;

事件层面,尽管疫情屡屡出现反复,但反复的力度和对经济的影响在不断弱化。

不过,周一的大跌也给我们敲响了“警钟”,随着政策的边际变化和疫情的扰动,短期内商品价格的调整尚未结束,下半年价格的波动会加大。

风险提示:经济复苏超预期导致过热,支持政策提前退出;中期经济动能不足,支持政策超预期;海外疫情继续发酵,海外经济出现二次衰退。