一、关于稀土的核心认知差:供需格局重塑&估值体系重构

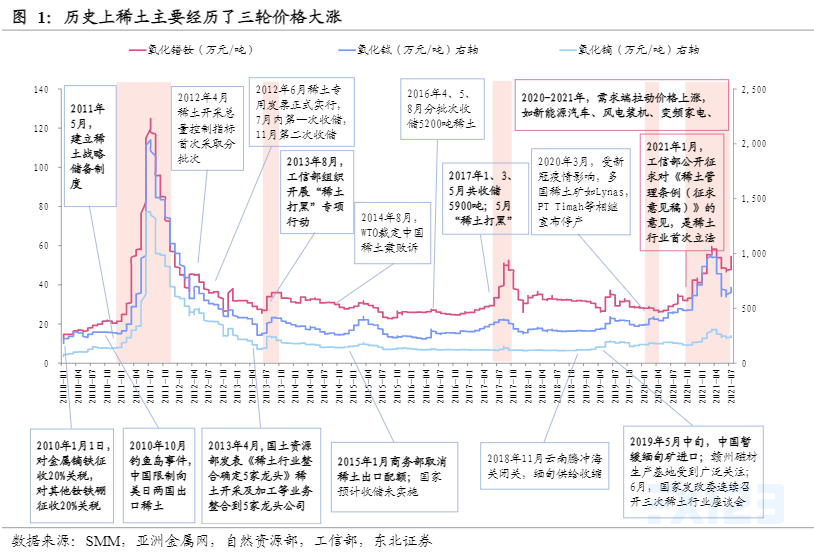

1.1、过往:政策短期收紧为稀土价格脉冲式上涨的核心驱动因子

复盘稀土价格历史走势,曾出现过3次大幅上涨:1)2010年8月-2011年7月:我国“自上而下”的稀土开采指令性计划、出口配额、行业准入及环保等政策控制力度持续强化,供给急剧抽紧,全面引爆稀土行情,氧化镨钕/氧化铽一路冲高至每吨125/2035万元。2)2013年6月-2013年10月:国内分离冶炼厂逐步停产、联合整治等推动稀土价格上扬。氧化镨钕/氧化铽分别上涨至每吨36/410万元的高点,涨幅42.1%/60.8%。3)2017年4月-2017年9月:稀土价格上涨系兑现收储频次增加、打黑制度化实质化逻辑,氧化镨钕价格上涨88.5%至52.5万元/吨。复盘三轮稀土价格大涨行情,可以发现核心驱动因素均在于我国稀土产业政策的短期收紧。此类事件驱动型的稀土脉冲式涨价,特征是涨幅剧烈、但持续性较差,往往稀土价格在几个月内冲顶后便回落至稳态区间。2020年4月开始,新一轮稀土涨价启动。本轮稀土涨价持续时长明显超过以往,同时涨幅基本也仅次于2010-2011年。我们认为,本轮稀土涨价的性质与前几轮存在显著区别——核心驱动力主要在需求。某种意义而言,当前存在着一个关于稀土的核心认知差:过往市场认为稀土行业周期波动性强、可预测性差,但如今稀土供需格局正在悄然重塑,行业景气度有望在中长期持续提升。

1.2、当下:需求端重塑+供给硬约束打开稀土中长期想象空间

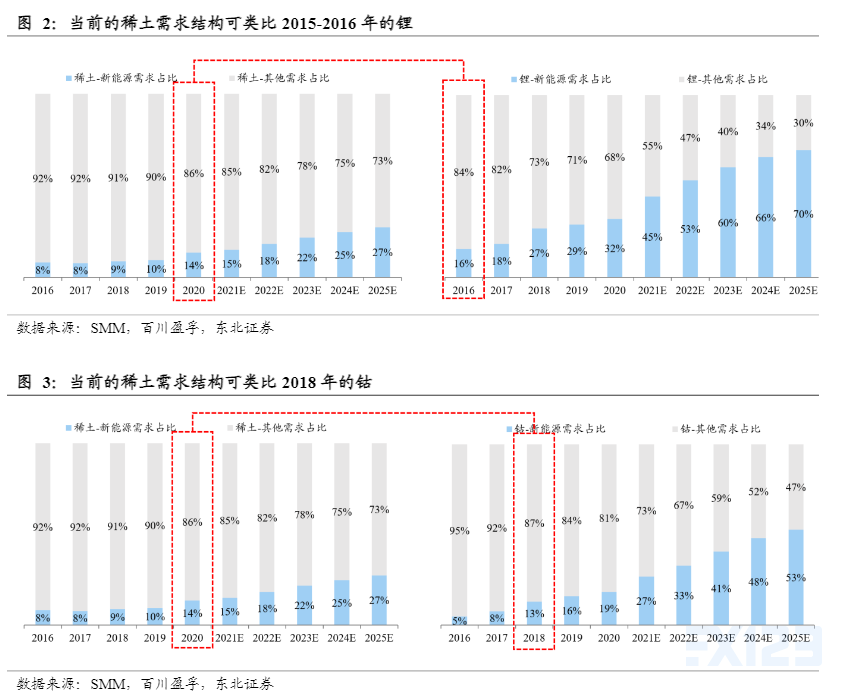

当前的稀土可类比2015-2016年的锂和2018年的钴,正处于需求结构重塑的新时代起点。以稀土镨钕为例,2020年新能源领域需求占氧化镨钕下游需求比例约为13.5%左右,预计该比例在2023/2025年有望进一步提升至22%/27%。站在当前时点来看,稀土实际上正相当于2015-2016年的锂(新能源需求占比15%),2018年的钴(新能源需求占比13%),未来稀土需求结构重塑,有望复刻历史上新能源赛道驱动锂钴需求高成长的逻辑。

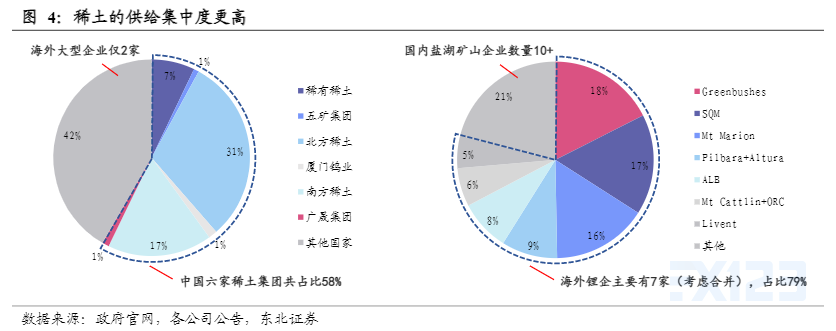

与此同时,政策严控+产业高集中度赋予了稀土更优质的供给格局。目前锂、钴行业的供给格局较好,行业已经相对较为集中,但仍然存在市场化竞争,各大行业巨头会基于市场行情选择扩产与否进而引发周期波动。而稀土的供给集中度还要更高,目前约60%的稀土产量在中国,并由国内六大稀土集团集中把控,与此同时我国还实施稀土开采的总量指标控制政策,形成了实质性的供给硬约束,随着国家对稀土战略价值的重视程度提升,预计这种供给约束将只强不弱,中长期来看稀土的供给端甚至要比锂钴还要更优异,未来穿越周期的能力或更强。

我们认为,未来需求重塑+供给强约束,有望带动稀土估值体系重构。当前的稀土正如多年前的锂和钴,新能源属性的持续强化正赋予稀土需求端更高的成长性,而国内总量指标控制政策约束的制度化、严格化,将为稀土带来甚至比锂钴更优质的供给格局。中长期看,稀土行业供需格局有望持续改善,并且随着稀土的新能源上游材料属性逐渐强化,未来想象空间巨大,估值体系有望迎来重构。