二、贝特瑞看点1-负极:以海外客户为主,客户结构优秀+手握新技术助力增效降本

2.1.连续多年出货量全球第一,未来产能持续扩张

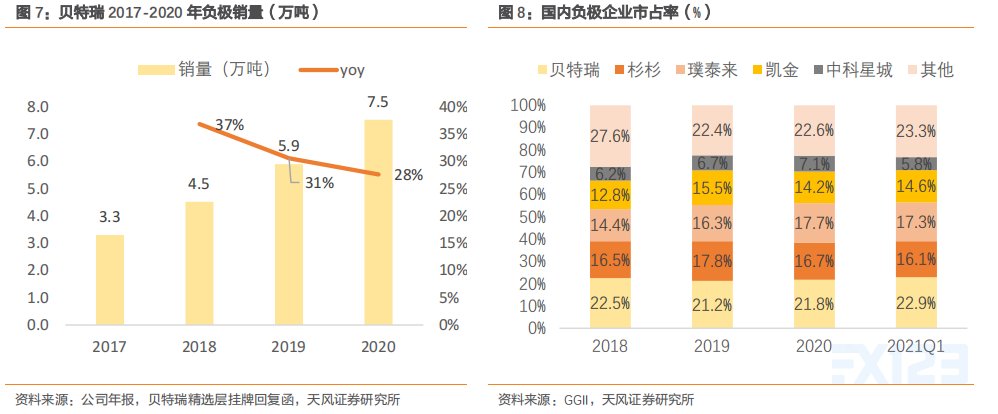

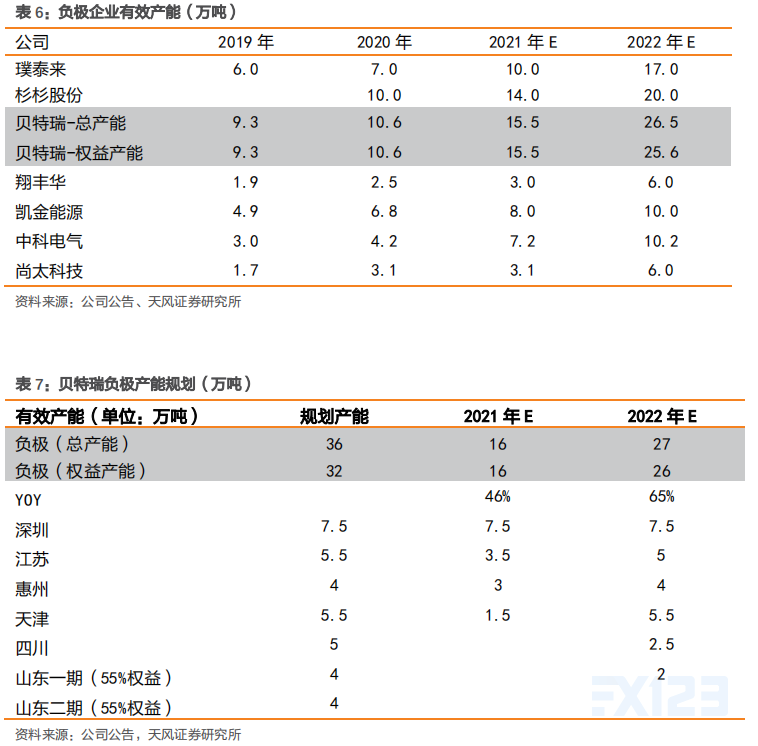

贝特瑞负极材料出货量连续多年全球第一。2010年贝特瑞出货量首次超过日本企业,成为世界第一。此后从2013年以来,公司的负极材料出货量连续8年位列全球第一。2020年公司负极销量为7.53万吨,国内市占率达21.8%。

贝特瑞扩产速度领先同行,量的弹性较大。2020年底贝特瑞负极有效产能在10.6万吨,随着在建项目产能释放,预计21/22年权益有效产能达16、26万吨,增长迅速。

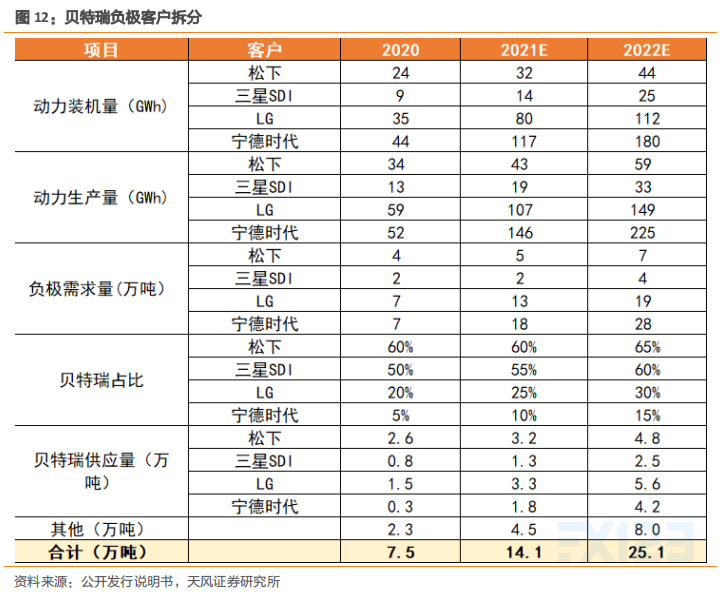

2.2.客户结构优质,系海外供应链核心标的

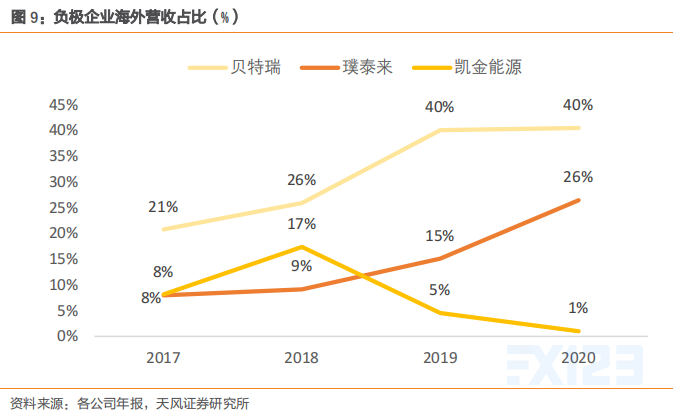

贝特瑞的海外收入占比较高,近两年达40%,远高于同行。根据各公司年报口径,贝特瑞海外收入占比在20%-40%,同行璞泰来在8%-26%,凯金能源在10%以下。

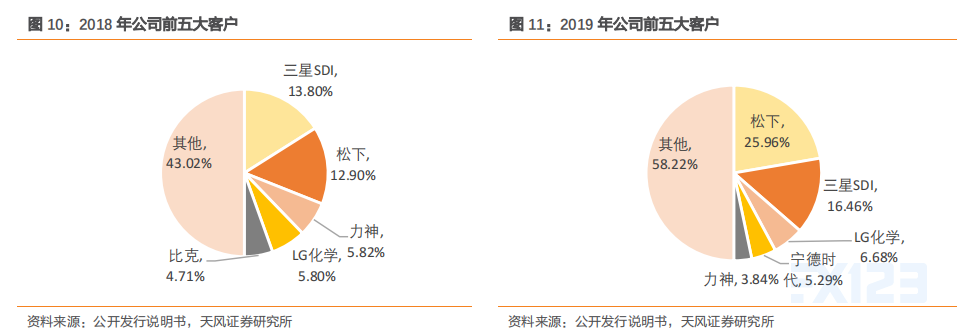

多年来处于海外电池供应链核心位置。海外主流电池厂均为贝特瑞的客户,2018-2019年前五大客户中有三名为海外,分别为松下、三星SDI、LG化学,且均为2011年前贝特瑞开拓的客户,十多年来合作关系良好,客户粘性较高。我们预计公司在松下、三星SDI处于一供位置,2019年在松下份额60%左右,在三星50%。

2.3.硅基负极技术迭代下保持领先位置

2.3.1.天然石墨领域一家独大,人造石墨领域加速追赶

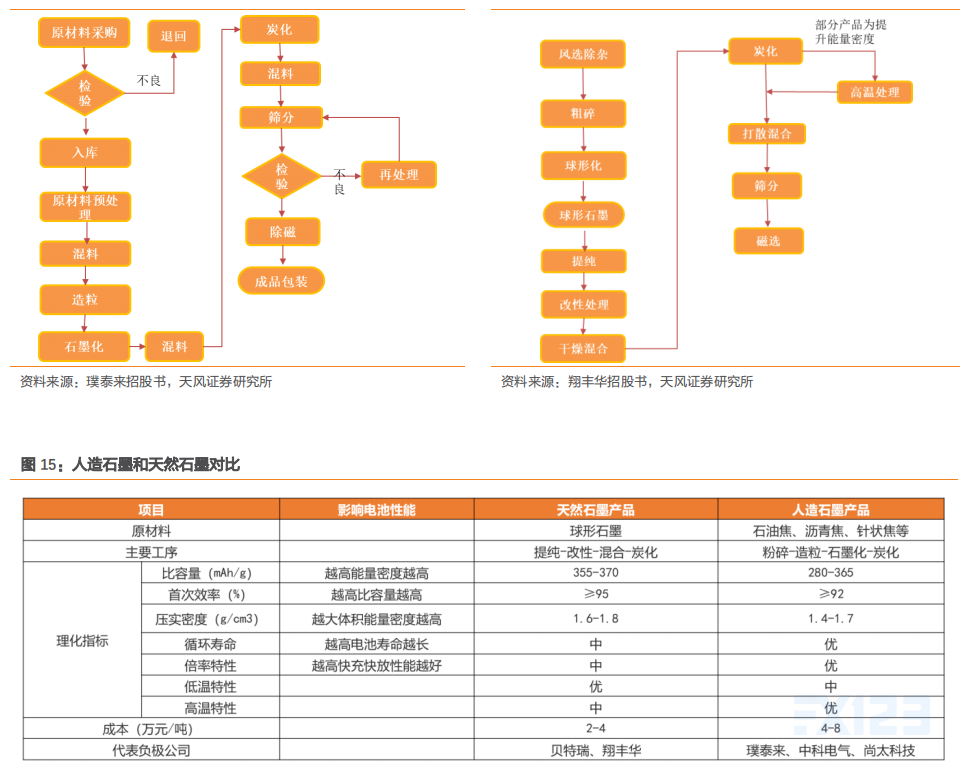

天然、人造石墨先后国产化,是目前负极材料主流。2000年前,负极材料被日本企业垄断,主要使用昂贵的中间相炭微球。2000年贝特瑞成为首家掌握天然鳞片石墨的球形化技术的企业,并实现天然石墨国产化。先后推出高容量天然石墨复合负极材料等,打破日本企业垄断。2005年杉杉股份完成人造石墨国产化,此后至今两种石墨类材料成为主流负极材料。天然石墨成本低、比容量和压实密度高,人造石墨在长循环、高温、高倍率上有优势。

✓成本:天然石墨一般无石墨化工序,成本更低。从二者生产流程来看,人造石墨需要进行石墨化工序,且高端产品需进行炭化,用电能耗比和碳排放较大,故人造生产成本高于天然石墨。

✓能量密度:天然石墨更有优势,但人造在逐渐逼近。核心指标看克容量(天然在355-370mAh/g,人造在280-365 mAh/g)、压实密度(天然在1.6-1.8,人造在1.4-1.7)、首次充放电效率(天然在95%以上,人造在92%以上)。

✓其他性能:天然石墨具有规则的层状结构,锂离子在嵌入时速度十分缓慢,且由于材料各向异性较高,极易导致活性物质与集流体接触不充分,从而造成天然石墨倍率性能较差,但目前也在运用各种改性工序改进。

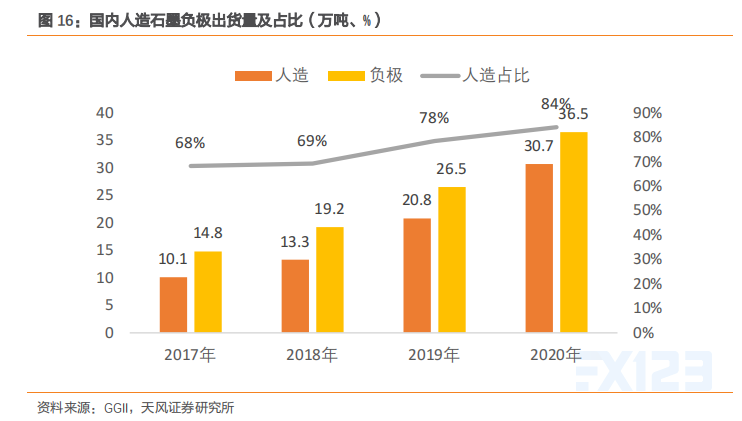

我们认为天然石墨和人造石墨各有优势,二者会长期共存。各电池厂商根据不同时期、不同客户对电池性能的不同要求,结合自身电池技术体系,综合能量密度、功率密度、温度性能、循环寿命、安全性和成本等因素选择不同材料,目前来看人造应用更多,20年国内占比在84%。

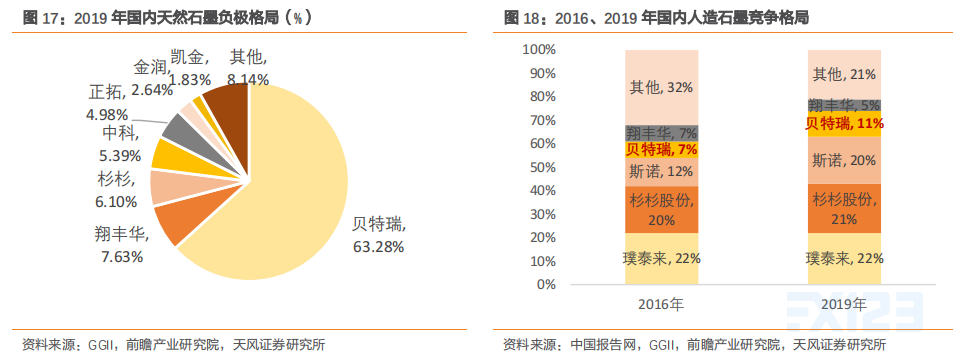

贝特瑞在天然石墨领域一家独大,人造石墨领域正加速追赶。得益于先发优势+矿产布局,贝特瑞在天然石墨领域已形成垄断优势,2019年市占率高达63%。贝特瑞在人造石墨布局晚于璞泰来及杉杉,目前正加速追赶,2016年贝特瑞人造石墨市占率为7%,2019年提升至11%。2020年公司未披露细分数据,保守预测人造比例55%,测算得其市占率在13.5%,较2019年提升2.5个点。

2.3.2.硅基负极产业化进展一枝独秀

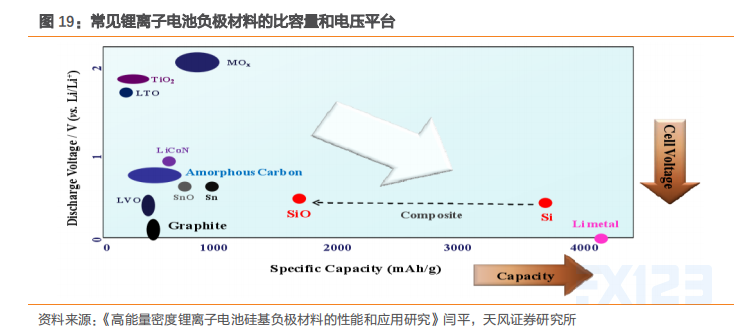

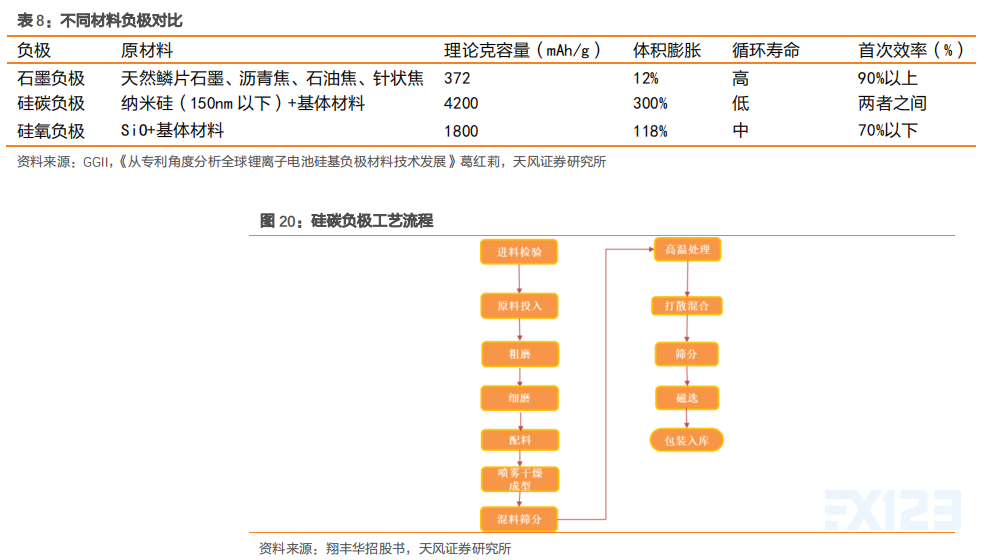

硅理论克容量有绝对优势,是未来负极材料的发展方向。石墨材料的理论克容量上限372mAh/g,目前高端产品已经达到360-365mAh/g,接近理论容量上限。因此需要更高能量密度的新材料来应对需求。硅最能够满足更高能量密度的需求(理论克容量为4200mAh/g),是市场公认的下一代负极。

硅单质能量密度高但体积膨胀大导致循环、倍率性能差,故难以实现产业化,一般采用以下硅纳米化或氧化亚硅,并与石墨复合进行改性改进。进而衍生出硅材料产业化的两种路径:

✓硅碳负极:采用纳米硅和基体材料形成前驱体,目前商业化容量在450mAh/g以下,首效高,但体积膨胀系数过大,导致其循环差,一般在500-600周,无法达到国标规定的动力电池循环1000周的标准,一般用于消费电池。

✓硅氧负极:采用纯硅和二氧化硅合成一氧化硅形成前驱体,目前商业化应用容量主要在450-500mAh/g,成本较高,首效相对较低,但循环性能相对较好,既可用于消费也可用于动力。

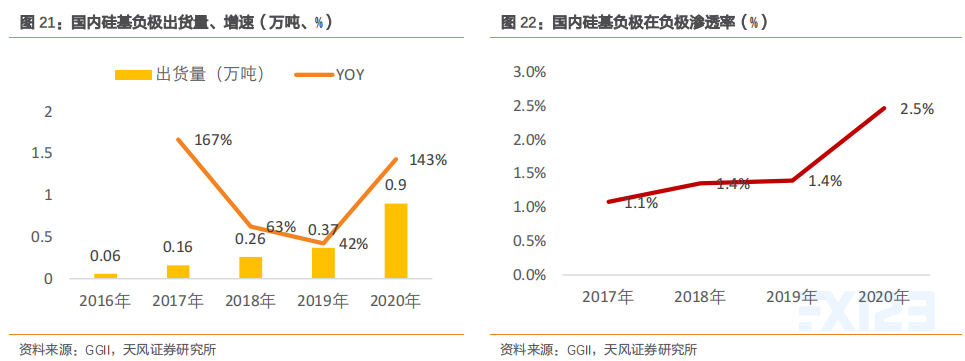

国内硅基渗透率仍较低,2020年出货不足万吨。2020年国内负极出货量36.5万吨,其中硅基负极出货0.9万吨,渗透率仅为2%,发展空间较大。

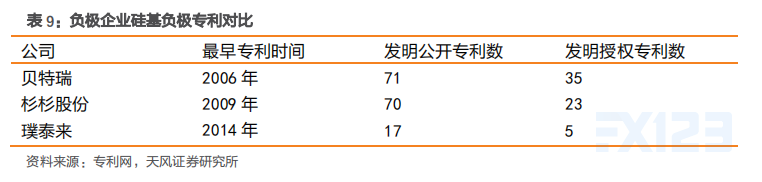

从专利来看,贝特瑞布局较早,数量大于杉杉及璞泰来。贝特瑞于2006年开始布局硅基专利,占据先发优势。截止到目前,其硅基发明专利在国内企业中位于第一梯队。

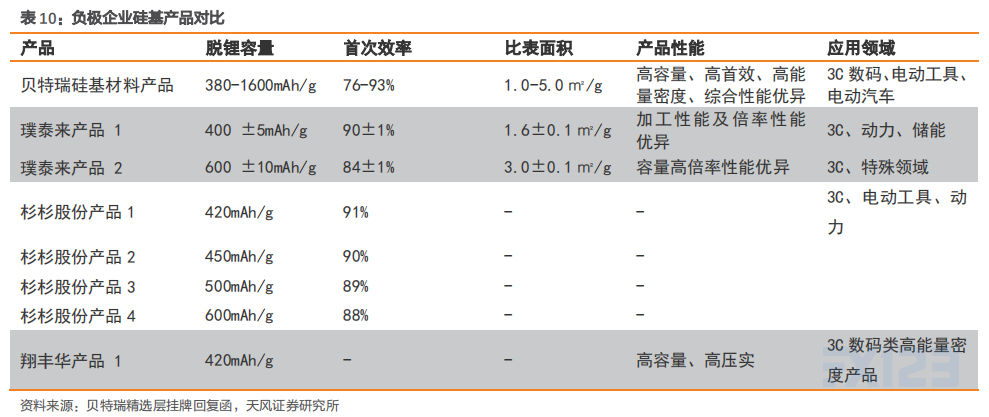

从产品来看,贝特瑞硅基负极性能指标领先。

✓硅碳负极:已经突破至第三代产品,比容量从第一代的650mAh/g提升至第三代的1500mAh/g,且正在开发更高容量的第四代硅碳负极材料产品。

✓硅氧负极:已完成多款氧化亚硅产品的技术开发和量产工作,部分产品的比容量达到1600mAh/g以上。

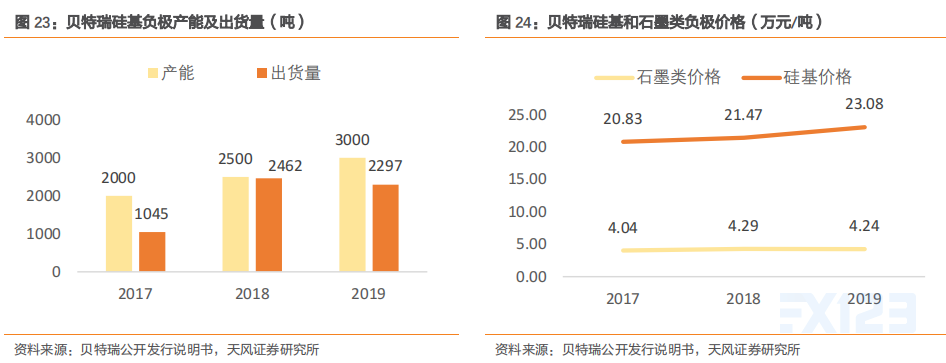

贝特瑞是国内首家批量出货硅基负极的企业。从客户及出货来看,2013年贝特瑞通过三星SDI认证,为其供应硅碳负极。2017年为松下-特斯拉供应链供货,为其供应硅氧负极,印证贝特瑞在两条技术路线的布局均已达领先水平。贝特瑞目前硅基产能为3000吨,而杉杉、璞泰来均处于中试线阶段。

硅基负极单吨盈利能力较高。2017-2019年贝特瑞硅基均价为22万元/吨,我们预计成本在15万元/吨,单吨毛利7万元,单吨净利在6.5万元左右,较石墨类高10倍左右。