湖北宜化与宁德时代合资建厂,磷化工产业升级开启。10月12日,宁德时代公告计划在宜昌投资320亿,建设邦普一体化电池材料产业园项目。同时,湖北宜化公告与宁德时代合资建厂,湖北宜化占股35%,为宁德时代配套化工原料。宜昌市依托优质水电资源、地理优势、磷矿资源,有望成为磷、氟产业链发展的重心。湖北宜化作为宜昌市地方国企,拥有120万吨磷酸指标,我们判断与宁德时代的合作会是宜化磷、氟产业链升级的开端。作为老牌国企,公司在内蒙+青海+新疆各有两个生产基地,在宜昌具备1.3亿吨磷矿储量,在新疆参股子公司拥有20亿吨煤矿储量,资源禀赋绝佳。公司在2017年涅槃重生后,经过4年的整改,以全新面貌迎接本轮周期上行,有望获得α与β的共振,预期差极大。能耗控制继续趋严,节后化工品价格有望继续上行。随着云南、陕西榆林和江苏推出更加严格的能耗双控政策,化工品价格暴涨。我们判断2021年上半年能耗强度降低目标和能耗总量控制目标完成情况为黄灯或红灯的地区将会进一步加码能耗双控,能耗双控和冬季缺电缺气有望进一步推动化工品价格上行,化工行情尚未结束。

动力煤价格继续上涨,关注西部化工企业资源优势。过去我国新疆地区煤炭因为运力原因,价格常年与其他省份割裂,利用新疆煤炭资源生产的化工品虽然有成本优势,但是考虑运输成本问题(到沿海运费大约800-900元/吨),依然在可比范围内。在当下煤炭价格高企的背景下,新疆化工企业依托超低的煤炭价格,成本优势将更加显著。建议关注在新疆有布局的化工企业:中泰化学、新疆天业、湖北宜化、广汇能源等。

中美关系缓和,有望下降关税改善需求。以孟晚舟回归事件为标志,我们有望看到中美关系缓和。高通胀显著掣肘美国总统拜登支持率,调降关税或为拜登政府打压通胀的重要备选方案。自2018年9月24日落地的2000亿美元商品加征10%关税、2019年5月10日落地的2000亿美元商品加征15%关税、2019年9月1日落地的3000亿美元商品加征15%关税以来,美国的输入通胀压力显著。若中美关系缓和,调降关税,我们有望看到中美贸易整正常化,拉动出口需求。其中化工行业以塑料制品为主要受益子行业。

这是一个方向性的选择。以2020年为元年起点。展望未来的5-10年,我们需要做一个方向性的判断:资源端优势将会凸显并且放大。随着碳中和、能耗双控、产能指标各种供给端控制措施的联合限制,我们将看到一些资源禀赋布局领先的企业,尤其是地方国企,在煤化工、盐化工、磷化工等传统行业或者在工业硅、电石等产能逐渐资源属性化的行业,都会展现出更强的竞争优势。在本轮周期上行过程中,资产负债表得到优化的资源型企业,值得资本市场为他们的资源禀赋,做一次再定价。而依托于较好资源禀赋的国企,在近年来逐渐深化的国企改制中也有望焕发更强的生命力。为资源再定价,这是一个方向性的选择。

关注资源化的化工品赛道。进入秋季涨价周期,我们看好本次周期维持至2022年下半年,但是对于涨价品种的选择会更加谨慎。从周期的角度,低级别的景气来自于淡旺季切换,中级别的景气强度来自于产能错配,高级别的景气强度来自于供给严格收紧,叠加需求端受到新兴产业的拉动带来趋势性变化。从供给严格和需求受到新兴产业强势拉动的角度,我们看好工业硅+电石+纯碱三大景气赛道。工业硅关注标的:合盛硅业+新安股份。电石关注标的:湖北宜化+中泰化学+新疆天业。纯碱关注标的:远兴能源+三友化工。轮胎行业迎来年度级别的布局机会。短期利空不改公司和赛道长期价值,布局轮胎行业,我们有望在明年收益四重收益:1)目前轮胎行业处于业绩低谷,eps和估值双杀之际,随着原材料、海运、芯片等限制因素趋于缓解,我们将看到公司业绩回暖,预计在21Q4-22Q2迎来戴维斯双击。2)轮胎行业三只标的资本开支带来每年15%-25%的增长。3)目前海外市场轮胎价格因供给短缺而暴涨,一旦海运复苏,我们有望重新赚取海外市场高额利润。4)国内市场因出口不畅导致内卷竞争加剧,我们将迎来竞争格局优化后的周期底。拐点的出现,将为我们迎来年度级别的投资机会,盈利的修复将以国内竞争的底部、海外市场的超额利润和公司估值回归三重形式体现。

电石将成为稀缺资源。本周PVC市场总库存19.87万吨,同比-20.6%。本周电石库存0.8万吨,同比-19.51%。我们看好电石景气将长期维持,类比工业硅的强势逻辑,即供给端严格控制+需求端受到新型产业的拉动。供给端,电石从采矿(石灰石)到生产(单吨耗电3500度)到运输(危化品)都受到严格控制,加上小电石炉的关停,我们看好供给端持续收紧,几乎没有新增产能。需求端,传统主力需求PVC稳健,而BDO受到可降解塑料PBAT的拉动,有望保持高速增长。我们看好电石超强景气周期,电石产能将成为稀缺资源。强烈建议关注相上市公司:中泰化学(238万吨)、新疆天业(134万吨)、君正集团(115万吨)、英力特(46万吨)、湖北宜化(内蒙60万吨+青海45万吨+新疆60万吨),其中湖北宜化弹性最大。

液碱价格大幅提升。本周固碱报价6152元/吨,周度涨幅8.24%。10月15日,山东32%离子膜烧碱价格报1622.8元/吨,较5月初的440元/吨上涨269%;百川液碱市场均价1682.26元/吨,日涨幅+1.87%。1)氧化铝+粘胶开工上行,拉动需求提升。1-9月氧化铝累积产量5557.30万吨。本周国内产量141.56万吨,环比-0.23%。9月氧化铝月产量606.7万吨,开工率达81.6%,对比2020年全年开工率78.0%,8、9月开工率处于较高水平。据百川统计,21-22年初氧化铝投产产能预计达到1240万吨,新投产产能将拉动烧碱需求提升。本周国内粘胶短纤周度产量5.4万吨,环比-2.49%,开工率55.62%。预期随着“金九银十”的到来粘胶需求和开工释放,将进一步拉动烧碱需求快速上行。2)预期随后续海外经济复苏,烧碱出口将持续向好。8月烧碱出口量达78.93万吨,环比-48.12%,创去年9月以来新高。3)近期检修较多,行业库存偏低。近几月烧碱开工率一直维持80%以上高位,本周为72.16%,系近期企业检修安排较多。截至10月8日烧碱行业库存13.68万吨,为近一年来最低水平。未来烧碱属于国家限制新增产能产品,20、21年产能增长率仅3.0%、0.8%,大幅低于下游氧化铝产能增长,预期长期烧碱供给仍将紧张。4)建议关注(括号中为权益产能):湖北宜化(70万吨)、中泰化学(105万吨)、鲁西化工(40万吨)、三友化工(53万吨)、滨化股份(61万吨)、氯碱化工(72万吨)、新疆天业(47万吨)、万华化学(60万吨)等。其中宜化具备70万吨权益产能,单位市值对应产能0.7万吨,弹性较高。

纯碱市场价格再创新高。10月15日百川轻质纯碱市场均价3599元/吨,日涨幅持平,周涨幅4.85%。1)竣工面积大幅好转,光伏玻璃成为边际增量。根据国家统计局数据,国内竣工面积自2月开始大幅好转,1-6月国内竣工面积累计同比增长25.7%。推动今年平板玻璃产量同比增长10%以上,1-6月国内平板玻璃产量5亿重量箱,预计消耗纯碱636万吨。假如今年光伏玻璃全球装机量达到150GW,双玻渗透率达到45%,将拉动305万吨纯碱需求。若明年光伏装机量达到200GW,双玻渗透率维持45%,将需要纯碱接近400万吨。2)近期纯碱开工率大幅下降,行业今年以来持续去库。近期山东、杭州、云南等装置检修集中,行业开工率整体偏低,今年4月开工率一度高达84%,本周开工率69.09%。行业库存已从年初100万吨下降至当前28.85万吨左右。展望后市,预计下周国内纯碱市场价格或将继续走高,国内轻质纯碱市场价格上调,价格变化幅度在50-100元/吨;重质纯碱市场价格继续上扬,价格变化幅度在50-150元/吨。3)建议关注(括号内为权益产能):山东海化(300万吨)、三友化工(280万吨)、苏盐井神(70万吨)、盐湖股份(120万吨)、和邦生物(128万吨)、双环科技(110万吨)、远兴能源(150万吨)。其中山东海化及双环科技弹性最大。

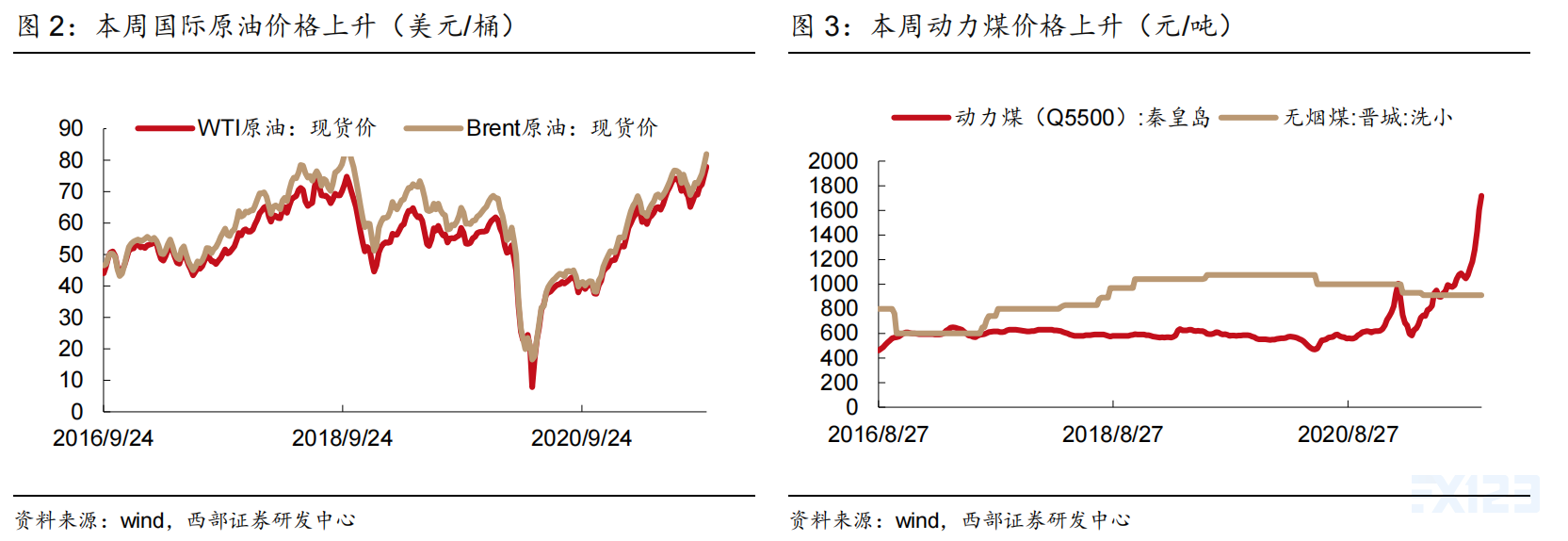

本周原油供应趋紧对市场支撑有限,国际油价小幅上涨。供应端,全球能源危机收紧原油市场,油价连续第八周上涨。需求端,在亚洲、欧洲和美国能源短缺的推动下,最近几周电价已升至创纪录水平,预计发电行业气转油可能会使全球原油需求增加25至75万桶/日。沙特阿美估计天然气短缺已经使原油需求增加了大约50万桶/日,花旗估计可能达到100万桶/日。根据EIA公布数据,上周美国炼厂开工率下降2.9%至86.7%。截至10月8日,美国当周EIA原油库存增加608.8万桶,预期增加70.2万桶,前值增加234.5万桶;当周汽油库存减少195.8万桶,预期减少8.3万桶,前值增加325.6万桶;当周精炼油库存减少2.4万桶,预期减少93.3万桶,前值减少39.6万桶。截至2021年10月15日,Brent周均价83.9美元/桶,环比上周上升(+1.8美元/桶)。

磷酸铁锂复兴,磷化工产业链需求向上传导,看好下半年磷酸铁供需错配格局,以及具备磷矿石资源的企业的长期竞争优势。随着磷酸铁锂重回锂电正极材料主流,预期至2025年国内需求将超100万吨,且远期市场仍将维持较高增速增长。在此背景下,需求延“磷酸铁锂-磷酸铁-高纯磷酸和工业一铵-黄磷及磷肥-磷矿石”产业链向上游传导。从下游磷酸铁锂和磷酸铁来看,磷酸铁锂电池在全球动力市场渗透率将明显提升。据Wind数据,本周磷酸铁价格环比不变,磷酸铁锂价格环比增加,分别为2.65万元/吨、8.1万元/吨。本周磷酸铁与磷酸铁锂开工率因国庆假期有所下调,分别达93%、81%。此外,据中国汽车动力电池产业创新联盟数据,7月动力电池中磷酸铁锂电池产量占比53.8%,装机量占比51.3%,磷酸铁锂电池产量与装机占比均超越三元锂电池。7月27日,特斯拉在2021Q2业绩解读会议宣布未来特斯拉将使用2/3的磷酸铁锂电池和1/3的三元锂电池。特斯拉一直以来是行业技术风向标,后续磷酸铁锂电池在全球乘用车市场占比将持续提升。此外,磷酸铁锂电池安全性更高,需重点关注锂电储能市场对磷酸铁锂的需求。从供给角度看,磷酸铁锂自2020Q4以来需求持续高增长,德方纳米、湖南裕能、贝特瑞等多家企业开启加速扩产节奏,由于磷酸铁扩产周期比磷酸铁锂略长,且磷酸铁锂厂家大多未向上游磷酸铁业务延伸布局,因此我们看好下半年磷酸铁供需错配格局。从上游和中游来看,由于磷矿石短缺+磷化工的扩张政策限制,具有资源优势及已完成磷化工中上游产业链配置的企业长期将充分受益。从短期来看,由于高纯磷酸和工业一铵产能短缺,同时黄磷和磷肥转产高纯磷酸和一铵需要至少1.5-2年的扩产周期,因此已具备相应产能的企业将受益于磷酸铁近期高需求下带来的高弹性。建议关注:川发龙蟒、川恒股份、中毅达(拟收购瓮福集团)、兴发集团、云天化、湖北宜化、新洋丰、云图控股等。

结合市场风格,我们认为市场会侧重短期业绩高弹性+高增长+PEG合理的标的。当前一线标的之间的估值差,虽然有所收敛,但是仍远超2017年8月。我们建议关注二线龙头兑现业绩高弹性以及与一线龙头估值差继续收窄。建议沿以下几条主线寻找投资机会:1)通胀预期下化工品普涨带来高弹性二线龙头投资机会,鲁西化工+三友化工;2)补库存周期尚在进行中,受到通胀预期影响强度有望加强的产品,涤纶+粘胶+醋酸等;3)原油+化工品涨价下的大炼化投资机会,恒力石化+荣盛石化+东方盛虹+恒逸石化+桐昆股份;4)煤化工在原油涨价背景下的价差拉大投资机会,宝丰能源+鲁西化工;5)通胀预期下的农化行业配置机会,扬农化工+新洋丰;6)强者恒强,行业贝塔作用龙头溢价,万华化学+华鲁恒升+扬农化工。

关注通胀预期下的农化行业投资机会。本周国内玉米平均现货价2654.19元/吨,环比-0.44%,同比+8.46%;大豆平均现货价5241.05元/吨,环比+0.19%,同比+24.74%。整体粮价较去年同期提升明显。当前粮价稳中有升,预计2021年行业整体趋势向好:小麦与水稻价格或受益于稳定粮价和确保农户种植收益的政策推动,玉米饲用需求旺盛、产量稳定,价格处于上行通道。从近十年维度来看,复合肥的单吨利润核心主要取决于两个变量:农产品价格(决定复合肥的定价)和单质肥价格(决定复合肥的成本),我们认为农产品价格进入上行周期将拉动复合肥需求上升,单质肥价格虽有波动但仍将给予复合肥价格支撑,故我们判断复合肥行业在具有成长性的同时已进入上行周期,未来2-3年复合肥吨利润扩大是较大概率事件,甚至有可能有很高的弹性。本周除草剂原药价格指数报186.79点,环比上周不变;杀虫剂原药价格指数报157.07点,环比上周不变;杀菌剂原药价格指数报134.57点,环比上周不变;中间体指数报150.24点,环比上周不变。建议关注通胀预期下的农化行业投资机会,化肥行业建议关注新洋丰、云图控股。农药行业建议关注扬农化工、利尔化学、利民股份。弹性和盈利是本阶段的关键。二线龙头和高弹性的盈利能力将逐渐浮出水平。建议关注:华峰氨纶(002064.SZ)、合盛硅业(603260.SH),宝丰能源(600989.SH)、鲁西化工(000830.SH)、卫星石化(002648.SZ)、龙蟒佰利(002601.SZ)、三友化工(600409.SH)以及大炼化标的。

龙头企业依然是核心资产。长期来看,真正的机会属于那些在稳定经营中赚取超额利润并再投资实现成长的头部公司,低利率环境下稳健盈利性的资产更加珍贵,重视复利的力量,重视成长型的白马股。重点关注中国化工行业的标杆企业万华化学(600309.SH)、中国米其林玲珑轮胎(601966.SH)、煤化工龙头华鲁恒升(600426.SH)、农药行业龙头扬农化工(600486.SH)。

风险提示:安全事故影响开工;技术路线快速迭代;环保政策变化。