提起避險資産,除了黃金、白銀等貴金屬外,你會想起什麽呢?

貨币市場有避險性質的貨币有三隻,美元、瑞郎和日元。

美元之所以成爲避險貨币,主要原因是因爲全球貨币體系以美元爲軸心,大部分金融産品、商品交易都以美元結算和定價,加上美元指數的組成,當風險事件發生時,美元自然成爲了避風港。

瑞郎則是因爲瑞士在全球地位中一向以中立國自立,瑞士是歐洲唯一沒有受一戰和二戰波及的國家,因此,瑞郎成爲保值屬性的資産。

日元的避險性,則是較爲複雜。

▲圖片來源:網絡

日元之所以成爲避險,與日本的地位相對關系不大,而是與其債權國和長期低利率環境有關。資金通常會從低利率的地方借貸,在高利率的地方投資,賺取中間利差。由于日本自2006年便實行負利率,長時間的低利率環境導緻日元成爲國際套息交易中的主要融資貨币。

日元融資成本極低,加上日元可自由兌換,因此投資者選擇借入低息的日元資産,用以購買高收益的資産,而在彙率相對穩定的情況下,投資者的收益即爲兩者的息差。

因此,在市場避險情緒上揚時,投資者賣出風險資産買入日元還貸,平倉交易導緻日元需求上漲,日元因此成爲全球風險标的之一。

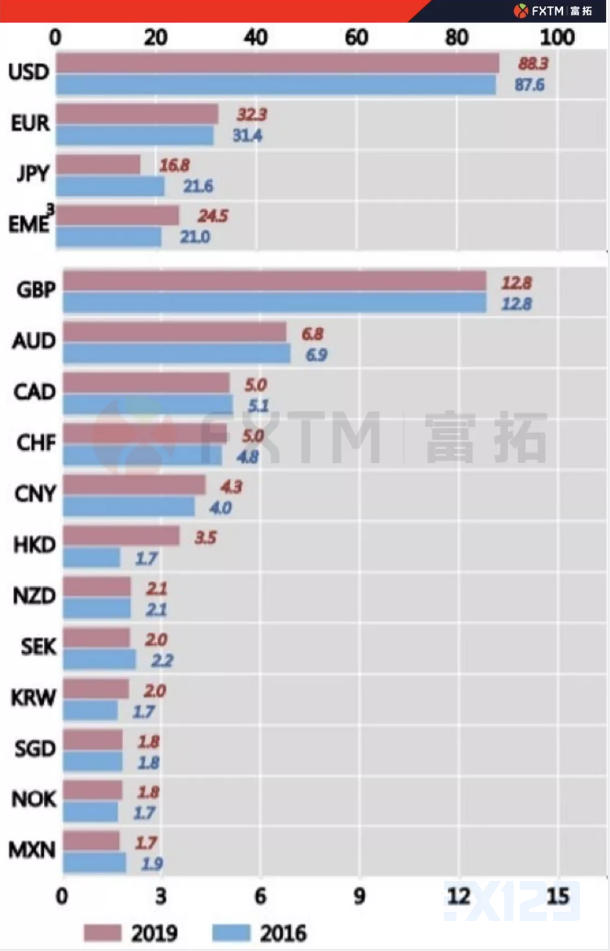

·日元的交易量有所萎縮

日元是繼美元、歐元後,在外彙市場上交易量排名第三的貨币。

不過,對比2016年和2019年國際清算銀行(BIS)的統計,三年前後日元的交易量占比從21.6%降至16.8%,與英鎊的交易量有所拉近。相反,同有避險性質的美元、瑞郎的交易量占比卻有所上漲。

▲圖片來源:國際清算銀行(BIS)

*EME是指新興市場貨币的交易量。

這與上述所說的低利率環境有關,日本央行的利率水平自2016年後維持在-0.1%,而瑞士央行的利率則在-0.75%,當時,歐洲的存款利率卻逐步下降,降至目前是-0.5%,都比日元利率更低更吸引,套息交易爲主的日元地位于是有所減少。

不過,即便如此,日元的避險成份依然沒有改變,作爲主要的套息交易持份者,日元VS全球風險資産的局勢仍然非常明确。

參考以下富拓日元指數的走勢就能看到,在2020年3月全球股市大跌時,日元指數的大幅上漲,更一度漲至2012年以來新高。但在過去一年時間内,全球股市風險資産旺盛時,避險情縮萎縮,日元指數正在步步向下,近期更創下了5年新低:

▲FXTM富拓MT4平台(富拓日元指數周線圖)

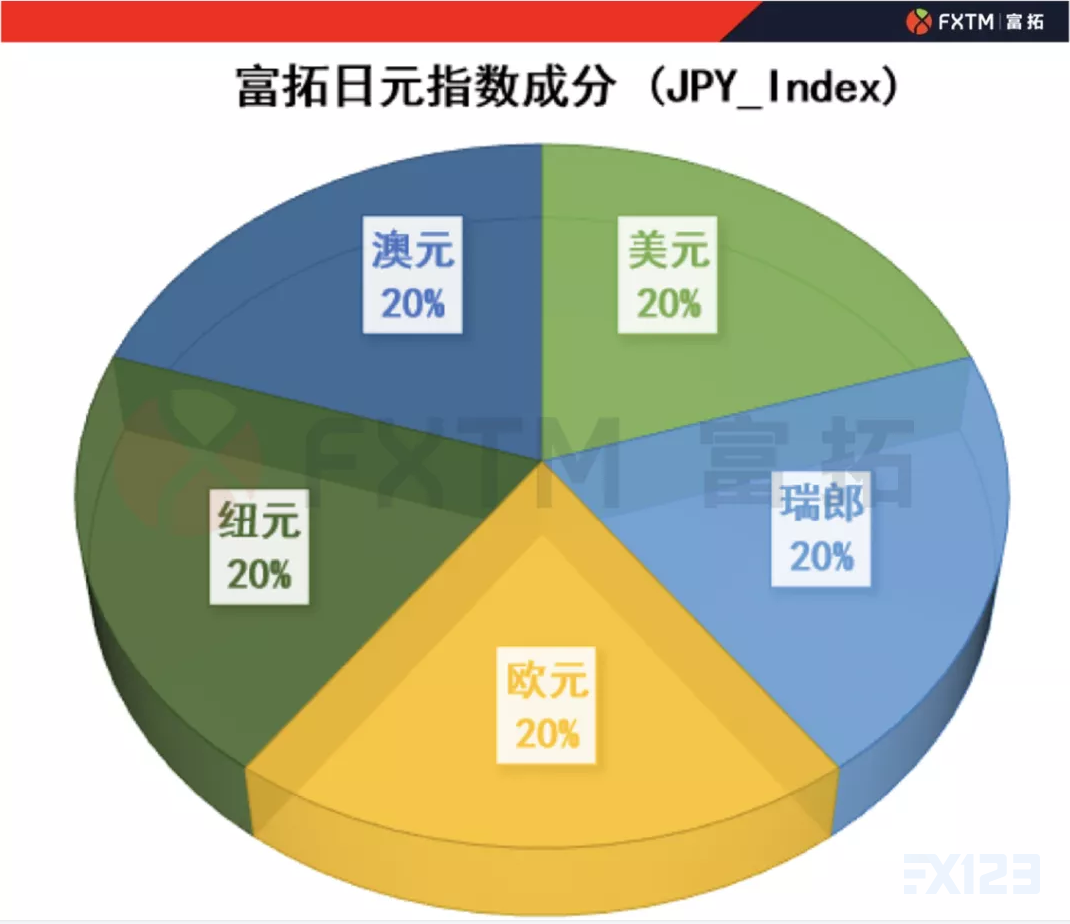

·富拓日元指數的成份

與歐元指數一樣,富拓的「貨币籃子」(Currency Basket)系列裏,也包含了富拓日元指數(JPY_Index)。

富拓日元指數用了5種不同的貨币對組合去衡量歐元的彙率,其中包括了熱門交易的美元兌日元、歐元兌日元、澳元兌日元等,而5種貨币組合的比重是相等的。

▲各貨币在富拓日元指數(JPY_Index)的比例

那麽,富拓日元指數(JPY_Index)對于交易者而言有什麽好處呢?

·更能體現日元的避險性質

在多個日元的貨币對中,美元兌日元是交易量最大,也是廣大交易者最爲熟悉的。

曆史上,受惠于美元兌日元的套息交易,和美國和日本之間的利差關系,導緻美元兌日元在全球避險情緒高漲時會大幅下跌(日元上漲),記憶猶新的有特朗普和朝鮮金正恩在2018年的口水戰,就一度導緻美日的劇烈波動。

最近一年,美元兌日元的避險性質明顯大幅下降,原因爲何呢?

主要原因除了近期的地緣政治并未有太大危機,美國跟伊朗、阿富汗等關系在拜登治下并未有惡化迹象,而中美關系近期更漸入佳境,而美聯儲過去一年持續量化寬松導緻股市等風險資産大幅上漲,都明顯壓抑了日元。

此外,美聯儲自2020年3月大幅降息後,雖然近期美聯儲開始預示11月開始縮債,美債收益率也有所上升至1.6%,但美聯儲政策利率仍是在0-0.25%的區間,美元的實際利率便更低,日本央行利率也就是-0.1%,美元兌日元之間的利差差距已經沒有之前的明顯了。

也就是說,想要做空日元的避險屬性,除了做多美元兌日元外,要更能體現日元兌其他貨币的劣勢,富拓日元指數可以是你的選擇。

▲FXTM富拓MT4平台

左上:日元指數;右上:澳元兌日元;

左下:美元兌日元;中下:歐元兌日元;右下:英鎊兌日元

實際上,如果看一下富拓日元指數,就能看到日元指數與标普500幾乎是倒過來的,美股步步創新高的同時,日元指數步步走弱。

▲FXTM富拓MT4平台

上:日元指數;下:标普500日線圖

也就是說,日元指數才能反映出日元與風險資産的比并,而不需要協慮美元也同樣作爲低利率的避險貨币時對美元兌日元的影響。

那麽,在投資的時候,你會如何利用富拓日元指數呢?

*版權說明:本文爲FXTM富拓分析師原創,如需轉載,請注明出處!

删除后无法恢复

删除后无法恢复