美国联准会 (Fed) 主席鲍尔 (Jerome Powell) 22日表示,Fed应该透过缩减购债开始撤回对美国经济的刺激,不过他也强调,由於美国尚未达到完全就业目标,因此升息时机还没成熟。

虽然这意味Fed最快在11月启动减债,已大局底定,并势必引发股市未来几周波动加剧,但美股选择权交易员认为,股市将可安然度过退场措施,这也使得芝加哥波动率指数(VIX)仍旧持稳在低位。

用来衡量市场恐慌情绪的芝加哥VIX指数22日收在15.43,盘旋在疫後所创的15.01低点。虽然投资人担忧,一旦Fed开始启动减债,美股不知做何反应,但根据美股选择权市场的交易显示,交易员对於未来几周美股动向显然态度淡定。

多名Fed官员过去曾暗示,将在11月2~3日的利率会议上,宣布减债计画,逐步缩减每月1,200亿美元的购债规模。

鲍尔22日出席一场由南非央行赞助的线上会议指出,目前是缩减资产购买的时候到了,但调升利率时机却依然尚未成熟,主因为现今美国就业市场比起疫情爆发前,仍减少500万个工作机会。他说:「我们应该有耐心等待就业市场的复原。」

Fed过去曾表示,升息有三大条件,包括经济持续成长、就业市场达到完全就业与通膨率维持在2%官方目标一段时间。

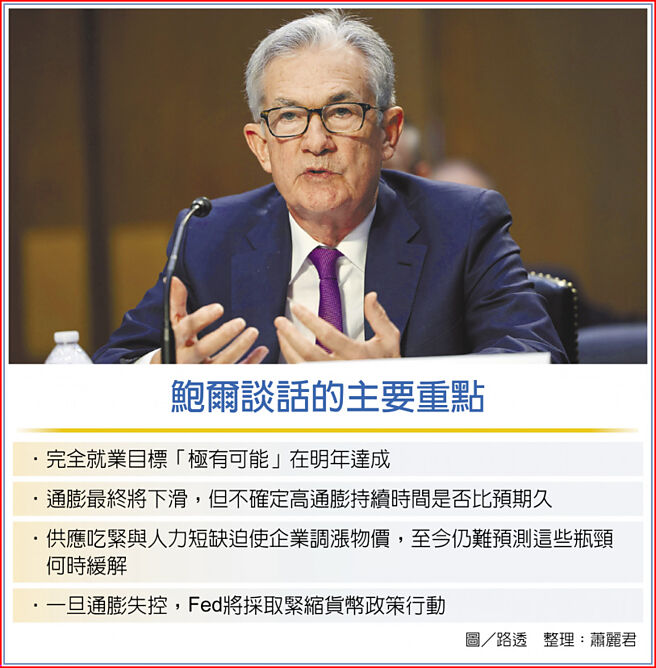

鲍尔声称,Fed的完全就业目标「极有可能」在2022年达成,如果供应链紧缩如预期般缓解、服务业更加全面开放,将使就业成长得以再度加速。先前受到疫情一度升温,导致美国就业市场在8月与9月曾大幅放缓。

不过,谈到通膨议题,鲍尔虽强调位於高档的通膨率最终将下滑,但他坦承,不确定高通膨持续时间是否比预期还久,并可能持续到2022年。鲍尔解释,供应吃紧与人力短缺迫使企业调高物价,至今还很难预测这些瓶颈将何时缓解。

他还说,一旦通膨持续攀升的危机加剧,Fed将采取行动来紧缩货币政策。鲍尔表示,毫无疑问Fed将使用任何工具,来引导通膨回落到2%。

想了解更多财经资讯,可关注rrh123财经导航的最新资讯报道哦。