港股長期投資價值逐步顯現

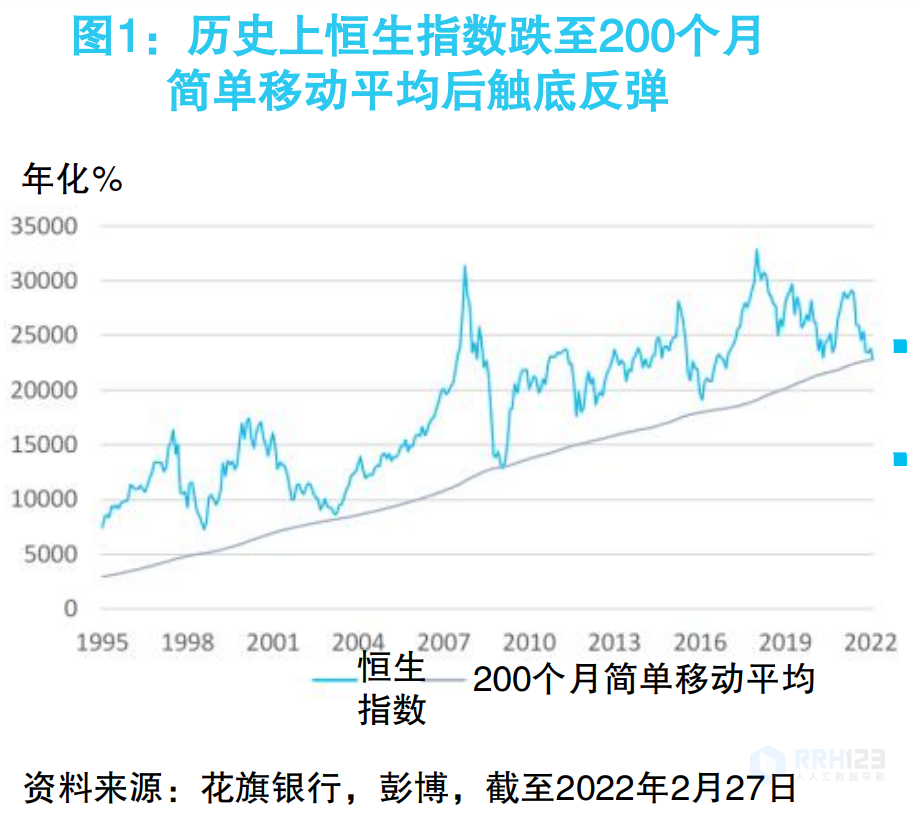

近期,随着俄烏地緣政治風險的升溫,全球避險情緒濃厚,香港股市再度受到沖擊。實際上,大多數恒生指數成分股在俄羅斯或烏克蘭均沒有業務。花旗認爲,恒生指數下跌的主要原因可能一方面來源于投資者對全球原油和天然氣價格上漲的擔憂,另一方面來源于對美聯儲加息的擔憂。恒生指數目前已觸及200個月簡單移動平均值。

曆史數據顯示,恒生指數在當前點位有望觸底反彈

在過去的25年裏,恒生指數有4次跌至200個月簡單移動平均值附近,包括2003年的非典、2008年的全球金融危機、2016年的美聯儲加息和2020年新冠疫情爆發,而其中幾乎每一次都被證明處于階段性底部(見圖1),此後恒生指數均出現強勁反彈。其中,在2008年金融危機的最差情形下,恒生指數觸底後在很短時間内即升至超過200個月簡單移動平均值15%。

此外,在過去幾十年的全球局部地緣沖突期間,美國标普500指數在沖突爆發後不久即開始反彈,如1964年的越南戰争、1991年的海灣戰争、2001年的阿富汗戰争、2003年的伊拉克戰争和2014年的克裏米亞危機等。盡管這些局部沖突可能因爲出現在經濟周期的不同階段而對股市的影響存在一定差異,但對市場的影響均較爲短暫。

總體來看,如果曆史經驗重演,随着恒生指數再度觸及200個月簡單移動平均值,花旗認爲恒生指數繼續下跌的空間有限,并有望觸底反彈。

港股的杠鈴策略

花旗認爲,投資者可采取杠鈴策略,以在降低風險的同時捕捉上漲機遇。杠鈴的一頭爲市場風險系數較低、收益率較高且估值較低的股票,如公用事業和電信等闆塊,這些闆塊的業務需求彈性較低,更爲穩健,受美聯儲加息的影響也相對較低;另一頭爲市場風險系數較高、收益率較低(意味着成長性更高)且估值較高的股票,如科技互聯網、博彩、汽車等闆塊,這些闆塊可能在短期會受到美聯儲加息的影響而波動但未來收益空間較高。

港股具有估值優勢,并有望繼續受益于全球複蘇

目前恒生指數的市盈率爲9.5倍,低于過去10年的平均水平10.5倍;恒生指數的市淨率爲1.0倍,同樣低于過去10年的平均水平1.2倍。另外,恒生國企指數的市盈率和市淨率分别爲7.7倍和1.0倍,也分别低于曆史平均水平的7.9倍和1.1倍。相比之下,滬深300指數的市盈率和市淨率分别爲11.6倍和1.7倍,略高于曆史平均水平的11.3倍和1.6倍。因此,香港股市可能更具估值優勢。

除此之外,港股的國際敞口更高,并有望更多的受益于疫情後的全球複蘇。因此,花旗認爲港股存在上行空間,港股的長期價值有望逐步顯現。

删除后无法恢复

删除后无法恢复