截至2022年4月22日15点,3857只主动偏股型公募基金(包括普通股票型、偏股混合型以及灵活配置型,下同)中3580只已披露2022年一季报,披露率超过90%,已具备代表性,因此我们以此数据为样本进行分析。

1.基金业绩下滑,公募发行明显遇冷

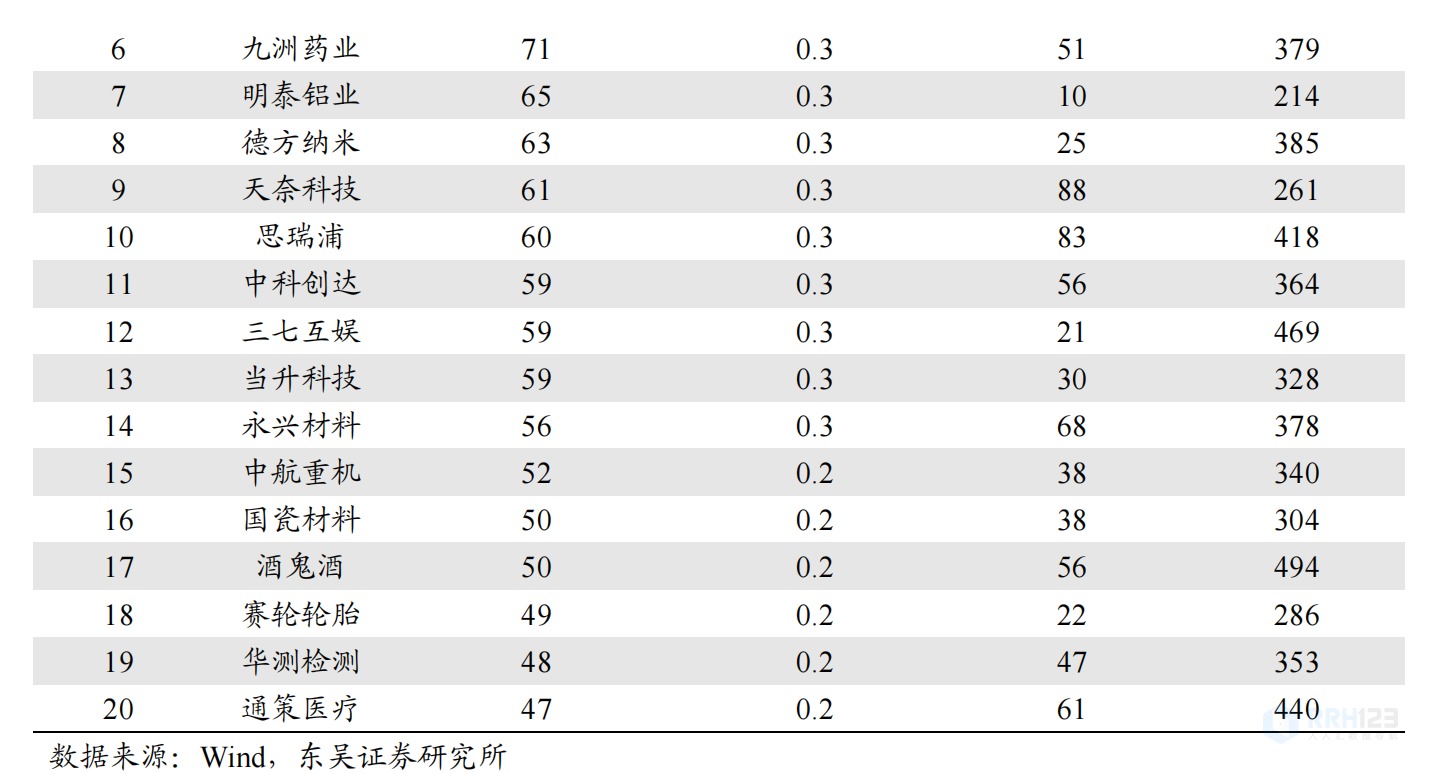

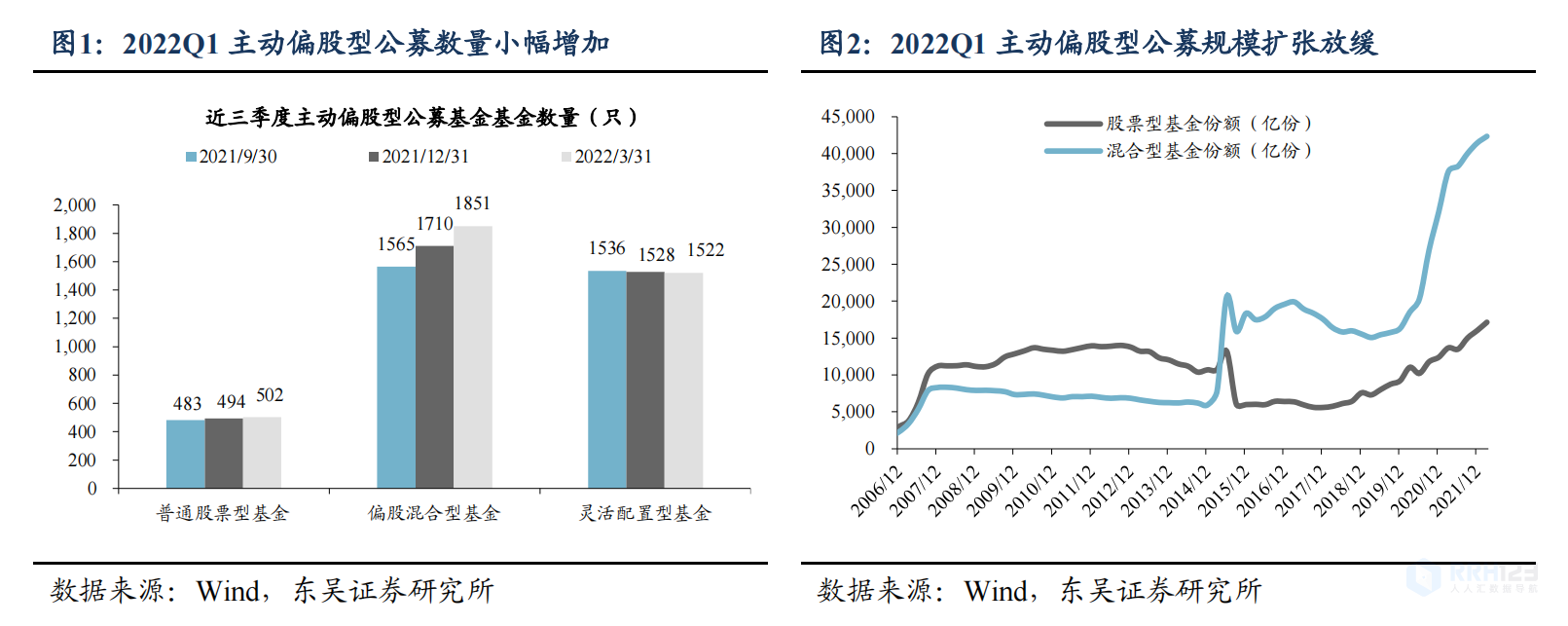

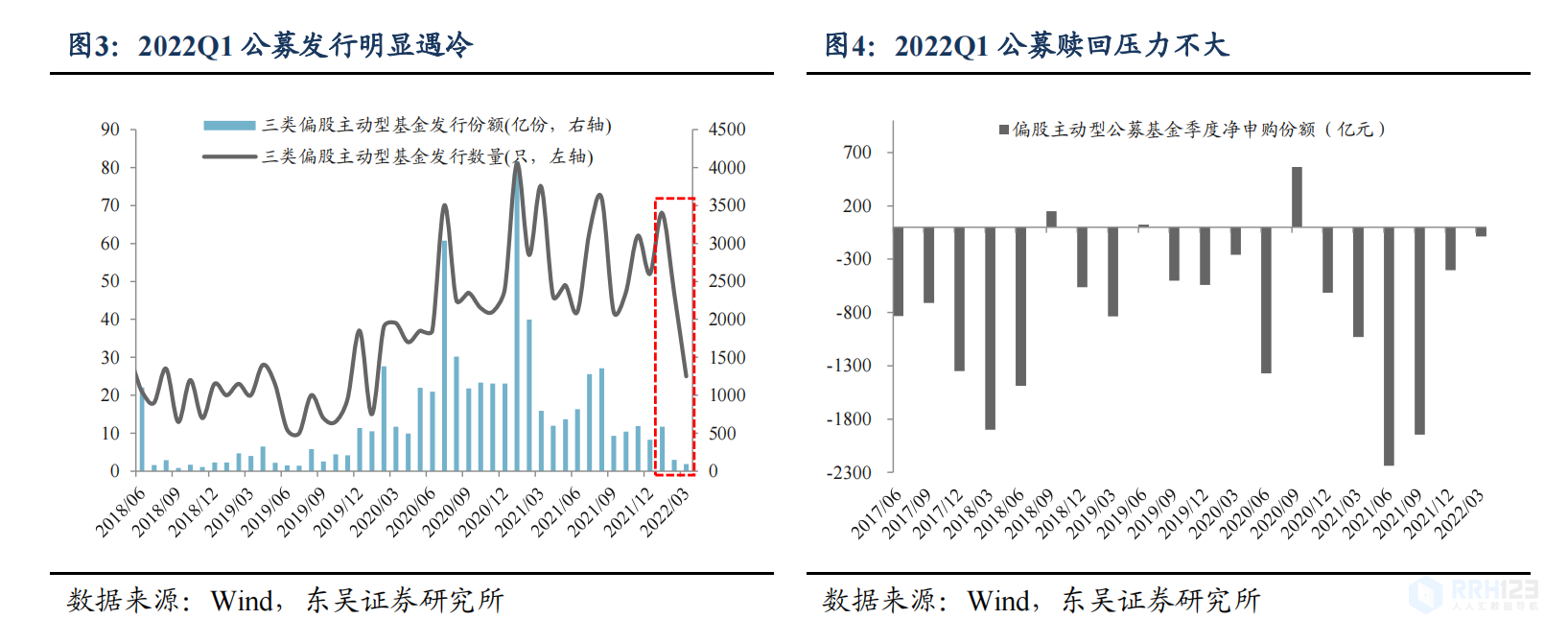

2022Q1公募发行明显放缓,新发规模持续萎靡,但赎回压力有所减轻。2022Q1主动偏股型基金数量和份额小幅增长,从数量上来看,当前(截至2022/3/31,下同)普通股票型、偏股混合型、灵活配置型三类主动偏股型公募基金数量分别502、1851、1522只,较2021Q4分别增加8只(1.6%)、141只(8.2%)、-6只(-0.4%)。从份额上来看,当前普通股票型、偏股混合型、灵活配置型三类主动偏股型公募基金份额分别4336、24443、9435亿份,较2021Q4分别增加4亿份(0.1%)、719亿份(3.0%)、17亿份(0.2%)。从发行来看,今年以来基金发行明显遇冷,1-3月主动偏股型公募分别发行584、150、94亿元,较去年同期月均2291亿元降温明显。从申购赎回来看,一季度基金净赎回规模有所降低,赎回压力减轻。2022Q1主动偏股型基金净赎回88亿份,较2021Q4的403亿份明显降低。展望2022Q2,由于国内疫情蔓延,外围环境不确定性仍存,市场情绪低迷,公募扩张可能受限。

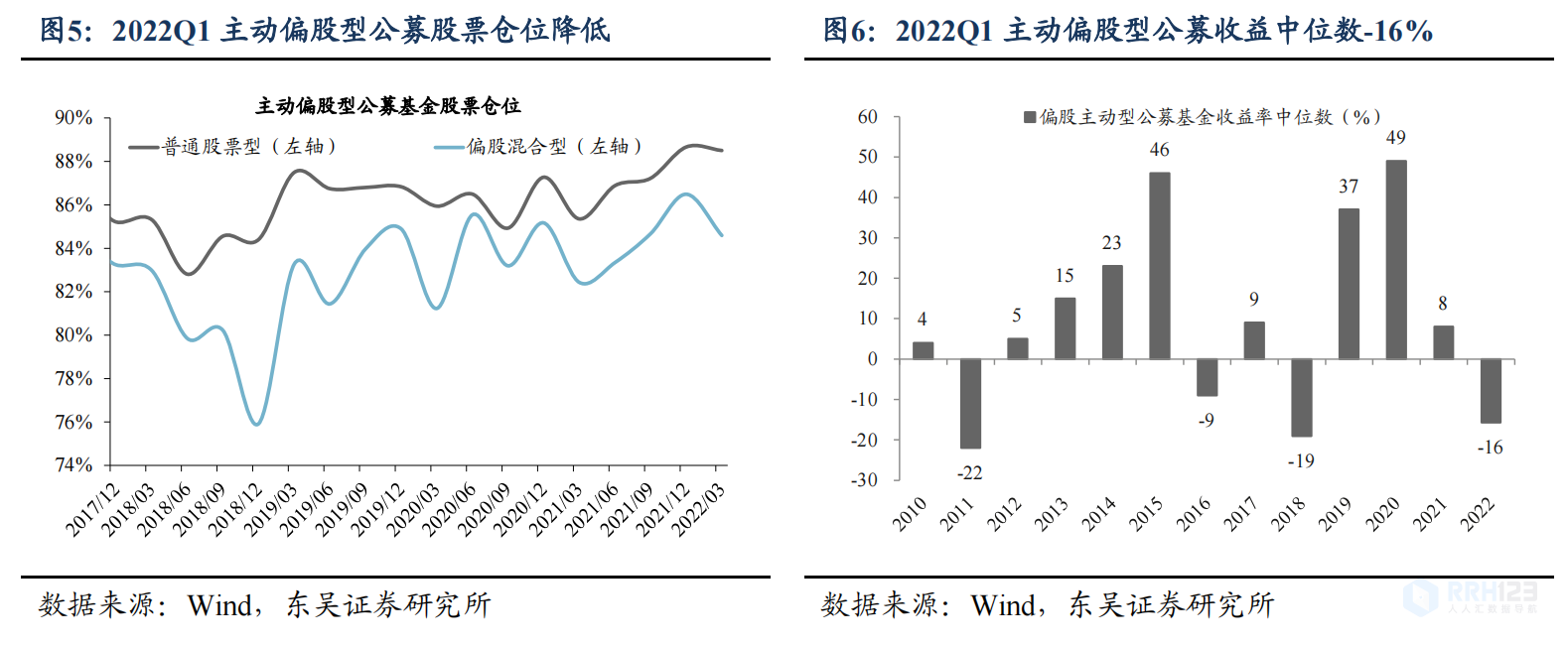

2022Q1市场震荡下跌,主动偏股型公募收益中位数-16%,股票仓位下调。从业绩看,今年以来受美联储加息预期增强、俄乌冲突、国内疫情蔓延等多因素扰动,A股震荡下行,公募业绩也明显回落,截至3月31日,三类主动偏股型公募基金复权单位净值增长率中位数-16%,较2021年8%的收益回落明显。从仓位看,2022Q1普通股票型、混合偏股型、灵活配置型基金的股票仓位分别88.5%、84.6%、68.5%,较2021Q4分别下降0.2、1.9、2.2个百分点。从历史分位来看,普通股票型、偏股混合型基金仓位分别处于2005年以来97%、90%分位。

2.风格配置:向价值均衡,加周期&金融地产,减科技

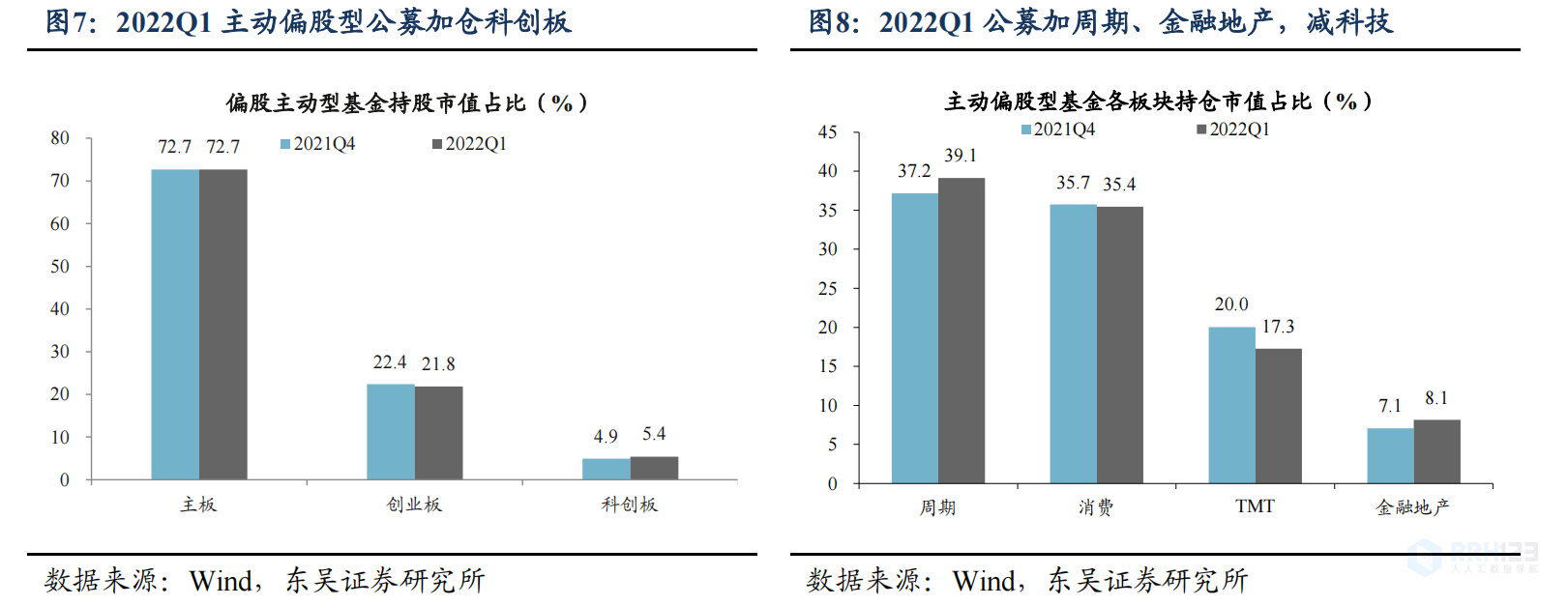

2022Q1市场震荡加大,以稳增长板块为代表的价值表现占优,公募风格也明显向价值偏移,板块上公募加仓周期、金融地产,减持科技、消费。

板块看:创业板持仓下降,科创板提升,主板持平。以价值股为代表的主板持仓市值占比72.7%,与2021Q4基本持平;以成长股为代表的创业板持股市值占比从2021Q4的22.4%降至2022Q1的21.8%,科创板占比从4.9%升至5.4%。

大类行业看:加仓周期、金融地产,减仓科技、消费。2022Q1主动偏股型基金对周期和金融地产板块持股市值占比提升,其中周期板块持股市值占比从2021Q4的37.2%提升至2022Q1的39.1%;金融地产板块从7.1%提升至2022Q1的8.1%;对科技和消费板块持股市值占比减少,科技板块从20.0%降至17.3%;消费板块从35.7%下降至35.4%。

3.行业:加银行地产、农业、电新,减电子、白酒

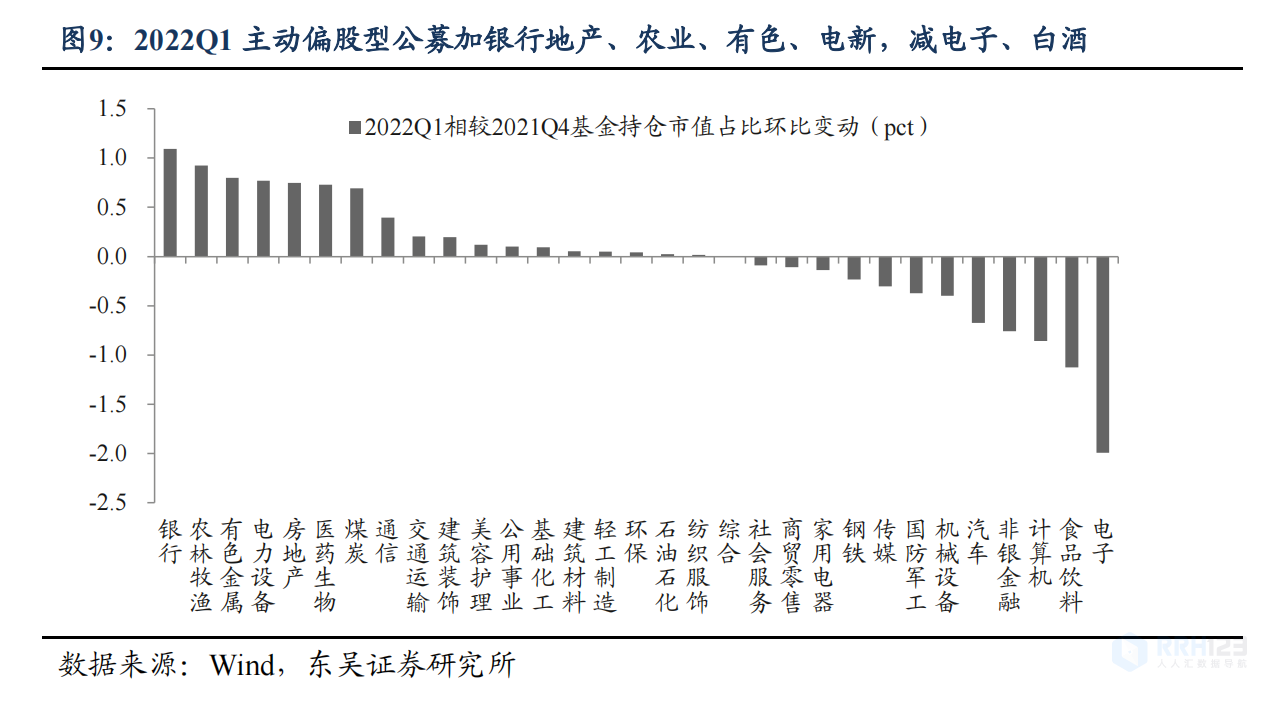

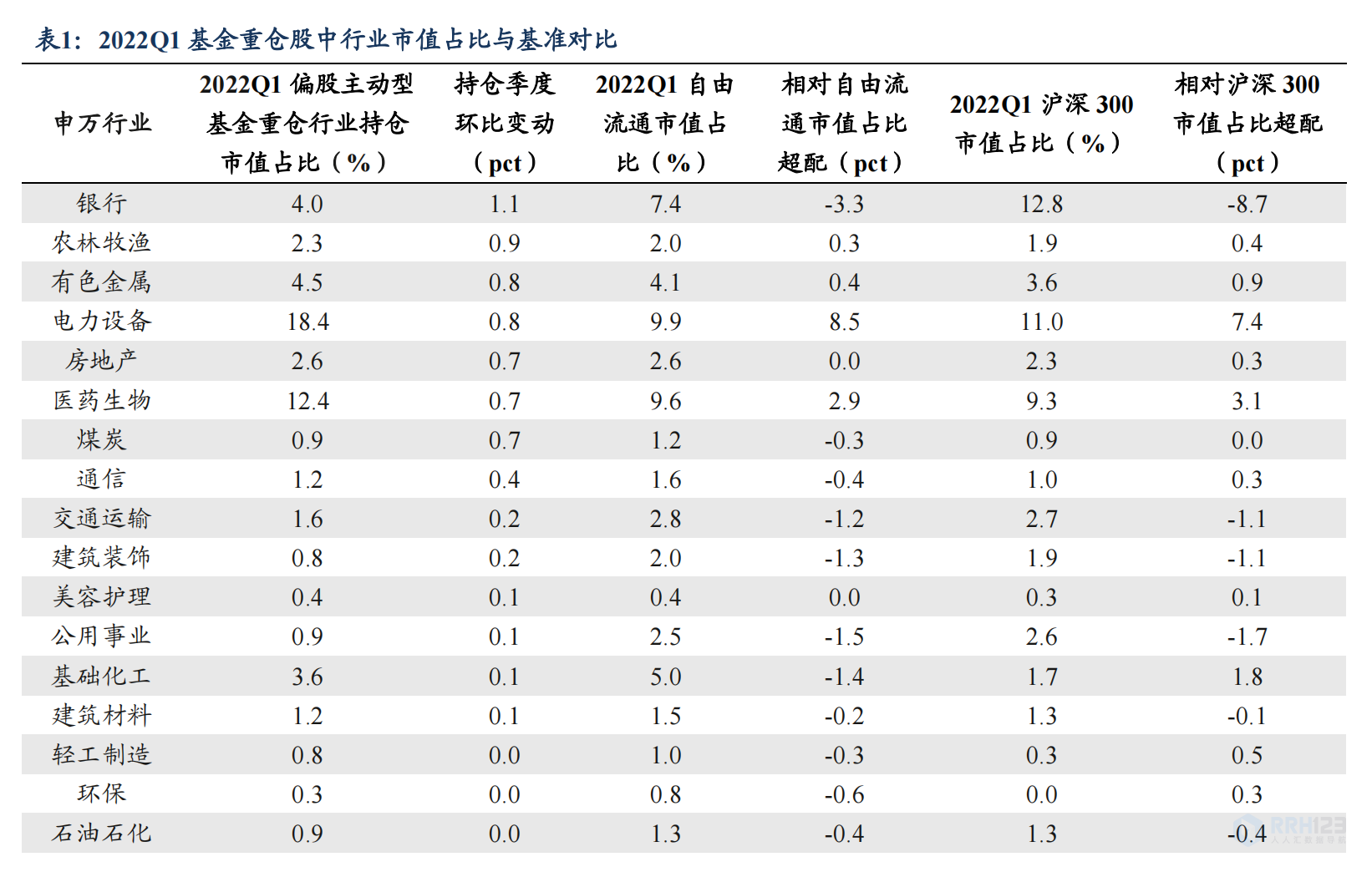

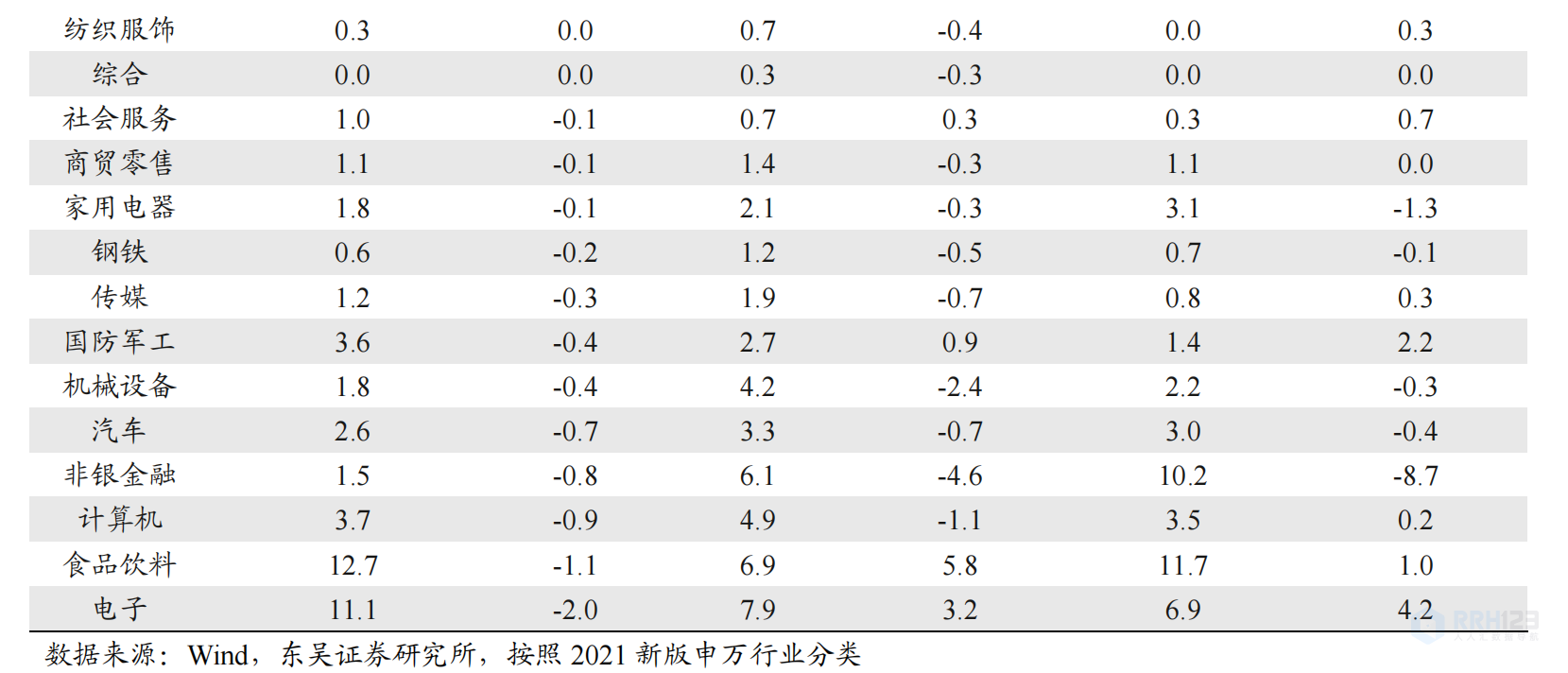

2022Q1公募基金大幅加仓银行地产、农业板块,减仓电子、食品饮料,此外,增持电新、医药及上游资源品。从持仓市值占比的绝对值看,截至2022Q1,持仓市值前五行业:电力设备(18.4%)、食品饮料(12.7%)、医药生物(12.4%)、电子(11.1%)、有色金属(4.5%)。而持仓市值后五行业:环保(0.3%)、纺织服装(0.3%)、美容护理(0.4%)、钢铁(0.6%)和建筑装饰(0.8%)。从持仓市值占比的环比变动看,2022Q1公募加仓前五行业:银行(持仓市值占比提升1.1pct)、农林牧渔(0.9pct)、有色金属(0.8pct)、电力设备(0.8pct)、房地产(0.7pct)。此外,医药生物(0.7pct)、煤炭(0.7pct)也均获加仓;减仓前五行业:电子(-2.0pct)、食品饮料(-1.1pct)、计算机(-0.9pct)、非银金融(-0.8pct)、汽车(-0.7pct),此外部分高端制造业遭遇小幅减持,其中机械设备、国防军工持仓占比均下降0.4pct。

2022Q1超配电力设备、食品饮料、电子,低配非银、银行、机械设备。相较于自由流通市值占比,公募基金2022Q1超配前五行业分别为:电力设备(相较自由流通市值占比超配8.5pct)、食品饮料(5.8pct)、电子(3.2pct)、医药生物(2.9pct)和国防军工(0.9pct),低配前五行业分别为非银金融(-4.6pct)、银行(-3.3pct)、机械设备(-2.4pct)、公用事业(-1.5pct)和基础化工(-1.4pct)。相较于沪深300权重占比,2022Q1偏股主动型基金超配前五行业分别为:电力设备(相较沪深300权重占比超配7.4pct)、电子(4.2pct)、医药生物(3.1pct)、国防军工(2.2pct)和基础化工行业(1.8pct),低配前五行业分别为银行(-8.7pct)、非银金融(-8.7pct)、公用事业(-1.7pct)、家用电器(-1.3pct)和建筑装饰(-1.1pct)。

4.前二十大重仓股

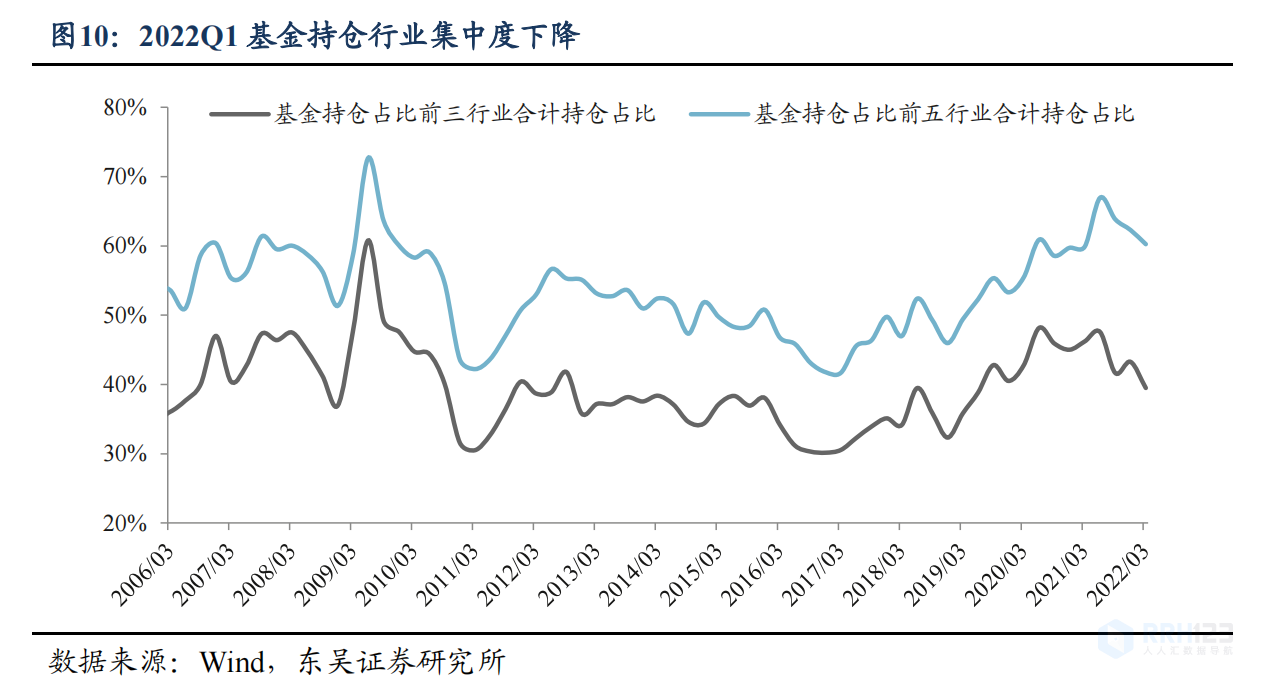

2022Q1基金持股行业集中度下降。2022Q1持股规模前三行业整体市值占比为39.5%,相较于2021Q4降低3.8个百分点;前五行业整体市值占比为60.3%,相较于2021Q4下降2.0个百分点。

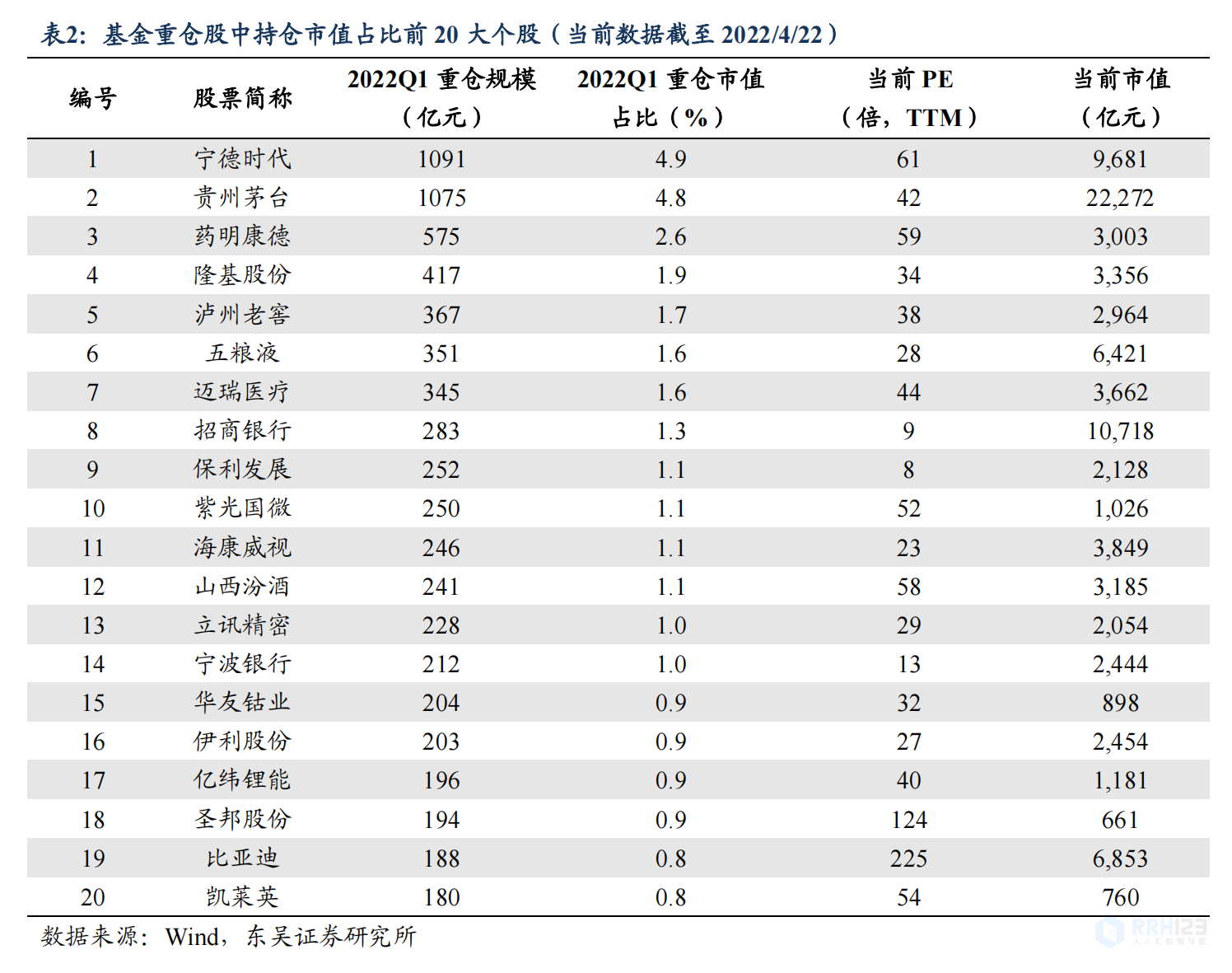

前二十大基金重仓股名单(不含港股)。主动偏股型公募基金2022Q1重仓股中,宁德时代、贵州茅台和药明康德市值占比位列前三,持股比例分别为4.9%、4.8%、2.6%。2022Q1基金前20大重仓股对比2021Q4出现4只个股更替,新进入个股:保利发展、华友钴业、圣邦股份、凯莱英;退出个股:东方财富、歌尔股份、美的集团、韦尔股份。

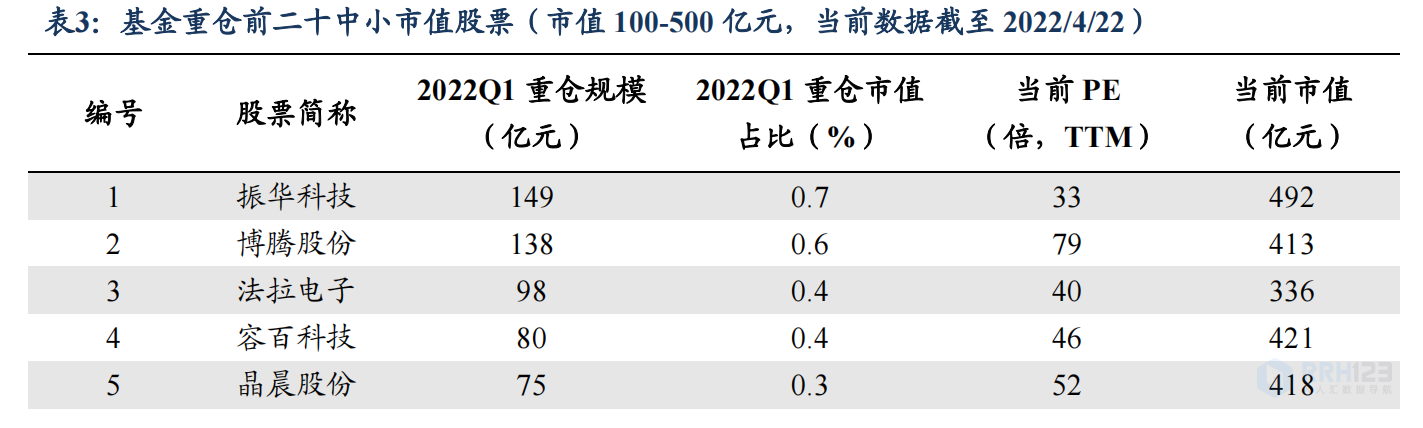

此外,近期市场对中小市值股票关注度提升,本文筛选了市值100-500亿元之间的前二十大基金重仓中小市值股票名单。其中前五分别为:振华科技(持股规模149亿元、重仓占比0.7%)、博腾股份(138亿元、0.6%)、法拉电子(98亿元、0.4%)、容百科技(80亿元、0.4%)、晶晨股份(75亿元、0.3%)。