市場的“頂與底”很難提前預測,往往都是“事後諸葛亮”,但确實存在一些客觀數據能幫我們大緻判斷出市場的“頂部與底部區間”。

這個“區間”的意思是,在這個範圍買入,未來大概率能規避風險或獲得收益,今天,給大家分享一個“犀利”指标-股債性價比模型,這個模型的原型是FED模型(美聯儲估值模型),是将股票的收益與長期政府債券進行比較。簡單的來說,就是股債利差。

作爲大類資産配置策略相對科學的戰術方法之一,它正被市場上越來越多的專業人士關注,包括一些大類資産配置的基金經理在進行擇時的時候,也會把股債利差作爲工具進行參考。

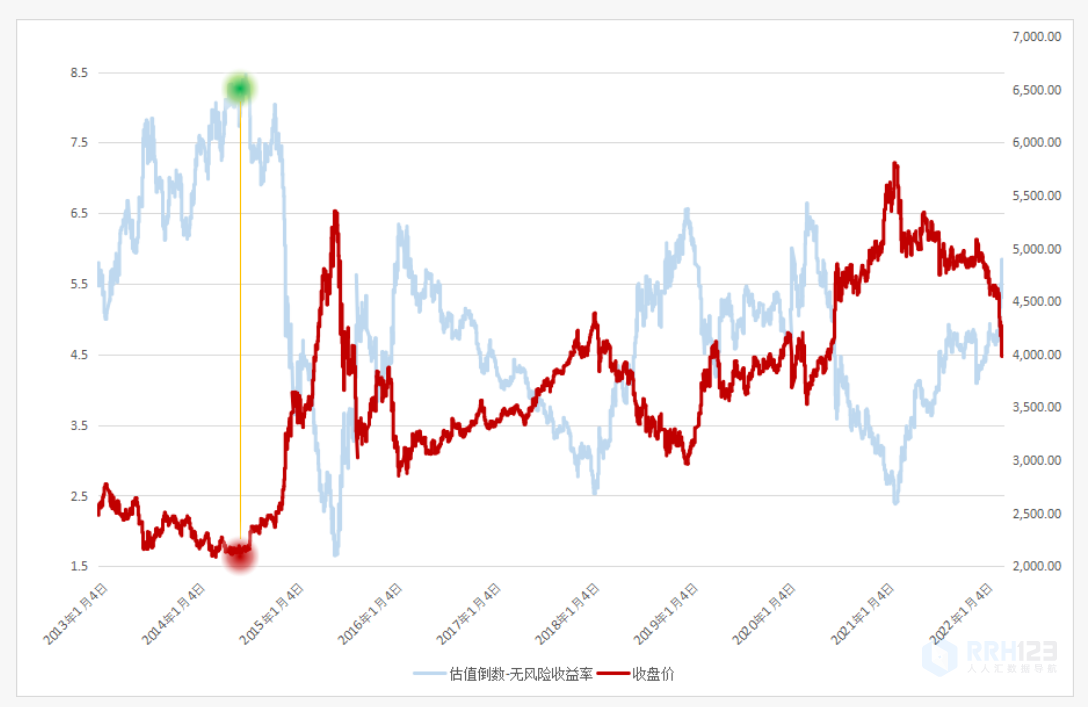

這個指标的計算方法是估值倒數與無風險收益率的差值。以滬深300爲例,股債利差=滬深300指數PE(TTM)倒數-10Y國開債收益率,PE倒數可以理解爲“市場收益率”,十年期國開債收益率可以理解爲“無風險利率”,因此PE倒數減去國開債收益率可以理解爲“市場收益率”高于“無風險利率”的部分,就是股債利差,也被稱爲隐含風險收益率,這個指标越高,股票越值得投資,反之亦然。相比直接觀察市場估值,它考慮了市場無風險收益變化的影響,讓曆史更具可比性。

圖片數據來源:choice

2013年1月-2022年3月股債性價比變動圖示

那麽它的有效性如何呢?我們來看:

1、2014年,這個指标出現了曆史最高,代表股市性價比高,随後就出現了2015年大牛市。

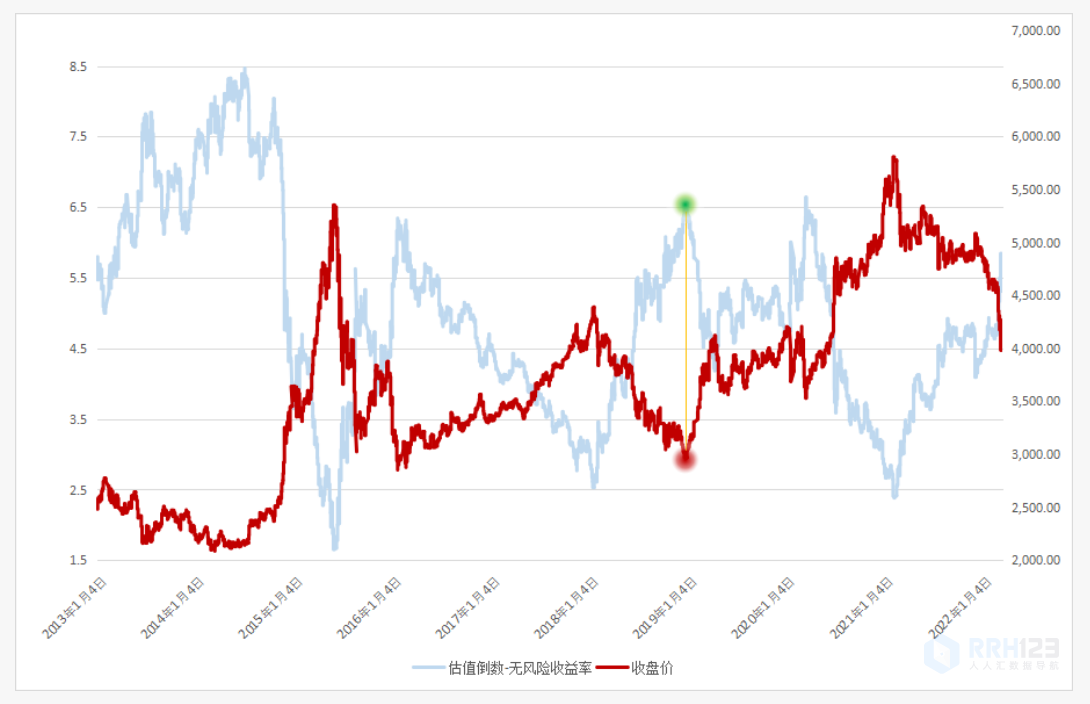

圖片數據來源:wind

2013年1月-2022年3月股債性價比與滬深300走勢對比

2、2015年年中,指标快速下降到曆史最低,說明股市性價比急劇下降,之後就出現了刻骨銘心的大跌。

圖片數據來源:wind

2013年1月-2022年3月股債性價比與滬深300走勢對比

3、2019年初,指标再次反彈到階段高點,股市機會出現,随後就上演了2019-2020年的牛市行情。

圖片數據來源:wind

2013年1月-2022年3月股債性價比與滬深300走勢對比

回溯曆史,每一個比較大級别的頂底位置,股債性價比都給出了準确率較高的信号。

目前該指标又将進入較高的股債利差區間,或許我們不該對當下市場過于悲觀,而是要積極尋找合适的投資機會。

删除后无法恢复

删除后无法恢复