2020年3月全球Covid疫情爆发,美联储为了挽救经济,采取了极宽松货币政策,除了将利率降至近乎零水平外,也实施了无限量宽(QE),两年半后制造了楼市泡沫,今年美联储进行了多次激进加息及缩表(QT)后,令美楼市酝酿泡沫爆破,为避免楼市及经济受冲击,美联储除了近日表示将放慢加息外,下ㄧ步可能放慢「缩表」步伐,意味着黄金及非美货币进一步上升。

上周五(2日)美国公布了11月非农业新增职位及失业率,失业率结果是3.7%,与预测及10月份结果一样。「非农」结果是增加26.3万,结果比预测的增加20万为高,但比10月份增加28.4万为低,「非农职位」增幅已是连续3个月下降。虽然11月美国有多家大型企业宣布大量裁减职位,但「非农」及失业率只纪录每月的前两星期数字。因此,显著转弱的就业数字,可能要在12月及1月才能反映出来。

近期美联储开始由「鹰」转「鸽」,令美股近月升势凌厉,美元汇价亦显著转弱。但另一资产市场正酝酿危机,这就是美国房地产市场。美国在2020年3月实施了无限量宽(QE)后,刺激了大量买家在超低利率下购买住宅,将美国楼价两年间推升至历史高位,可参考下方[图ㄧ]美国住屋价格指数走势图,美国楼价于今年初升至历史高位后,随后楼价稍作回落,从[图ㄧ]可见,美楼价仍有大量下跌空间,美国全国住房营建商协会(NAHB)11月表示其下会员将会把新屋销售价以减价来售出,平均减幅为6%,但笔者相信未来发展商会减得更多,因为目前按揭利率为6.5%。

对供楼者每月财政负担相当高。于20至21年以超低按揭利息(2.65%-3.5%)买入的住宅持有者,相信不会轻易放弃享受超低息而卖出他们住宅,目前新楼盘价格只减6%难以吸引买家,因此预计发展商将会劈价求售,也预计新楼盘价格会拖累二手楼下跌,到时美国楼价将有大幅下跌之势。

今年3月美联储展开了激进加息后,把利率升至4%,同时也将按揭利率推升至7.08%。可参考下方[图二]美国30年期固定按揭贷款利率走势图,图中可见在11月按揭利率升至7.08%后轻微回落,至上周回落至6.5%,但仍然是个相当高的利率水平,与美国楼价一样,美国按揭利率也有大幅下降空间。

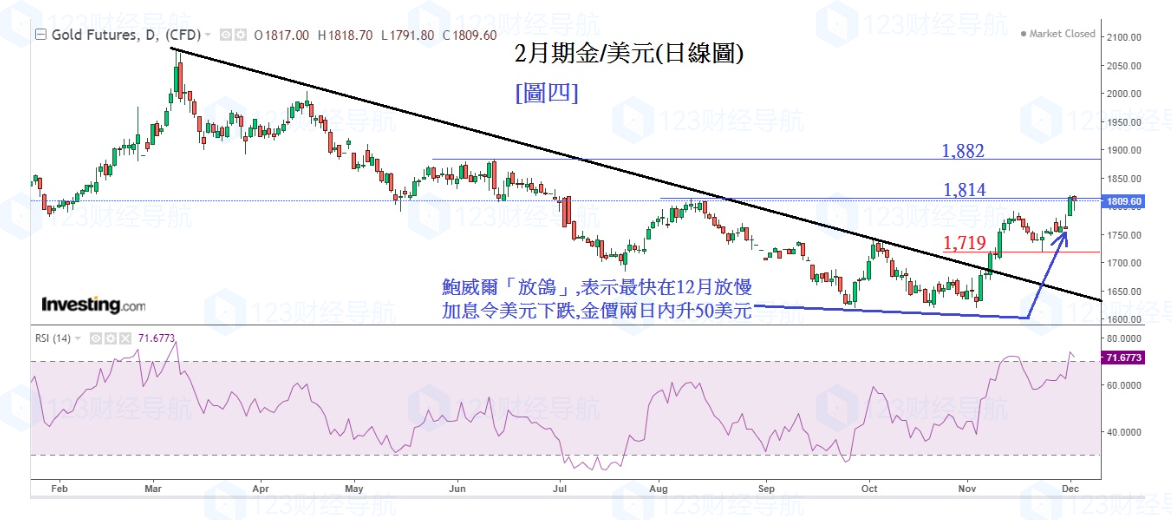

最令美国楼市爆表的警号,是美国民众目前应付住屋房贷负担能力越来越低,甚至低于07年「次按危机」及08年「金融海啸」的惨淡时期。请参考下方[图三]美国住屋房贷负担能力指数走势图,最新公布的9月已下跌至64.8,这不禁令市场担忧美楼价将大幅下跌,反映目前美国民众负担能力相当低,「断供」及「银主盘」或会涌现,美房产市场或出现危机。

因此,笔者预计美联储可能不只会放慢加息步伐来舒缓市场压力,也可能需要在每月「缩表」上作出「放水」才能减低楼市冲击。美联储今年9月开始将每月减少买债额度由450亿提升到950亿美元,令市场资金流通量大幅减少。因此预计美联储会进一步「放鸽」,或会降低每月减少买债额度,务求释放更多资金借此增加市场资金流通量。若「缩表」金额下降,那美元流通量便会增加,美元汇价亦会因此下跌,同时会推升金价及非美货币。

本月14日美联储议息,预计加息0.5%已是市场共识,但市场关注的,是鲍威尔会否进一步「放鸽」。

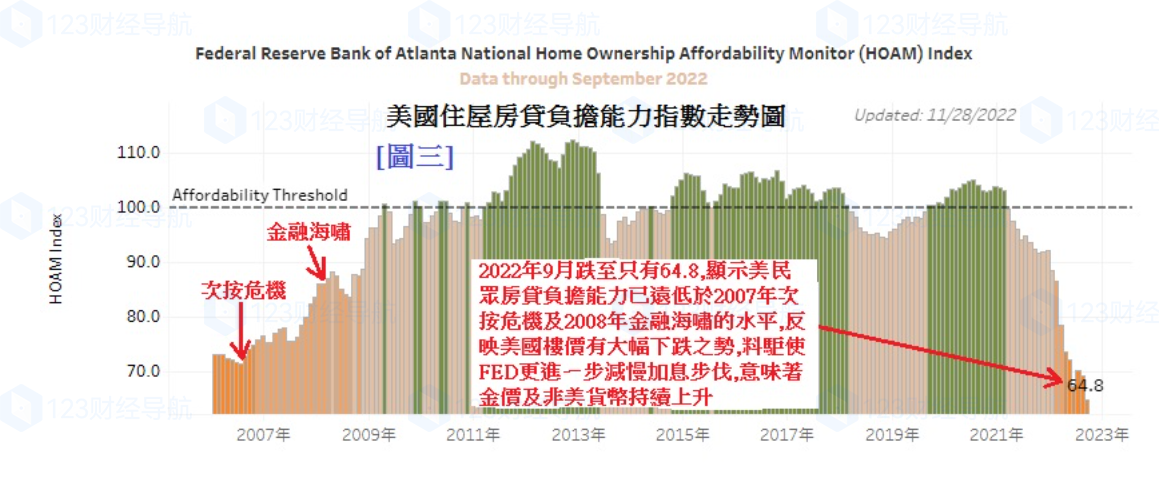

有关反映美元在市场流通量的美联储「隔夜逆回购」(Overnight Reverse Repurchase Agreement),见下方[图三.ㄧ],上周五晚收市报2万零49亿美元(图中左上角显示),仍站在2万亿美元分水岭之上。由于自从今年5月升穿了2万亿美元后,最高在9月尾升上2万4千亿美元(历史高位),每日隔夜逆回购金额一直都维持在2万亿美元之上至今,令2万亿美元犹如一个分水岭,如今跌近2万亿美元边缘,相信一旦跌破2万亿美元,表示美国银行体系存放在美联储逆回购设施的美元会越来越少,也表示美元在市场流通量会迅速增加,美元汇价亦因此而下跌,意味着金价、非美货币及商品价格会上扬,因此密切留意短期内隔夜逆回购金额会否跌破2万亿美元这个分水岭。

黄金期货分析:

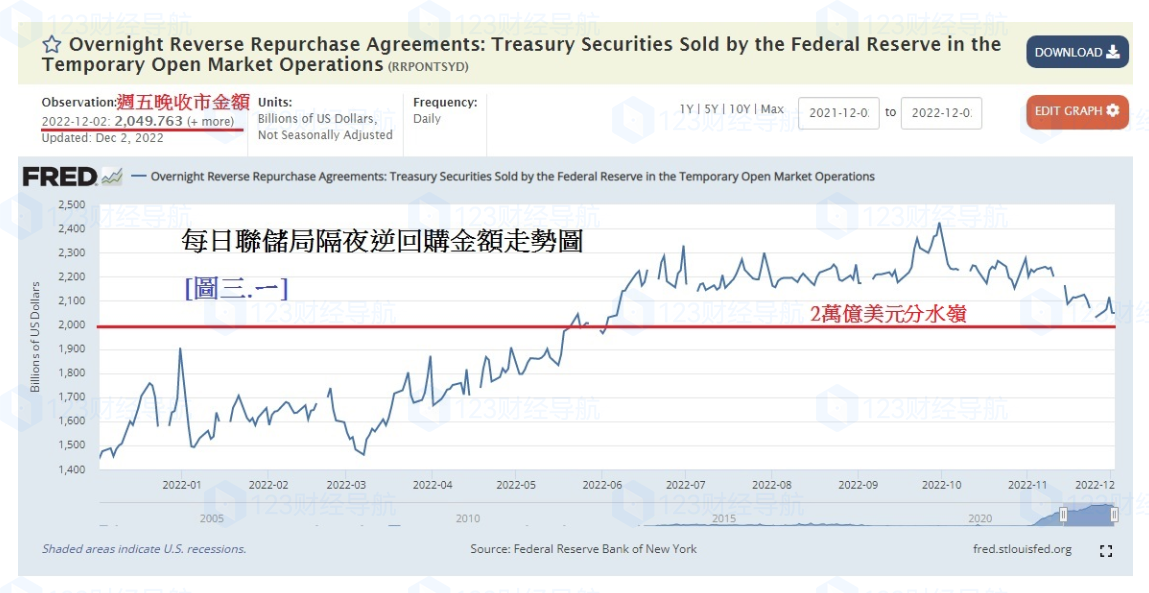

见下方[图四]2月期金/美元(日线图),技术上金价已升破大型下降信道线,现正展开上升之路。

上周三晚鲍威尔表示最快在12月开始减慢加息步伐,金价随后两日上升50美元。周五晚(2日)美国公布了11月非农业新增职位,结果是增加26.3万,比预期增加20万为高,消息公布后曾带动美元反弹,金价曾回落近27美元,最低跌近1,791美元,但金价最后回升,并在1,809美元收市,近乎完全收复失地。美元在收市前回落,相信是市场较聚焦在鲍威尔的放鸽言论,「非农」结果虽然比预测造好但仍比上次造差,而且是连续3个月职位增长下降,因此11月的「非农」结果称不上是个秀丽或强劲的数据表现。

技术分析方面,金价上升阻力是1,814美元,金价在上周四及五曾尝试升破1,814美元但未成功。本周仍然预计金价上升,若然能升破1,814美元,下个挑战阻力是1,882美元。