重點整理

2023年石油需求增速下修邊際放緩,除EIA連續第四個月下調需求年增預估值至100萬桶,OPEC/IEA則微幅上調最新預估值。按區域來看,美國仍有增速、歐日加相對承壓,留意中國防疫松綁何時給予消費反彈動能。

2023年全球石油供給增速1%,頁岩油供給複蘇依舊緩慢,歐洲對俄原油海運制裁以及G7石油價格上限機制正式上路,預期俄油産量逐步減速,值得注意委内瑞拉制裁短暫松綁,美國财政部允許雪佛龍重啓鑽油業務,OPEC産量預估值微幅上調。

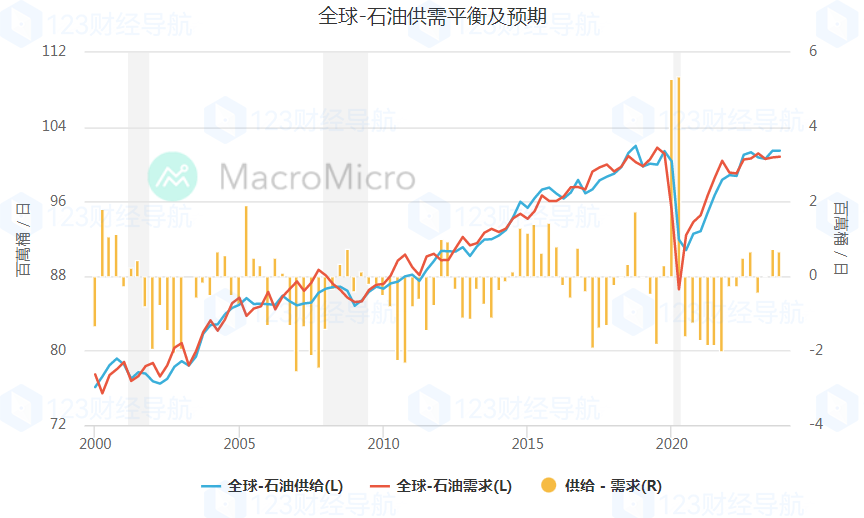

2023上半全球油市供需偏緊,反映供給側緊縮搭配季節性消費旺季,但進入下半年後,先進經濟體能源消費仍偏疲弱,庫存轉呈堆積,壓抑油價難突破2022年高點,整體油價維持震蕩。

MM研究員

本周三大能源機構(美國能源署EIA、國際能源署IEA、石油輸出國組織OPEC)輪番發布最新展望,以下我們整理三大機構月報重點:

需求面:2023年石油需求增速下修邊際放緩,留意中國防疫松綁何時給予消費反彈動能:

1H22以來市場陸續下修2023年全球石油需求增速預期,Q4甚至看見三大能源機構同步下修預估值,反映市場情緒悲觀,不過随着時序接近年底,下修路徑終于出現邊際放緩:除了EIA連續第四個月下調需求年增預估值至100萬桶(原116萬桶),OPEC/IEA則微幅上調最新預估值至225/170萬桶(vs原224/160萬桶)。

按區域來看,美國仍有增速空間(EIA/OPEC預估2023年增15/15萬桶vs 2022年增47/50萬桶),其餘OECD國家則相對承壓,包括歐洲(-16萬桶)、加拿大(-2萬桶)、日本(-7萬桶)。另一方面,新興市場作爲明年主要消費動能,聚焦中國防疫封控政策松綁、但确診人數也同步激增,最新石油消費年增預估值相較上月仍大緻持平,EIA/OPEC最新預估60/53萬桶(vs原62/52萬桶),後續留意若中國成功與疫情共存,石油需求是否仍有上修空間。

供給面:2023年全球石油供給增速1%,委内瑞拉制裁短暫松綁、OPEC産量預估值微幅上調:

供給端關注三大供給來源:美國、俄羅斯、OPEC。EIA微幅上調2023年美國原油産量預估至1,234萬桶(原1,231萬桶),絕對值在明年年底達到1,261萬桶,低于疫情前高1,310萬桶,頁岩油供給複蘇依舊緩慢。另一方面,歐洲對俄原油海運制裁以及G7石油價格上限機制已經正式上路(12月5号),成品油制裁(明年2月5号)也逐漸逼近,預期俄油産量逐步減速(EIA/OPEC預期2023年減144/85萬桶)。

OPEC方面,最新12月部長級會議維持不變(減産200萬桶),值得注意的是,美國财政部于11月底向雪佛龍(CVX)核發爲期6個月鑽的鑽油業務執照,盼能增加油市供應、抑制油價,因此最新EIA預估2023年OPEC原油産量上調至3,452萬桶(原3,437萬桶),不過委國國營石油公司(PdVSA)于2019年遭受美國實施制裁後,原油日産量最低跌至40萬桶以下(vs近十年最高240萬桶),主因長線投資不足、設備年久失修,因此供給端挹注仍然有限。整體而言,2023年全球石油供給僅會微幅上揚108萬桶、YoY 1%,低于或接近石油消費增速。

庫存面:2023年供需趨緊狀況逐漸緩解:

綜合而言,EIA預估全球油市供需偏緊,尤其Q1或将看到每日庫存消耗43萬桶,反映供給側緊縮搭配季節性消費旺季,但進入下半年後,歐洲、日本、加拿大等先進經濟體能源消費仍偏疲弱,庫存轉呈堆積(Q3/Q4每日堆積72/65萬桶),壓抑油價難再突破2022年高點,整體油價維持震蕩格局。

删除后无法恢复

删除后无法恢复