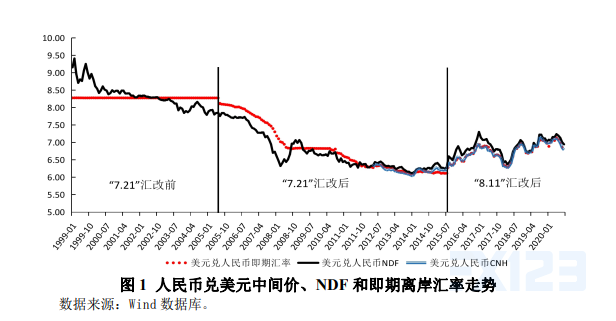

人民币在岸汇率与离岸汇率的相互关系在“7·21”汇改和“8·11”汇改前后均表现不同。

一是在“7·21”汇改前,两者没有显著相关性。

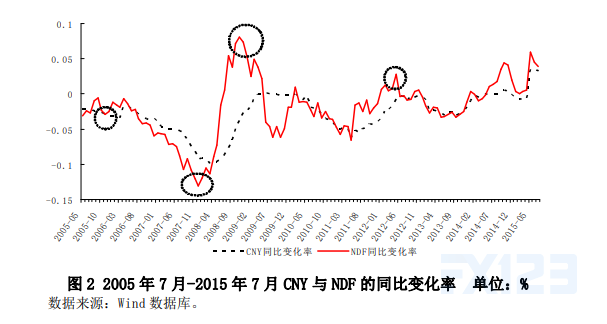

二是在“7·21”汇改至“8·11”汇改期间,主要存在香港市场的人民币 NDF、即期离岸汇率和新加坡市场人民币即期离岸汇率对在岸市场美元兑人民币即期汇率的影响,但由于此阶段的香港人民币期货市场尚 未完全成熟,反而出现在岸汇率对人民币期货的影响程度更强烈的现象。

三是在 “8·11”汇改后,在岸汇率的影响显著增强,仅存在美元兑人民币即期汇率分别 对香港和新加坡市场的美元兑人民币即期离岸汇率的单向传导关系,但人民币 NDF 对美元兑人民币即期汇率的作用依然更为强烈,且人民币期货价格对美元 兑人民币即期汇率影响更加显著。

此外,相关研究结果显示“8.11” 汇改前后,CNSR 分别与 NDFR、CNSR、CUSR 相互影响。

21 即期离岸汇率受到人民币期货价格的单向显著影响,而人民币期货价格与 NDF 相互影响。

这些研究结论

一方面,反映了“8·11”汇改后人民币在岸汇率对离岸汇率 的传导作用大幅提升,在岸人民币汇率的定价权进一步增强,两者的联动效应更 加显著,人民币汇率全球定价机制逐步成熟;

另一方面,显示出人民币期货等外 汇衍生品具有一定价格引导作用,各类在岸和离岸人民币汇率相互影响,很可能 进一步促进了人民币在全球市场的合理均衡发展。

考虑到人民币期货市场发展对人民币汇率价格的合理形成、掌握人民币汇率 定价权和促进人民币国际化具有重要作用,在当前人民币在岸市场与离岸市场日 益均衡发展、境内外各类市场主体逐渐形成人民币汇率双向波动预期的背景下。

建议进一步探索构建以国内大循环为主体、国内国际“双循环”相互促进的新发 展格局下的人民币汇率全球定价形成机制:

一、不断完善人民币在岸市场的定价 机制,研究各类汇率衍生品对汇率形成作用,适时建立人民币汇率期货市场,或 引导境内相关主体有效利用离岸期货市场规避汇率风险;

二、加强对全球人民币 流动、资产配置和价格变动的监测,健全人民币汇率风险的宏观审慎管理体系, 稳步推进人民币国际化。