三、供給:國内指标嚴控+海外增量尚遠,供給料持續受限

3.1、政策嚴控以保障稀土戰略價值,中國稀土供給放量預計較克制

3.1.1、世界稀土看中國,量與質均全球領先

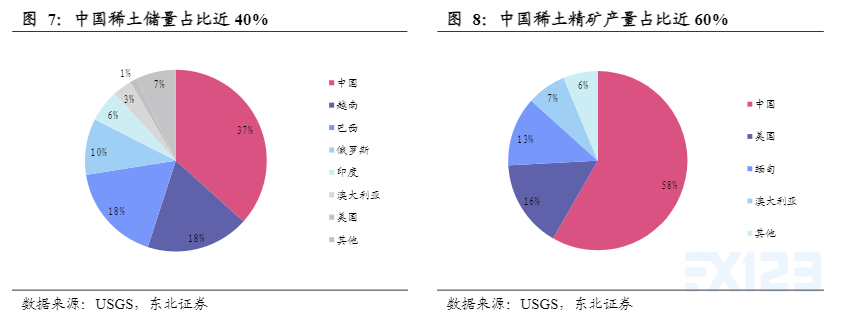

全球稀土供給高度集中,中國稀土儲量占四成、精礦産量占六成,雄踞世界第一。據USGS數據,2020年全球稀土探明儲量約1.2億噸(折REO),其中中國儲量4400萬噸,約占全球36.7%,位居全球首位,其他儲量相對較爲豐富的國家包括越南(18.3%)、巴西(17.5%)、俄羅斯(10%)等。憑借資源優勢,我國也成爲了全球首要稀土精礦生産國。2020年全球稀土精礦産量約24萬噸REO,中國産量達14萬噸REO,占比58%,亦雄踞世界第一。

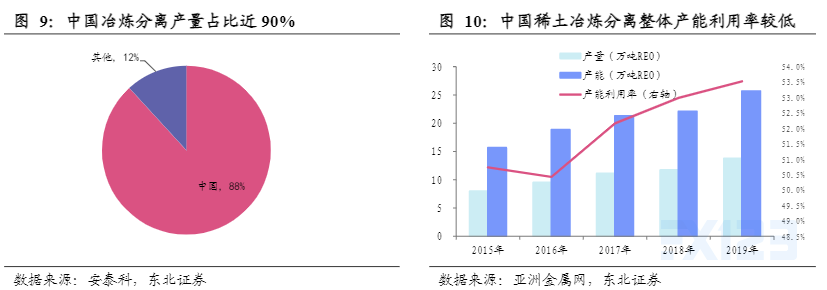

中國稀土冶煉分離産量約占全球九成,擁有絕對壟斷地位。據安泰科數據,2019年全球稀土冶煉分離産品産量合計約17.6萬噸(折REO),其中中國産量約15.5萬噸,占比88.2%。中國以外的稀土冶煉分離産品主要來自Lynas,其馬來西亞稀土分離廠2019年産量約1.87萬噸,占全球10.6%。美國自2015年美國钼業破産以來便失去了稀土冶煉分離産能。目前中國稀土冶煉分離整體産能利用率較低,據亞洲金屬網統計,2015-2019年我國稀土分離産能平均利用率僅52%,這也反映了在嚴格的總量指标控制下,上遊稀土礦供應明顯受限。

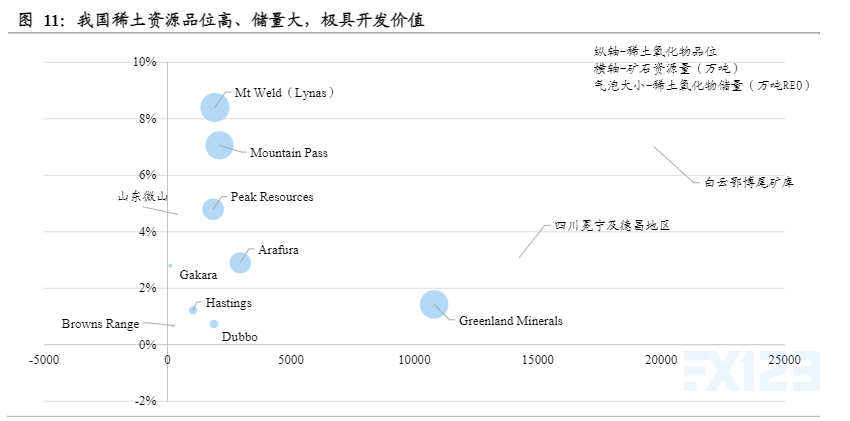

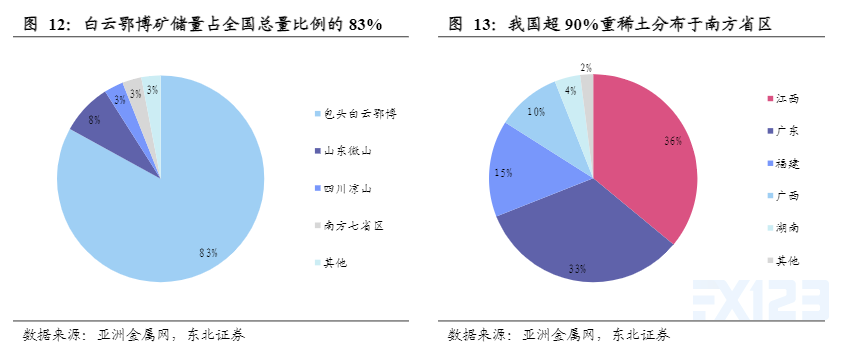

我國稀土開采條件優越+可開采年限長+礦種齊全,資源禀賦極爲優異。我國稀土品位較高,成礦條件十分有利、分布面廣而又相對集中,更易于規模化開采。同時國内稀土礦種和元素非常齊全,目前呈現出“北輕南重”的特點:1)輕稀土:主要分布在内蒙古包頭的白雲鄂博礦區和四川冕甯,其中白雲鄂博礦區稀土儲量占全國稀土總儲量的83%,居世界第一,是我國輕稀土的主要生産基地。2)離子型中重稀土:以江西爲代表的南方七省區盡管總儲量占比僅有3%,卻是重要的重稀土産區,我國超過90%的重稀土資源都分布于此。尤其是在南嶺地區分布可觀的離子吸附型中重稀土礦,易采、易提取,已成爲我國重要的中、重稀土生産基地。

3.1.2、有序供給格局漸形成,未來中國稀土供給彈性或持續受限

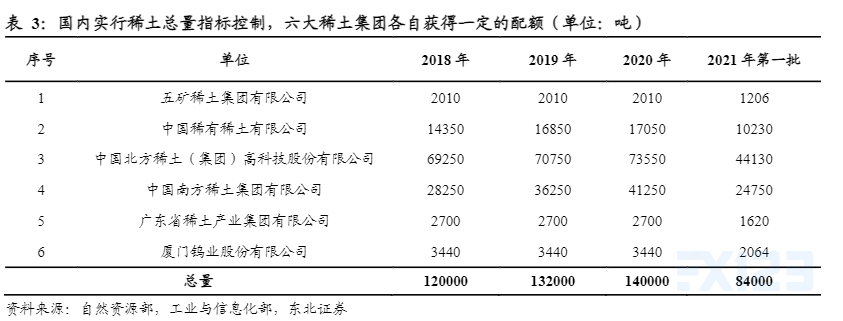

總量指标控制+六大集團集中掌控,政策嚴格約束國内稀土供給。1)總量指标控制:自2006年起,我國每年下達稀土開采總量控制指标,例如2020年指标限額爲14萬噸,任何單位和個人不得無指标和超指标生産。另外,我國冶煉分離産能也實施總量控制,新增産能需報批核準。2)六大集團集中掌控:2014年,工信部牽頭主導的組建“1+5”全國大型稀土集團的方案獲國務院批準,明确包鋼集團、中國五礦、中鋁公司、贛州稀土、廣東稀土和廈門鎢業分别牽頭進一步推進兼并重組,組建大型稀土企業集團;2016年,六大稀土集團組建完成。目前我國稀土開采、分離冶煉總量控制配額全部集中于六大稀土集團

稀土産業鏈管理将提升至立法層面,或使供給約束力度進一步強化。國家當前對于稀土戰略價值的重視程度越來越高,近年來發布了一系列政策文件對稀土産業進行整頓和規範化管理。2021年1月,工信部發布《稀土管理條例(征求意見稿)》,進一步明确稀土投資項目核準制、總量指标管理、明确違規處罰等。6月11日,國務院在立法工作計劃中将《稀土管理條例》列入2021年拟制定、修訂的行政法規;783%8%3%3%3%包頭白雲鄂博山東微山四川涼山南方七省區其他36%33%15%10%4%2%江西廣東福建廣西湖南其他月8日,工信部副部長在工業和信息化系統産業政策與法規工作視頻會議中表示将推動《稀土管理條例》盡快出台。我們認爲,《稀土管理條例》的加速出台一方面将使得行業有法可依,促使稀土産業鏈走上良性循環發展的道路;另一方面體現了我國嚴控稀土供給秩序、力挺作爲重要戰略資源的稀土賣出“稀”的價格的決心,未來稀土供給彈性可能會進一步受限。

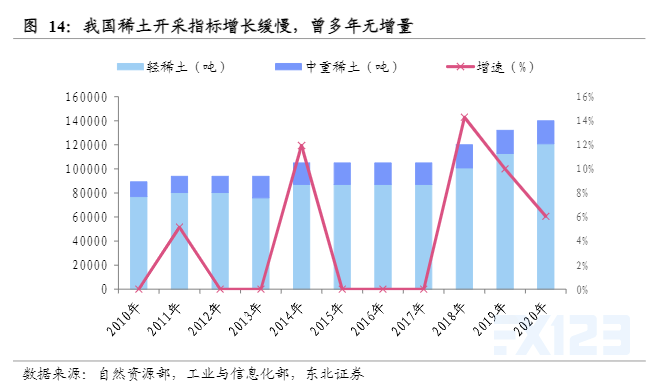

未來國内稀土供給增量将主要來源于指标配額上調,而我們預計爲了保障稀土的戰略價值,指标上調幅度會較爲克制。回顧曆史可以發現,指标配額上調幅度向來不高,且增量主要集中在儲量相對更豐富的輕稀土。2017-2020年指标CAGR僅爲10%,其中輕稀土指标CAGR爲11.5%,中重稀土指标CAGR則僅爲2%。同時,還有較多年份并未上調指标,如2012-2013年、2015-2017年等,我們預計未來爲了保障稀土資源的戰略價值,總量指标上調幅度亦較爲有限。

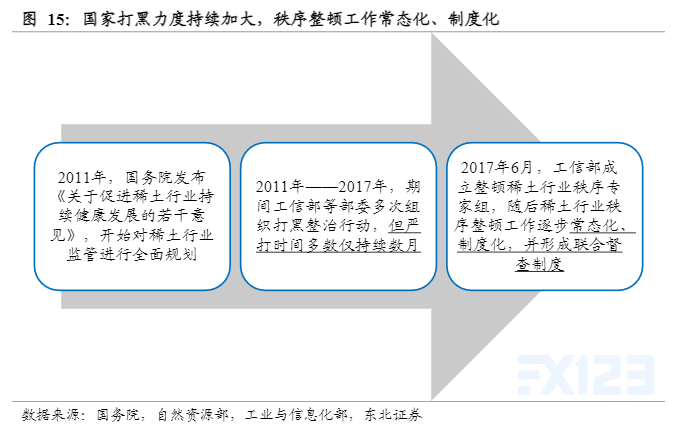

打黑行動卓有成效,“黑稀土”逐漸淡出曆史舞台,供給彈性進一步被削弱。黑稀土即未獲得政府開采批準而違法采獲的稀土産品,據相關新聞統計,2013-2016年中國黑稀土産量大約在4-5萬噸左右,約占合法開采量的一半左右,對稀土供給端造成了極大擾動。2017年以來國内持續加大打黑力度,打黑常态化、制度化,并形成了聯合督查制度。2021年《稀土管理條例(征求意見稿)》更是明确指出建立稀土産品追溯信息系統,明确非法開采、分離冶煉、購買銷售稀土産品處罰措施等,監管力度更上層樓。随着黑稀土在嚴監管下逐漸淡出曆史舞台,稀土供給将更具剛性。

3.2、海外主要稀土礦供給難有增量,新建項目均尚處早期

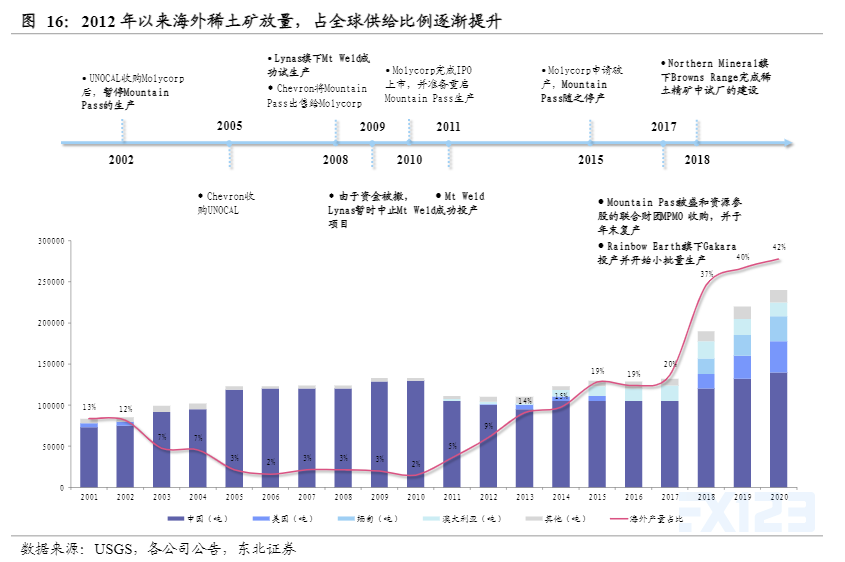

海外稀土供給主要三大來源:澳大利亞Lynas、美國Mountain Pass、緬甸稀土礦。自2012年以來,澳洲、美國部分海外大型礦山陸續投産複産,同時緬甸的中重稀土也在逐步放量,此外,還有一些廢料回收工廠和規模較小的分離廠也逐漸建立起來。由于我國稀土礦存在總量指标限制,增長一直較慢,因此海外稀土礦供給占全球比例近年來也有所提升,2020年約爲42%左右。但海外稀土礦供給集中度也非常高,目前最主要關注三個變量:澳洲Lynas、美國Mountain Pass以及緬甸稀土礦,除此之外現階段其他海外礦山的供給量非常有限。

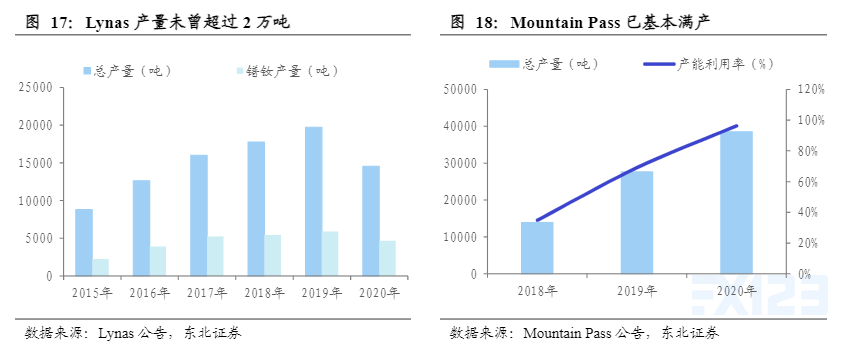

澳大利亞Lynas(2.5萬噸/年)産能利用率已居高位,産量難有進一步增長。旗下MtWeld稀土礦擁有儲量1920萬噸,平均品位8.4%,合計儲量160.4萬噸REO,設計年産能爲2.5萬噸REO。其位于馬來西亞關丹的稀土冶煉分離廠是海外唯一的稀土冶煉分離産能。根據Lynas公告,2020年6月以來其當前産能利用率達75%,對應年産量約1.88萬噸。而自2013年投産以來,MtWeld年産量未曾超過2萬噸,當前産能利用率實際已居高位。

美國MountainPass(4萬噸/年)已基本滿産,未來增量亦有限。MountainPass是美國主要在産礦山,其稀土礦主要通過盛和資源包銷回國。根據MPMaterials2020年末提交的招股書,MountainPass擁有已探明及潛在儲量150萬噸REO,平均品位7.09%。MountainPass曾于2015年破産,後被盛和資源參股9.99%的MPMO收購,在2018年複産且産量快速爬坡,現已基本達到滿産,後續帶來的增量有限。

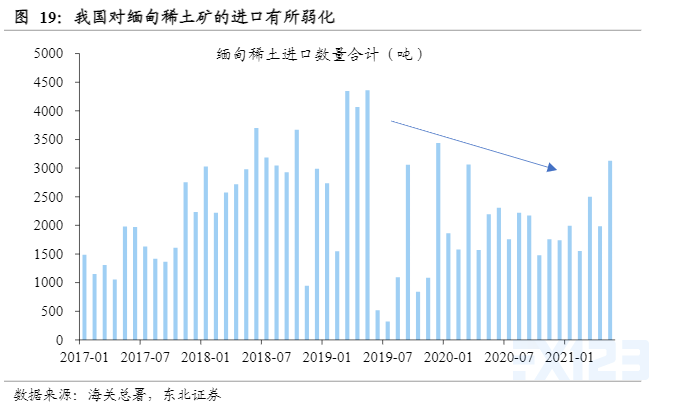

緬甸稀土礦供給放量接近尾聲,且疫情+政局動蕩下供給擾動或将加大。工信部打黑後,國内稀土黑色産業鏈逐漸瓦解,爲了滿足下遊需求,我國開始從緬甸等地進口稀土礦,尤其是重稀土礦。但目前緬甸高品質的優質資源銳減,預計産量增長将趨緩甚至逐漸下降。另外,近期因封關、疫情等原因導緻緬甸稀土供給頻繁波動,疊加當前政局動蕩,緬甸稀土供應風險隐存。

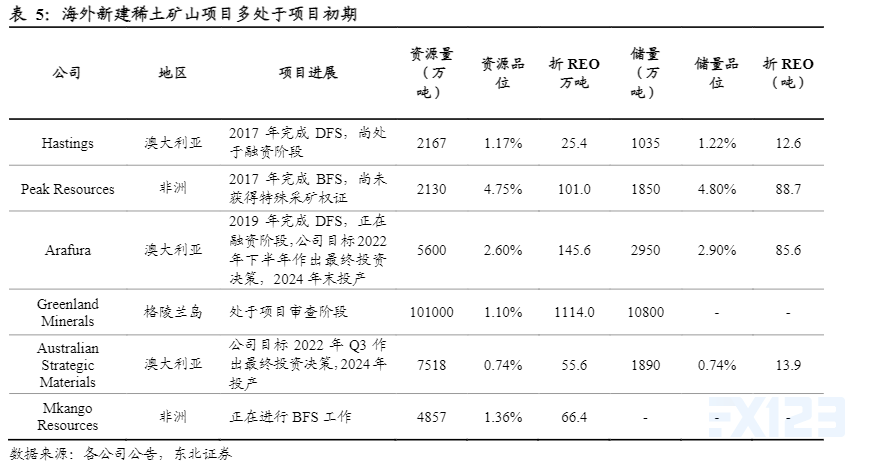

海外新建稀土礦山項目多處于項目初期,3-5年内難有增量。稀土礦山建設需要多年的資本開支周期,且稀土礦建設難度往往較高。當前可預見的稀土礦山建設項目多處于早期階段,項目推進也多不及預期,例如Hastings的Yangibana項目原計劃21Q2開工,2023年完工,但至今仍未完成将占項目總投資60%的債務融資,投産時間大概率繼續延後數年。

海外稀土冶煉分離産能嚴重匮乏,新建礦山即使投産也或将受下遊冶煉産能不足的約束。雖然海外稀土礦開采能力日趨成熟,但除Lynas之外,其他稀土企業均不具備冶煉提純能力。一方面,國外對稀土污染物的排放标準更加嚴格,導緻企業需要投入大量資金處理環保問題,生産成本在競争中不具備優勢;另一方面,海外企業缺乏稀土冶煉分離産線建設的相關經驗,想要實現規模化的生産仍需要經曆長時間探索。因此海外企業高度依賴我國的冶煉能力,例如美國、緬甸的大部分稀土精礦出口至我國進行深加工。由于約90%的冶煉分離産能在中國,因此海外即使新建稀土礦山投産,也會受到下遊冶煉産能不足的約束。

删除后无法恢复

删除后无法恢复