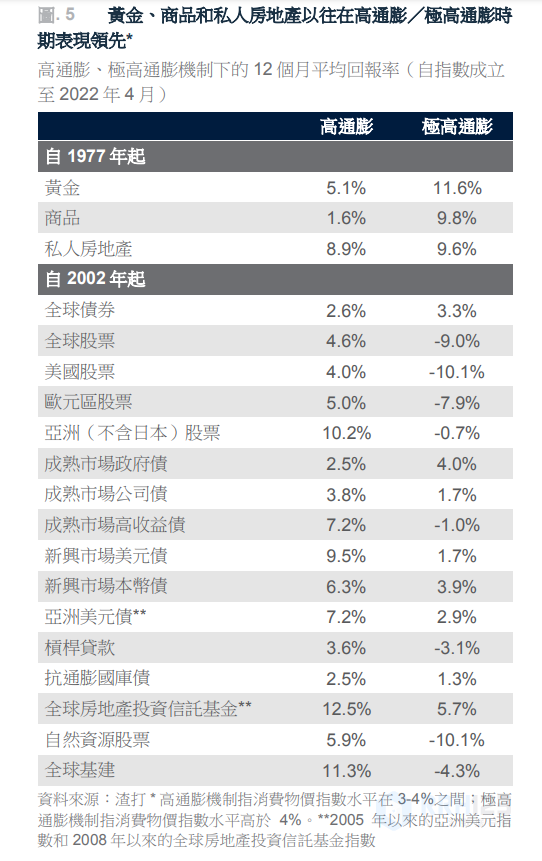

极高的通膨对不动产和商品有利

渣打银行将美国消费物价指数通膨划分为不同的机制,并特别关注极高通膨的时期。在这种情况下,商品表现突出,但私人房地产、全球房地产投资信托基金和黄金的回报也名列前茅。全球房地产投资信托基金等不动产往往通过租金上涨带来的更高收入增长,从通膨中获利。

在这些高通膨机制下,股票明显表现不佳,尤其是成熟市场股票,整体回报率为负数。与此同时,借贷和劳动力成本的上升侵蚀了它们的利润率,令利润承压。

与市场预期相反,债券的表现很好,录得正回报。这可能是因为报酬率的起点较高。以往当通膨极高时,成熟市场政府债表现出色,因为它们具有避险的性质,投资者可能会在金融环境收紧和通膨压力导致经济下滑的情况下转向这一资产类别。

如何在通膨居高不下的情况下配置投资组合

在当前的经济背景下,以下策略有助避险居高不下的通膨:

•投资黄金、私人房地产、全球房地产投资信托基金和商品——渣打银行认为,这是让投资配置「为通膨做好准备」的重要一步。历史表明,这些资产在高通膨情况下的表现始终优于其他资产。

•考虑增持优质政府债券——鉴于通膨上行风险,渣打银行维持中性期限配置的立场(到期日约为5年)。也就是说,较高的利率往往会减缓经济增长,而长期债券可能开始显得更具吸引力,尤其是在增长放缓或经济进入衰退的情况下。在目前债券报酬率稍高的情况下,优质债券可能是对冲衰退风险的良好投资组合。具浮息特性的债券也会有所帮助。

•分散股票配置——今年全球基建和自然资源股与商品一样表现良好。以往在高通膨机制下,这些资产一直能录得正回报——在通膨达到极高水平、导致所有股票大幅下跌之前,它们的回报一直录得正数。

因此,私人房地产、商品和黄金等资产可以帮助对冲通膨仍在高位或不断上升的不利情况。尽管在通膨下降速度快于我们预期的更为乐观的情况下,其中一些对冲基金的表现可能会下降,但这些资产应能让投资者建立多元化的配置,为一系列情况做好准备。